最新数据显示,今年前三季度,原保险保费收入突破3万亿元大关,而其中,800万保险营销员贡献了近五成收入。在行业规模扩容中,营销员立下了汗马功劳。

既然是如此至关重要的角色,那么他们目前的生存状况如何?银保监会“三定”后,又将给这个庞大的群体带来何种新气象?

生存现状大调查:收入低、学历低、留存率低

很多营销经理在招聘时,总爱以“百万年薪不是梦”去打动人。究竟,百万年薪是不是梦呢?

中国保险行业协会发布的《2015-2018年中国保险营销员普查报告》深度起底了超800万保险营销员生存现状。

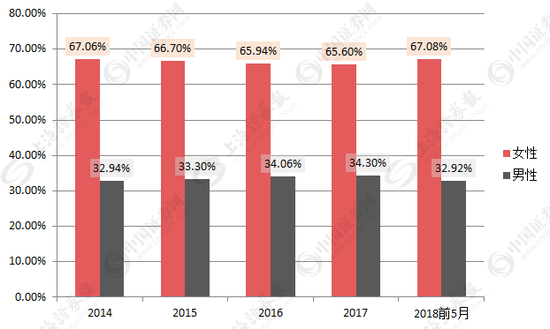

女性成为保险营销主力军

2014-2018年,女性占比一直高于男性占比,女性保险营销员是保险销售主力军。调查显示,女性营销员占比一直在70%上下(如下图)。

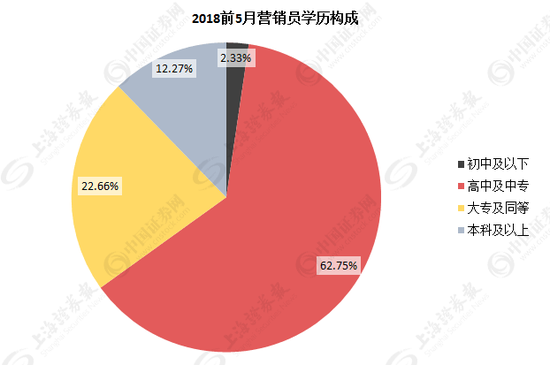

学历偏低,本科及以上不足13%

2014年以来,保险营销员学历结构总体以高中及中专、大专学历为主,本科及研究生以上学历人数占比低。截至2018前5月,高中及以下学历人群占比超65%(如下图)。

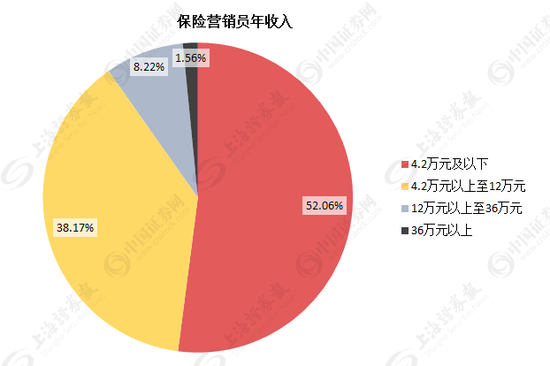

五成年收入低于4.2万

目前行业整体年收入偏低,50%的保险营销员年收入低于4.2万元,年收入高于36万元的人员占比只有1.56%(如下图)。

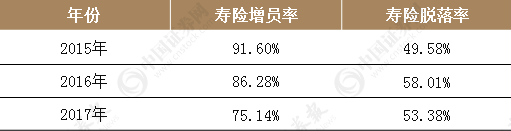

存在50%左右脱落率

脱落人数呈现上升趋势,2015-2017年寿险营销员脱落率一直在50%上下(如下表)。

2015-2017年寿险营销员情况

作用功能不容否定,问题矛盾不容忽视

保险营销模式,自1992年由友邦保险引入中国内地以来,行业从观望到效仿,老百姓从陌生到熟悉,迅速发展成为我国保险业不可或缺的业务渠道。

一组数据便能有力地印证。

2017年,保险营销员渠道共实现保费收入1.6万亿元,占当年全国总保费的42.4%。

今年前三季度,该渠道实现保费收入1.5万亿元,占全国总保费的48.3%。

银保监会中介监管部副巡视员施强表示:“对保险营销模式需要一分为二看,清楚地认识到存在的问题和矛盾:

一是公司的理念有误,大多数公司对人员准入把关不严格;

二是人员“大进大出”;

三是从业违法违规,销售误导屡禁不止,虚假业务层出不穷,有的甚至进行非法集资犯罪。”

“这些与保险公司的管控缺失密不可分。”施强指出问题所在。

监管首谈保险营销如何改革

摒弃“唯量”是从,放弃“人海战术”?保险营销员如何改革?

对此,银保监会首次指明了方向:鼓励缩减管理团队层级,完善以业务品质为导向的佣金制度和考核机制。

在力促保险营销员模式转型中,监管的配套政策也在持续发力。

2013年1月,原保监会发布《保险销售从业人员监管办保法》,全面规范保险营销员的营销活动;

2015年,原保监会下发《关于保险中介从业人员管理有关问题的通知》,取消了营销员资格考试。

2018年7月,银保监会下发了《保险代理人监管规定(征求意见稿)》,从市场准入、经营规则、市场退出、行业自律、监督检查法律责任等方面提出新的要求。

此外,施强还透露了下一步保险营销的监管重点:

一是全面强化保险公司的管控责任,包括严把营销员准入口、把好培训关口,及时自发自觉地进行门户清理。

二是切实落实行业性执业管理。如组织开展全行业保险营销员执业登记数据的清理清查工作,支持行业组织建立保险营销员水平能力测试制度,支持、探索建立执业评价体系。

三是严厉惩处保险营销违法违规行为,包括切实加强监测和评估、严惩以身试法者、严格追究责任。

- 全国政协委员杨文龙:推动医检药保互联互通2020-05-25

- 推进财险业务线上化 银保监会圈定三年规划2020-05-22

- 平安好医生发生人事地震 多名高管通通被“否”2020-05-21

- 平安好医生发生人事地震 多名高管通通被“否”2020-05-21

- 财险手续费及佣金雾里看花 “中间环节”成了糊涂账2020-05-20

- 疫情之下健康险逆势突围 同质化现象严重成发展隐忧2020-05-19