近日,已有7家新三板挂牌保险中介公司陆续披露2019年半年报。值得关注的是,除新一站保险(839459)外,其余6家保险中介公司营业收入“滑坡”,其中,昌宏股份(839707)、华成保险(834775)、创悦股份(871318)、汇安保险(872722)、润生保险(872007)5家公司净利润缩水,细究原因,则指向车险“报行合一”。

业内人士向蓝鲸保险指出,受商车费改、“报行合一”政策影响,以车险业务为主的保险中介公司,出现营收下降的现象,已是行业现状,而这一趋势仍将延续。汇安保险也坦诚称,2019年下半年公司业绩也将出现较大幅度的下降,或难挽“颓势”。早前依赖车险业务赚得“盆丰钵满”的保险中介公司,或也面临艰难时刻,一场优胜劣汰、加速转型的“赛跑”已然开始。

严格秉行车险“报行合一”:受影响6保险中介营收“坐滑梯”

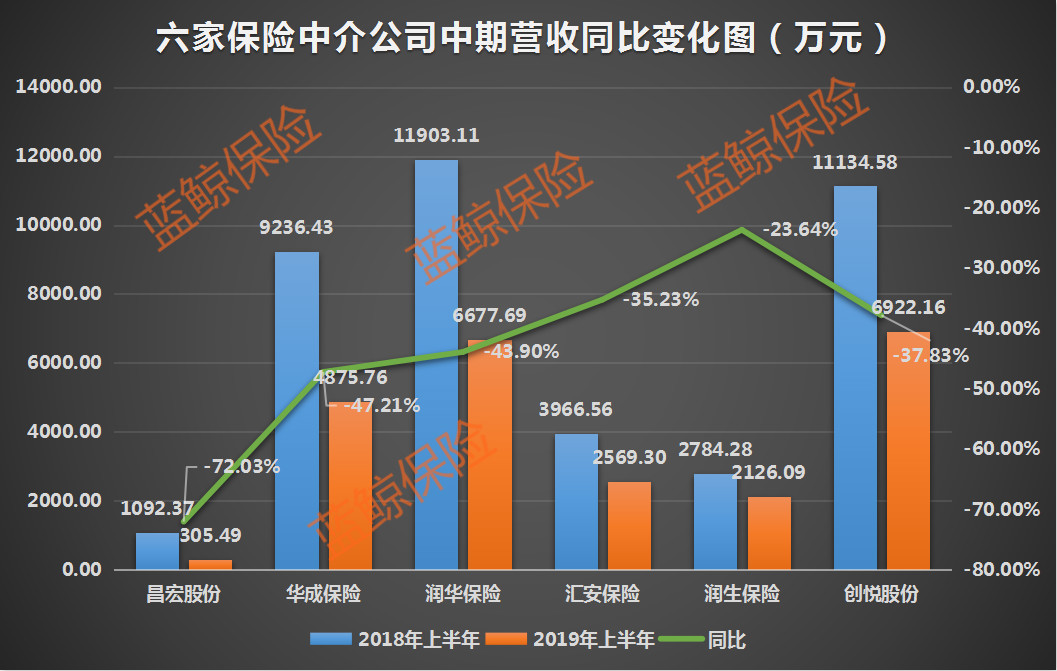

细化来看,2019年上半年,昌宏股份营业收入从上年度的1092.37万元下滑至305.49万元,缩水72.03%,降幅最为明显。

华成保险、润华保险(839373)营收降幅均在4成以上。2019年上半年,华成保险营业收入4875.76万元,同比下滑47.21%;润华保险营业收入为6677.69万元,同比下滑43.9%。

除此之外,创悦股份、汇安保险、润生保险上半年营业收入分别为6922.16万元、2569.3万元、2126.09万元,同比缩减37.83%、35.23%、23.64%。

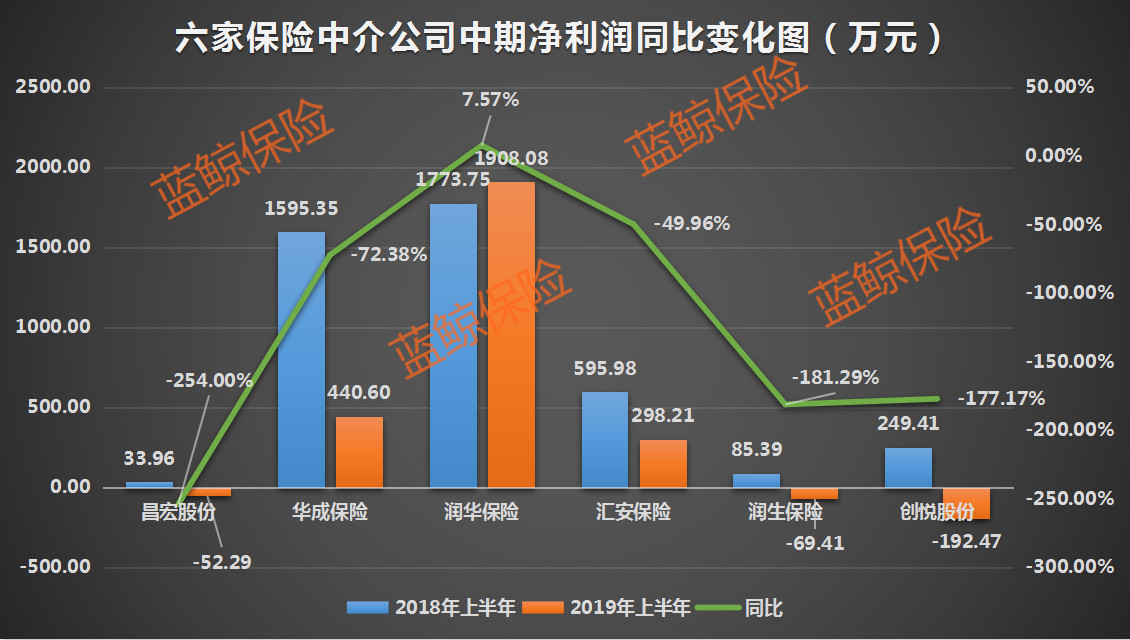

与6家保险中介公司营收下滑相伴的,是其中5家利润“滑坡”状况。2019年上半年,昌宏股份、润生保险、创悦股份转盈为亏。数据显示,2018年上半年,上述3家公司分别小幅盈利33.96万元、85.39万元、249.41万元,而在2019年上半年,3家公司均呈现亏损,亏损额分别为52.29万元、69.41万元、192.47万元。

华成保险净利润从上年同期的1595.35万元下滑至440.6万元,缩水72.38%;汇安保险净利润从上年同期595.98万元下滑至298.21万元,缩水49.96%。

在营收下滑的情况下,润华保险成为6家公司中,唯一一家利润上行的企业,净利润从2018年上半年的1773.75万元上升至1908.08万元,同比上涨7.57%。

整体而言,上述6家披露2019年半年报的保险中介公司“成绩单”不算好看,细究来看,绕不开受车险“报行合一”政策影响。

创悦股份即表示,2019年广东省严格执行车险“报行合一”政策,行业保险代理手续费大幅下降,“造成了保费规模与2018年同期基本持平的情况下,营业收入出现了大幅下滑”。

“各家保险公司政策相比去年均有不同幅度下滑,实际结算手续费减少”,昌宏股份同样表示,由于市场竞争激烈,2019年上半年保费规模大幅下降,保险行业自律导致手续费比例降低,公司收入减少,保险代理人人员流动较大。

除被动影响外,亦有主动调整。举例来看,润生保险2019年上半年2126.09万元的营业收入中财产保险手续费收入1001.79万元,占比47%。而这一数据,与去年同期相比,有着较大变化,2018年上半年,润生保险2784.28万元营收中,财产保险手续费收入2080.38万元,占比75%。“传统财险业务人力成本高,利润空间薄,不利于公司持续发展”,润生保险提及,从车险领域来看,行业周期性不明显,后续将持续调整业务优化,加大寿险销售渠道,大力减少财险业务。

事实上,受车险报行合一影响,在2018年,以车险为重要营收渠道的部分新三板保险中介公司便在净利润上受到冲击,举例来看,华成保险、润华保险、昌宏股份、润生保险的净利润均出现不同程度的下滑,如今“报行合一”的影响仍在延续。

放眼至行业,在商车费改、“报行合一”的高压监管下,早前依赖车险业务赚得“盆丰钵满”的保险中介公司,或也面临艰难时刻。

“在保险中介行业,大部分公司仍处于微利甚至是亏损,尤其是以车险代理销售业务为主的公司,出现营收下降的现象,是行业现状”,保险业内人士张明明以行业观察者的身份向蓝鲸保险分析指出。

车险中介公司的下一站:优胜劣汰还是加快转型

纵观车险市场,除了中小财险公司亏损常态化,“哀嚎”声遍野外,保险中介公司亦受到不小冲击,而监管政策的效果并非是暂时性,而是将持续对保险中介公司的营收、净利润情况产生影响。

“车险业务在疲软衰退”,一位保险中介公司业务负责人向蓝鲸保险表示,一是新车销量下滑,二是除了高赔付车型,新车、旧车费率都趋向地板价,三是车险NCD系数(无赔款优待系数)持续走低,件均保费下降,有效保费减少。“预计5到8年内,辅助驾驶与自动驾驶的时代到来,可降低80%的事故率,相应的保费可降低50%以上”。

“现在业务做多做少佣金都是一样的,职场成本、管理成本、人员成本、资金成本根本无法摊销”,上述保险中介公司业务负责人说道。且在大型保险公司自建渠道、“去中介化”的导向下,电销、网销等终端客户价格与中介代理之间的价格越来越透明、接近,中间差价被挤压。除此之外,车险业务还面临较大的垫资风险,由于业内严格实行“报行合一”,保险公司缺乏出账渠道,所谓的“费用”无法流向保险中介,“补贴佣金拖欠非常严重”。以上种种,已令其所在的保险中介公司将加大力度快速转型提上日程。

“业务结构是主要原因”,张明明进一步分析称,从本质来看,车险是标准化、刚需的产品,技术要求较低,销售门槛低,导致大量主体涌入,竞争激烈。而在当前,车险业务严格“报行合一”政策,“理论上同一家保险公司,在同一地区所有销售渠道的最高费用是一致的,通过中介渠道代理销售并不具有优势”,这也导致不少险企选择自营车险业务。

在车险费率“价格战”的硝烟背后,附加服务被更多提及。“车险是重理赔服务的产品,现阶段,消费者对车险理赔还有许多担忧,希望有人提供服务,相对来看,保险公司网点多,直销团队更具优势、粘性”,张明明给出自己的观点,在目前高度竞争的市场及监管环境下,并不看好单纯的车险代理销售业务。

一位保险业内人士向蓝鲸保险介绍称,具备较强的议价能力、公司运营效率可优化、成本可控制、产品丰富全面、符合监管合规要求等特征,是保险中介公司的生存方向,“但受‘报行合一’影响,车险理论上已不存在议价空间”。在其看来,主营车险代理的保险中介主体,要么优胜劣汰,要么加快转型。

“鉴于行业自律在2019年全年没有明显的放松态势,因此,公司2019年下半年业绩也将出现较大幅度的下降”,汇安保险即表示了自身的无奈,事实上,由于新车保险及续保下降,为降低经营风险,汇安保险已在上半年已关闭了6家亏损较大的分支机构,尽管如此,短期内的业务颓势或也难以改变。

“监管还会进一步趋严,市场也会越来越集中”,前述的保险中介公司业务负责人以亲历者的身份向蓝鲸保险说道,车险“红海”竞争激烈,“业务不好做,生存不易”。

- 全国政协委员杨文龙:推动医检药保互联互通2020-05-25

- 推进财险业务线上化 银保监会圈定三年规划2020-05-22

- 平安好医生发生人事地震 多名高管通通被“否”2020-05-21

- 平安好医生发生人事地震 多名高管通通被“否”2020-05-21

- 财险手续费及佣金雾里看花 “中间环节”成了糊涂账2020-05-20

- 疫情之下健康险逆势突围 同质化现象严重成发展隐忧2020-05-19