在一片“牛市”的鼓吹声中的A股市场依然不缺即将承受“不测风云”的个股。

曾经的农药股龙头——红太阳(8.420, 0.32, 3.95%)(维权)(SZ.000525)便在这市场狂欢的当口遭当头棒喝。

7月6日晚间,红太阳发布公告称公司于2020年7月6日当日收到中国证监会《调查通知书》,因公司涉嫌信息披露违法违规,中国证监会决定对公司进行立案调查。

遭遇监管层的立案调查,这对于尚处在“非标”年报阴影中的红太阳而言,无疑将其推入了“屋漏偏逢连夜雨”的境地。

据一位接近于监管层的知情人士向叩叩财讯确认,此次证监会对红太阳立案调查的主因系与其大股东违规挪用上市公司巨额款项有关。

早在今年4月21日,红太阳便发布公告称将延迟到6月底披露其2019年经审计的年报,理由便是由于疫情的影响。

但这一理由显然并未完全获得投资者的认可。

4月30日,在红太阳披露的《南京红太阳股份有限公司2019年主要经营业绩》以及《南京红太阳股份有限公司董事、监事及高级管理人员关于2019年主要经营业绩的专项说明》中,其年报推迟真正原由的蛛丝马迹逐渐被泄露:红太阳的控股股东南京第一农药集团有限公司(下称“南京一农”)及其关联方太阳集团有限公司(下称“红太阳集团”)2019年对上市公司存在非经营性资金占用情形。

2019年内总额超48亿元的巨款,便是此次引发证监会对其立案调查的关联方违规占款数额。

作为红太阳的控股股东及其关联方,南京一农和红太阳集团分别以持股46.34%和8%的比例位列红太阳十大股东名单的前两席,且二者皆自然人杨寿海一手掌控。

在中国农药行业中,杨寿海的名字可谓掷地有声。

现年63岁的杨寿海在当年靠借资5000元白手起家,从一个仅靠手工分装农药的小作坊开始一路发展到创办红太阳集团并由此成为“农药大王”的故事,无论是在南京当地还是在行业内部,多年来一直都被视为励志故事被传扬。

“南京一农和红太阳集团从2018年下半年开始便出现了资金链紧绷的局面,到了2019年,资金面情况不仅未有改善反而不断恶化,而此时,其旗下的上市公司红太阳便成为了其天然的‘提款机’。”上述接近监管层的知情人士透露,杨寿海及其控制的南京一农与红太阳在未经过上市公司任何相关决策程序的前提下,将归属于上市公司的40余亿现金挪为他用。

除了明地里直接将上市公司巨款挪为他用外,杨寿海及其控制的南京一农还涉嫌利用关联交易“暗线”掏空上市公司。

时间有时候的确是一个让人感到讽刺的东西。

2018年时,在接受媒体公开采访时,杨寿海公然喊出了2020年红太阳集团进军世界500强的口号言犹在耳。

2019年7月,即使公司的资金链已经紧绷至依靠挪用上市公司款项“度日”,但杨寿海依然还画出了缔造三家世界500强企业的“大饼”。

如今,回过头来看,斯时因雄心壮志被媒体冠以“狂人”称谓的农药大王,又用其并不高超的资本运作手段为“狂人”一语做出来另一种注解。

1)48亿违规占款始末

在经过两次推迟,6月30日,红太阳的这份“难产”的2019年年报终于与投资者见面,纵然与最初原定的披露期已经延后两个月之久,但也还是难逃“非标”的命运。

据红太阳2019年年报显示,其报告期内实现营业收入46.14亿元,同比下滑21.90%;归母净利润为-3.40亿元,上年同期为6.37亿元。截至2019年年末,红太阳资产总计138.02亿元,负债合计92.09亿元。

这份年报被负责其审核的立信会计师事务所出具保留意见的审计报告。

在相关公告中,立信会计事务所对其给出“非标”的理由解释称关注事项主要涉及两项,其一涉及上市公司关联方南一农集团、红太阳集团偿付能力,其二涉及上市公司若干预付款项、其他应收款及财务费用的商业实质。

第一项便是与如今红太阳被证监会立案调查有直接的关联。

在2020年4月30日,红太阳披露的有关经营业绩和专项说明中,其承认大股东南京一农及其关联方在2019年1月至12月期间,共新增占用上市公司资金46.83亿元,至当年末还有超过29亿资金未予归还。

“红太阳大股东违规占款的问题是在今年年初进行年报审计时被发现的,问题太明显了,而且整个资本占用过程‘粗糙’而‘直接’,漏洞太多,使得负责审核的会计师都不敢在其年报上签字。”一位接近于红太阳的内部知情人士表示,按照大股东最初的想法,其挪用上市公司巨额资金试图解一时之困,原本寄希望于在年报审核之前能通过其他资金拆借等方式将上述巨款从账面上归还,但2019年下半年以来,大股东及其关联企业的资金链情况不但没有好转,反而出现了更多账面窟窿,不仅大股东方持股被轮候冻结,连杨寿海本人都因债务危机被列入了失信被执行人名单。

对于挪用上市公司巨额资金的原由,红太阳也解释称“2019年受全球经济下行压力加大,随着国家去杠杆政策的力度不断加强,尤其是金融机构对民营企业拖贷、抽贷、压贷等,银行内部授信审批流程拉长,时间不确定,公开市场融资愈发困难,二级市场也由于中美贸易战,去杠杆等原因剧烈波动,导致公司控股股东出现流动性风险,从而非经营占用公司资金用于归还其他融资借款和利息、流动资金周转等”。

实际上,控股股东及其关联违规占用挪用上市公司资金还不仅仅这46亿余元。

据叩叩财讯获悉,2019年度,红太阳及其子公司共通过三家关联方企业江苏劲力化肥有限责任公司、江苏科邦生态肥有限公司和江苏中邦制药有限公司的银行账户向其控股股东南京一农和红太阳集团提供资金共计46.79亿元;在此同一期间,红太阳还直接向红太阳集团提供资金15000万元。

这两批共计48.3亿的资金皆同样未经过上市公司有关程序批准,同时也皆未进行信息披露。

2)“农药大王”山穷水尽,设“暗局”掏空上市企业

如果不是大股东的资金链继续恶化,挪用上市公司的款项实在难以在年报审计期间内归还,红太阳和他的实控人——“农药大王”杨寿海的违规真相恐怕还会因“信披缺位”而深深被掩盖。

种种细节也透露着杨寿海和其一手建立的“红太阳系”农药帝国正在经历着一场生死攸关的考验。

早在今年年初,作为红太阳第二大股东红太阳集团的一则减持股票的公告,便已经将杨寿海资金危局的端倪乍现。

在2019年三季报中,还持有红太阳5808万股的红太阳集团突然在年底前大幅减持,至2020年5月25日,红太阳集团已经大幅减持红太阳近1200万股,持股比例也从早前的10%下降为8%。

然而这一系列减持的背后或皆为被动减持。

据红太阳在2020年3月中旬发布的相关公告称,因公司股东红太阳集团因融资融券业务发生逾期违约,其通过海通证券(16.290, 1.48, 9.99%)客户信用交易担保证券账户持有公司的部分股份可能被实施被动减持。且自公告披露之日起6个月内,红太阳集团所持部分股票可能继续被动减持。

在红太阳集团相关持股因逾期违约不得不面对被动减持的状况之时,杨寿海控制的另一企业、红太阳第一大股东南京一农持有的大部分股权皆被轮番冻结。

2020年4月30日,红太阳的公告显示,公司控股股东南京一农持有的公司股份新增轮候冻结。本次冻结涉及的股份数量为2596.4031万股,占其持有股权的97.52%,占红太阳股份的44.70%,冻结起始日为2020年4月24日至2023年4月23日,轮候冻结执行人是“广东省深圳市中级人民法院”。

所谓福无双至,祸不单行。

2020年5月8日,河源市源城区人民法院又再度颁布限制消费令,因南京一农在借款合同纠纷案中,“未按执行通知书指定的期间履行生效法律文书确定的给付义务”,作为南京一农的实控人,杨寿海本人被列入了失信被执行人名单。

“此次证监会以信披为由头对红太阳进行立案调查,不知道是否会由此撕开杨寿海和他一手建立的‘红太阳系’帝国的多少隐秘。”上述接近红太阳内部的知情人士坦言,资金链危机彻底爆发时,杨寿海及其关联公司除了直接占用上市公司巨额资金外,其还曾“及时”地将其手中的一块质量并不好的资产高溢价卖给了关联上市公司红太阳,从而从上市公司内“套”出了近12亿现金。该资产在交易前夕,业绩出现了异动暴涨,而在注入上市公司后,便原形毕露,留下一地鸡毛。

上述知情人所述资产便是重庆中邦科技有限公司(下称“重庆中邦”)。

2018年12月中旬,红太阳以11.8亿元现金的代价收购重庆中邦科技有限公司(下称“重庆中邦”)100%股权,而重庆中邦为南京一农全资孙公司。

据斯时收购公告显示,标的股东重庆中邦全部权益估值为11.86亿元,而其账面净资产仅1.75亿元元,该次收购增值超过10亿元,增值率达到575.57%。

“这一收购价格显然是大大高估这块资产的价值,”上述接近红太阳内部的知情人士透露,按照公允价值,重庆中邦这块资产的市值最多在3-4亿元左右,为了利用收益评估法做高该资产估值,重庆中邦的业绩也在该次收购案前夕,突然发生了“异动”。

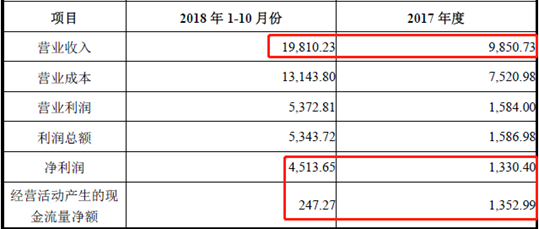

据公开资料显示,重庆中邦在2017年营业收入9850万元,净利润仅为1330万元,而在2018年前十个月内,营收就突然爆增至19810万元,同比增幅超过100%,而净利润更是达到4513万元,但奇怪的是,业绩爆增的同时,重庆中邦经营性现金流不仅未随利润增长而增加,净流入反而出现断崖式下降,其2018年年前十月经营活动产生的现金流量净额为仅为247.27万,而2017年底则为1352.99万。

因采用的资产评估法,重庆中邦的股东也对此次高估值的收购出具了业绩承诺,称重庆中邦2018 年、2019 年和 2020 年经审计的扣除非经常性损益后归属于母公司股东的净利润分别不低于6,448.98 万元、8,477.41万元、11,214.20 万元。

但值得注意的是,该笔十余亿的收购款项的付款方式却并未如市场常规现金收购般设置增持上市公司股票锁定、分期支付或根据业绩承诺的履新情况进行结算等约束条款,而是在标的资产工商变更完成后,便通过银行转账的方式向交易对方迫不及待地一次性支付全部价款11.86亿元现金,此外再无其他约束。

果然,重庆中邦仅仅在2018年收购当年以6820.49万元的扣非净利润完成了业绩承诺,至2019年,其业绩便立马“变脸”被打回原形。2019年,重庆中邦扣非后的净利润仅仅录得2232万元,不仅与其承诺的8477.41万元相去甚远,同比2017年净利润下滑更是近70%。

不过,此时,12亿资金早已经悉数落入了杨寿海和其关联企业的口袋,哪怕按照业绩承诺,仅2019年一期,重庆中邦的股东方便需补偿上市公司2.65亿现金,但这笔巨款也将可能最终仅仅成为红太阳财务报表上应收账款项目下的一个数字而已。

- 红太阳突遭立案调查:大股东违规占款超48亿 明暗双线掏空上市公司2020-07-07

- 海关总署发布公告 借海南离岛免税代购牟利将被处理2020-07-07

- 中央预算内投资下达456.6亿元 加强公共卫生防控救治能力建设2020-07-07

- 离岸人民币兑美元收复7关口 刷新近四个月高位2020-07-07

- 格力电器弄虚作假遭中国移动出手 董明珠怎么办?2020-07-06

- 商务部:引导农贸市场调整分区 把生鲜转到地上经营2020-07-06