最近两天,华晨汽车10亿私募债违约在债券圈惊起一滩鸥鹭,但有资管机构迅速反应,或采取下调相关债券估值、或要求提前还款等“保卫行动”,并对后续影响保持密切关注。

有市场人士告诉券商中国记者,目前来看,华晨汽车短期内不至于破产,有管理人采用一次性、大幅度这种审慎的估值调整方式,应当是出于保护持有人的考虑,一旦后续企业从困境中反转或债务重组方案优于预期,持有人或可获得超额收益。

值得注意的是,华晨汽车此前曾公告计划转让25%的华晨宝马股权,预计其能通过此举得到约360亿元(含利息)的股权转让款,且继续持有的25%的股权仍具有较高资产价值。“换言之,此次股权转让反倒可能提升华晨汽车的偿债能力,进而减轻流动性压力。”

10亿私募债违约惊呆市场

10月23日,华晨汽车规模为10亿元的私募债“17华汽05”本该到期,但其发行人华晨汽车却未能按期兑付。

随后,华晨汽车在一份落款10月23日的公告中证实了这一消息。公告显示,华晨汽车本应于10月21日16:00前将“17华汽05”的本金10亿元、利息5300万元以及相应手续费转至指定银行账户,但截至2020年10月22日17:00,尚未完成转款。

华晨汽车表示,目前该公司仍然在努力筹集资金,但因流动性紧张,资金面临较大困难,能否及时筹集到足额资金存在重大不确定性。

鉴于此事可能对债券价格产生异常波动的影响,华晨汽车目前所有存续的公司债券将自10月23日开市停牌。若能在10月23日全额支付“17华汽05”的债券本金及利息,相关债券将在10月26日开市起复牌,否则将继续停牌,待相关情形消除后复牌。

公开信息显示,“17华汽05”发行规模为10亿元,票面利率为5.3%,不久前的10月20日,该债券被调低债项评级至A+。然而看起来平平无奇的债券背后,站着的却是一家隶属于辽宁省国资委的千亿汽车巨头。

从股权结构来看,“17华汽05”的发行人华晨汽车是隶属于辽宁省国资委的重点国有企业,辽宁省国资委和辽宁省社保基金理事会分别持股80%和20%。据悉,华晨汽车共建有6家整车生产企业,2家发动机生产企业和多家零部件生产企业;拥有4家上市公司,160余家全资、控股和参股公司;在多个“一带一路”沿线国家建立海外KD工厂;现有员工4.7万人,资产总额超过1900亿元。

一家总资产接近2000亿元的国有企业,却还不起10亿债券?不少债券圈人士惊呼不可思议,随着市场讨论的不断发酵,不少资管机构也随之受到牵累。

下调估值拖累多只债基

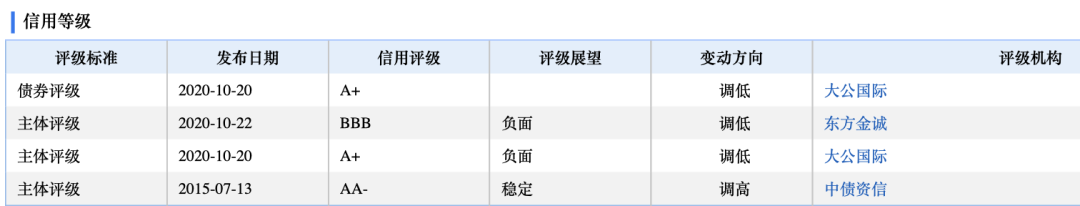

对于华晨汽车的违约危机,最先行动起来的是债券评级机构。10月20日,大公国际率先将华晨汽车的主体信用评级,从AA级下调至A+级,评级展望维持负面,而在不久前的9月28日,大公国际将上述主体评级从AAA级下调至AA级。

而东方金诚则在债券违约当天的10月22日,将华晨汽车的主体信用评级下调至BBB级。此前在9月28日和10月15日,东方金诚也曾两度下调华晨汽车的主体信用评级,从AA+级连续下调至如今的BBB级。

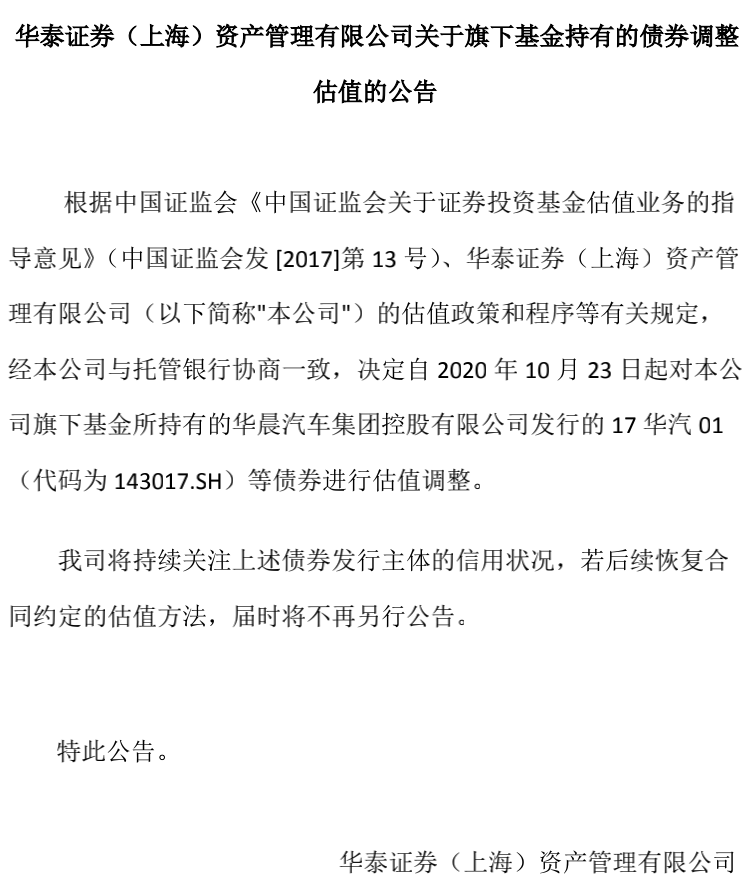

随着信用评级的逐渐下滑,以及“17华汽05”违约从传闻变为事实,资管机构也开始了快速反应。例如华泰证券(20.830, -0.33, -1.56%)资管就业内率先下调相关债券的估值,并发布了公告。公告显示,华泰证券资管将自10 月 23 日起,对旗下基金所持有的华晨汽车发行的 “17 华汽 01”等债券进行估值调整。

华泰证券资管向券商中国记者表示,公司本着审慎性原则,对旗下基金所持有的17华汽01等债券进行估值调整,并将持续关注债券发行主体的信用状况。

受华晨汽车债券违约影响,截至最近交易日收盘,业内多只固收类产品净值出现下滑。

有市场人士指出,华晨汽车预计短期内不至于破产,管理人采用一次性、大幅度这种审慎的估值调整方式,很可能是已按最差预期,比如破产后的清偿价值加以一定程度的时间折价进行调整。“这应当是出于保护持有人的考虑,一旦后续企业从困境中反转或债务重组方案优于预期,持有人或可获得超额收益。”

wind数据显示,目前华晨汽车仍有13只债券尚未偿还,当前总余额共计162亿元,债券状态均显示为正常。而公开信息显示,包括工银瑞信基金、广发基金、华安基金等多家资管机构旗下产品均持有华晨汽车发行的债券。

除了债券违约问题,华晨汽车也未能按时足额兑付江苏信托-信保盛158号(华晨汽车)集合资金信托计划。为此,江苏信托日前召开受益人大会,经大会审议、表决,江苏信托向华晨集团发出提前还款的通知书。

该提前还款通知书显示,华晨汽车应于10月12日兑付贷款本金10.01亿元、利息2000万元、罚息668.38 万元。但截至10月15日,华晨集团并未按约定兑付贷款本息。

华晨违约后续影响几何?

这是华晨汽车史上首次公开市场债券出现违约,后续影响还有多大,成为目前市场最为关心的问题。

一般来说,当债务主体违约风险事件发生后,管理人也会“抱团”高频追踪债务主体的债务清偿计划及相关处置计划,甚至不排除启动法律手续等进行相应的财产保全和追索。

广发证券(15.910, -0.14, -0.87%)固收分析师刘郁认为,华晨汽车违约的原因主要在于自主品牌盈利弱,盈利严重依赖华晨宝马(长期以来,华晨宝马系列产品营收占比超过90%),即将剥离华晨宝马对公司再融资能力产生冲击。

刘郁表示,华晨汽车违约属于典型的一类国企违约事件,剥离了华晨宝马之后,公司自主品牌盈利能力弱且资产质量较差,政府放弃了救援,最后资金链断裂导致违约。预计华晨汽车违约之后,可能与债权人协商展期,也可能面临重整。以东北特钢和沈机股份重整为例,通常采用现金清偿和债转股方式,并且对金融债权和非金融债权采用差异性方案。

财务数据显示,截止2020年6月末,华晨汽车总资产459亿元,其中流动资产账面价值291.29亿元,主要包括货币资金117亿元、其他应收款125亿元和应收票据16.83亿元等,非流动资产账面价值168.38亿元,主要包括长期股权投资55亿元,开发支出54亿元和其他非流动金融资产17.3亿元等。

但需要注意的是,由于长期股权投资是按成本法计价,实际上低估了报表数据。华晨汽车2019年年报披露,其长期股权投资主要为22.81亿元华晨中国、7.59亿元上海申华控股(1.830, -0.09, -4.69%)和14亿元华晨汽车投资(大连)有限公司。相关上市公司股权按市值估算,长期股权投资价值保守估计约为130亿元。

另有业内人士告诉券商中国记者,对于华晨汽车来说,由于华晨中国公告计划于2022年转让25%的华晨宝马股权,市场担心对公司的盈利及偿债能力产生较大影响,导致流动性压力加大。但实际上在股权转让后,华晨汽车能得到约360亿元(含利息)的股权转让款,且继续持有的25%的股权仍具有较高资产价值,反倒可能提升华晨汽车的偿债能力,进而减轻其流动性压力。

- 华晨汽车债券违约后续影响几何?工银瑞信、广发、华安等基金持有2020-10-26

- 特斯拉削减成本、频频降价背后:“舍命”卖车 持续盈利2020-10-23

- 人人车烧光了钱还没找到路 疫情之下二手车行业进退两难2020-10-23

- 上汽大众4S店“猫腻”后续:多部门介入调查 将做罚款或停业处罚2020-10-21

- 被曝光东风日产4S店称事情还在调查 店内营业如常2020-10-20

- 上汽暂别整车“市值一哥”宝座 传统车企如何“翻身”?2020-10-20