港股告别凛冬,春天还会远吗?

在A股休假之时,港股周一走出了清明“捷”行情,全天恒指涨超2%,科技指数上涨5.43%,小鹏汽车、理想汽车等车企受销量利好催化更是涨超10%。

在3月中旬的触底后,14个交易日内恒生指数不经意间从低点已经悄然反弹22%,不少大型公司有超过50%的涨幅。行情的回暖也让此前“越跌越买”的抄底资金看到了曙光,数据显示,从年后到3月15日,在此四十多个交易日期间南下资金仅7个交易日为净流出,开启反弹前夕更是连续14日净流入,加仓港股的态度尤为坚定。勇于抄底之后,南下资金于反弹行情中“边打边撤”,净买入力度逐渐减弱,底部买入的资金无疑能够获利颇丰。

走出深V曲线后恒生指数年内跌幅仅为3.83%,当前PB估值水平仍处在2013年以来历史估值17.82%的分位数,业内人士认为当前港股具备较高的安全边际和投资潜力,还有乐观者估计,从整体来看港股市场有望出现跌深反弹的“技术性小牛市”。

抄底资金守得云开见月明

4月4日,港股高开高走,截至收盘,恒生指数涨2.1%,报22502.31点;国企指数涨3.1%,报7770.98点;恒生科技指数涨5.43%,报4769.99点。

年内,恒生指数虽大起大落,但走出深V曲线后跌幅也仅为3.83%,大幅跑赢了沪指(-9.81%)与深指(-17.7%)。市场向来对股市的暴涨暴跌额外关注,3月中旬港股的巨幅下挫让财经话题频频出圈甚至登上热搜,“股灾”之声言犹在耳。然而在上月触底后,14个交易日内恒生指数不经意间从低点已经悄然反弹22%,不少大型公司有超过50%的涨幅。

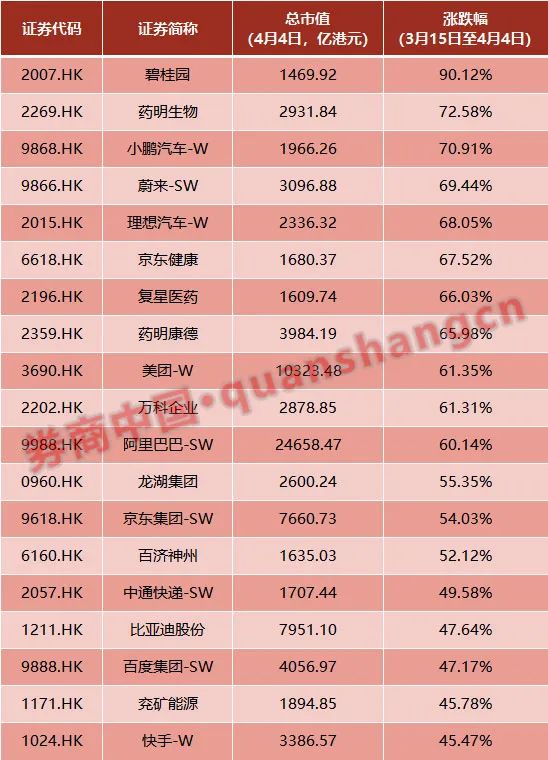

具体来看,碧桂园位居反弹幅度第一,3月15日至今涨幅超90%,地产股中万科、华润置地涨幅也分别涨超60%和20%。消息面上,日前,浙江衢州发文对限购和限售政策同时进行了取消和松绑,河北秦皇岛结合当前房地产市场发展形势废止了此前的限购政策。此外,2022年以来政策暖风频吹,全国有近60个城市放松了房地产调控政策,前期主要以三四线城市为主,现已经扩大至热点二线城市。东吴证券(7.590, 0.00, 0.00%)认为,稳经济需稳地产,各地“因城施策”放松地产调控政策是对实现全年5.5%的经济增长目标的捍卫。

其次,药明生物与小鹏汽车反弹幅度为72.58%与70.91%,蔚来、理想也涨近70%,科技板块中美团、阿里巴巴涨超60%,腾讯控股反弹约30%。

行情的回暖也让此前“越跌越买”的抄底资金看到了曙光。数据显示,从年后到3月15日,恒生指数持续震荡走低超20%,在此四十多个交易日期间南下资金仅7个交易日为净流出,开启反弹前夕更是连续14天净流入,加仓港股的态度尤为坚定。勇于抄底之后,南下资金于反弹行情中“边打边撤”,净买入力度逐渐减弱,底部买入的资金无疑能够获利颇丰。

此外,内地投资者还可借道ETF投资港股市场,多只相关基金份额节节攀高。以华夏恒生互联网科技业ETF为例,该基金去年初成立伊始仅份额仅75.55亿份,而后被资金持续加购份额急剧增长,在年后下跌期间增长增幅更为明显,直至近期港股企稳反弹增幅才较为放缓。截至4月5日,该基金份额为492.87亿份,一年多时间内份额增超五倍成长至“巨无霸”级别的规模,位居所有ETF之首。

港股估值优势依旧

数据来看,当前恒生指数市净率相比上证50和沪深300指数(4272.841, -3.32, -0.08%)(4270.3986, -5.76, -0.13%)显著较低。截至4月5日,恒生指数市净率长期保持偏低水平,目前指数PB为1.05倍,处在2013年以来历史估值17.82%的分位数,光大证券(12.810, 0.01, 0.08%)认为当前港股具备较高的安全边际和投资潜力。

结合近期“黑天鹅”不断的全球市场,光大证券认为,恒生指数偏好大盘蓝筹股和低估值和低波动的属性在市场风险偏好降低时期具备防御性,同时,滞胀时期其天然高股息、高分红的优势愈发凸显。从2013年以来的历史数据看,2020年9月之前恒生指数分红水平保持稳定,且长期高于上证50和沪深300指数,在2020年9月成分股陆续纳入部分互联网和生物医药公司导致指数整体股息率有所下降,但是整体股息率依然高于沪深300指数。

中泰证券(8.240, 0.05, 0.61%)首席经济学家李迅雷认为,当前中概股和港股实际上已经是超跌了,超跌的因素比较复杂。

首先,去年开始,我国提出反垄断和防止资本无序扩张,对房地产、医疗、教育、互联网等行业中存在的诸多问题进行整治和规范,以实现公平竞争的营商环境和公共服务均等化的目标。这对过去投资中概股的投资者而言,有了一个预期差;其次,美国的SEC对中概股监管要求提高,如增加了对中国企业赴美上市的信息披露要求,将5家中概股公司列入暂定清单,甚至提出了审计方面的诸多要求,使得中概股退市风险大幅提升;第三,俄乌冲突之后,投资者担心中国部分企业可能会受到制裁,又引发了股价下跌。

同时,港股也受到了中概股的拖累,在部分外资离场的影响下,出现了非理性下跌。李迅雷认为,国务院金融委“3·16”专题会议,针对投资者担忧的问题,均作出了正面的回应,基本消除了大家的疑虑。例如,提出我国证监会与美国SEC要加强合作和协商,争取在对赴美上市的中国公司监管要求方面达成一致。对于互联网平台企业、房企等如何规范发展及风险防范,也提出了明确原则和方案。因此,未来中概股和港股的走稳回升,也基本可以确定。

掌管华泰柏瑞南方东英恒生科技ETF基金经理在年报中表示,展望 2022 年的港股市场,仍然可能是均值回归的一年,主要动力来自于政策预期和南下资金推动下的市场估值修复。

盈利方面,2022年随着疫情的低基数效应退散,经济增速中枢将小幅下移,企业的营收状况将回落至正常区间。

估值方面,港股指数已经反映了美债收益率上行影响。作为全球风险资产定价的锚,美债收益率上行也会在分母端对海外资产产生广泛影响,对于港股估值也不例外。但当前港股由于风险事件的冲击,估值调整已较为充分,后续美债实际收益率上行对港股估值整体影响或将较为有限。

此外,从流动性角度看,在国内宽松的货币环境和港股估值优势下,南向资金有望先于海外资金流入。整体来看,港股市场有望出现跌深反弹的“技术性小牛市”。

- 底部反弹超20%!港股已经率先回暖,抄底资金获利颇丰,技术性牛市即将开启?2022-04-06

- 市场悲观预期或已扭转 二季度仍聚焦“稳增长”2022-04-06

- 上市公司年报审计不能为抢时间而忽视质量2022-04-01

- A股加速优胜劣汰 构筑市场良性投资生态2022-04-01

- 多层次资本市场互联互通 新阶段开启2022-04-01

- 云南白药“戒股” 会让股民安心2022-03-31

- 最新推荐

- TOP+

- 1深市公司信披质量稳步提升 用好资金活水促高质量发展

- 22022年,资本市场五方面改革可期

- 3全面实行注册制 将重塑资本市场生态

- 4北交所“初生” “精准滴灌”助力企业成长

- 5一级市场掀起“北交所热” 融资效率有望提高

- 6北交所打新规则调整 吸引更多有实力机构进场

- 7北交所开市渐近 携创新型中小企业开启新征程

- 8北交所将为投资者提供新的财富管理机遇

- 9北交所来了 中小券商差异化发展壮大的契机也到了

- 116万股民无眠 中天科技突然“暴雷” 交易所闪电出手 股价意念跌停?网友:“妥妥的一个大雷!快逃”

- 22天4家上市公司老板、老总被查或被拘 15万股民受连累

- 3缘起11宗自动驾驶车祸,美国76.5万辆特斯拉被安全调查,股价跌超4%

- 4市场监管总局发布行政处罚决定书:扬子江药业被罚7.64亿元

- 5股价涨逾4倍股东套现约60亿 石头科技销售费用率大增还能疯多久

- 6央行、银保监会约谈恒大集团,说了这些话!恒大系股价重挫,后续或有更多动作

- 7景津环保鸣锣上市 成德州第十家A股上市企业

- 81.9亿股民注意了!股票账户不要随便借,首例处罚来了:违规出借,账户主人被罚5万

- 9员工可五折“买股票” 格力史上最大员工持股计划来了 影响几何?