随着春节临近,节前效应愈发显现。在主力资金选择持以观望态势时,市场正逐渐出现大幅分化。

2月2日,A股震荡缩量反弹,上证指数收涨0.81%报3533.68点,,创业板指涨2.17%,收复3200点失地,报3228.7点。

尽管指数回暖,但个股的盘面表现却是分化加剧。具体来看,白酒再掀高潮,泸州老窖(276.750, -2.43, -0.87%)(000568.SZ)大涨超9%、山西汾酒(398.400, -4.60, -1.14%)(600809.SH)涨近7%,今世缘(58.200, -0.69, -1.17%)(603369.SH)、五粮液(305.020, 0.90, 0.30%)(000858.SZ)等股均有活跃表现。

同时,沪深两市仍有超半数股票下跌,近20只股跌停。千亿白马股上海机场(58.080, -5.91, -9.24%)(600009.SH)继上一日跌停后,股价再度跌停,市值共计蒸发289亿元。

股价“翻车”的不只是上海机场。上海家化(39.910, 3.63, 10.01%)(600315.SH)盘中闪蹦跌停;2020年翻倍牛股东方日升(14.870, -1.24, -7.70%)(300118.SZ)大跌逾16%;郑州煤电(5.240, -0.23, -4.20%)(600121.SH)跌停。

在绩差股遭看空,抱团股继续松动乃至散架期间,白酒指数逆势逞强是否意味着机构仅有“买醉”的唯一选择?

博弈加剧,资金提前杀跌“绩差股”

两个交易日市值蒸发近300亿元。今日盘后,上海机场发布公告称,公司不存在应披露而未披露的重大信息,也未发现对公司股票交易价格可能产生重大影响的媒体报道或市场传闻。

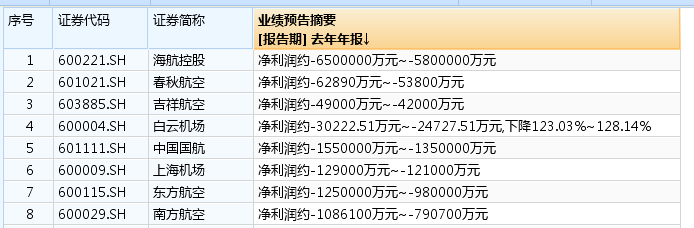

受疫情影响,2020年全球国际航线业务量遭遇重创。多家上市航空、机场企业发布的2020年度业绩预告显示,均处于不同程度的亏损状态。上海机场业绩预亏高达14亿元,中国国航(7.150, -0.04, -0.56%)(601111.SH)、东方航空(4.560, -0.06, -1.30%)(600115.SH)等企业也预计亏损超10亿元。

业绩巨亏并非是上海机场股价连续跌停的主要因素,业内对航空板块业绩亏损是有充分预期的。“股价大跌的主要诱因是近日公司与中国中免(341.200, 10.19, 3.08%)(601888.SH)签订的补充协议。从协议来看,上海机场的免税收入不再与免税销售额挂钩,而与国际客流量挂钩。从当前疫情发展态势来看,1~2年内国际客流量恢复至疫情前水平的可能性极低。显然,市场是看空公司未来几年的业绩增速,抛售不足为奇。”一位消费行业的分析师对记者表示。

一直以来,免税业务收入与航空性收入是上海机场的主要业绩来源。依托于巨大的客流量及场地优势,上海机场将场地租赁给中国中免,赚取与免税销售额挂钩的租金。

公告显示,日上免税行(上海)有限公司2017-2019年向上海机场支付的免税店租金分别为25.55亿元、36.81亿元和52.10亿元,分别占公司当年营业收入比重为23.30%、39.53%和47.60%。业绩贡献程度举足轻重。

“包租公”的好日子走到了尽头,中金、海通国际、西南证券(4.820, 0.02, 0.42%)等机构纷纷下调了对上海机场的评级。

不止是上海机场,在节前指数震荡期间,业绩确定性存疑较高的企业均遭资金大幅抛售。光伏组件商东方日升因2020年四季度大幅亏损导致业绩“变脸”。业绩预告补充公告显示,东方日升预计扣非后净利润亏损0.6亿元~1.4亿元,同比下降107.29%~117.00%。

同时,东方日升还终止了可转债上市,成为A股首次可转债中止发行的案例。

2020末的一波煤电价格暴涨令板块个股录得巨大涨幅。郑州煤电于四季度期间拉出七连板,单季度股价暴涨366%。公司的业绩却录得大幅亏损。近日公司发布的2020年业绩预告显示,预计2020年归母净利润亏损8.8亿元,连续两年亏损“板上钉钉”。

郑州煤电表示,全年煤炭发热量及售价均未能达到年初计划预期,商品煤综合售价与成本倒挂约80元/吨,导致公司全年煤炭业务亏损约6亿元。

龙头分化后期,机构继续“醉酒”?

股指震荡反弹期间,新能源车、光伏等“抱团股”集中板块表现回暖。

当前,对于节后的A股行情走势,多家机构普遍指出,布局抱团股应适可而止,相对更看好宏观景气复苏还没有传导的中小盘股。

“一方面,主力资金在春节前的做多意愿较弱,市场短期震荡反弹的上行空间有限,场内以游资活跃频繁为主。中长期来看,信用政策和货币政策边际趋于收紧的大方向是相对确定的,部分业绩欠佳或不及预期的龙头股大跌是资金提前抛售,态度趋于谨慎。”一位上海公募基金经理对第一财经记者表示。

“我们注意到,近期市场的板块轮动已显现节后行情的博弈,资金有向疫情受损行业修复如化工,以及低估值的银行等板块转变的态势。”该基金经理补充道。

更令投资者关注的是,白酒板块年内将如何演绎?第一财经记者注意到,就在上周,当抱团龙头股屡遭“当头棒喝”,白酒龙头股却逆势逞强。

若光伏、新能源车、锂电头龙股再度集体回调时,机构会否面临“拉茅台买醉”的唯一选择?

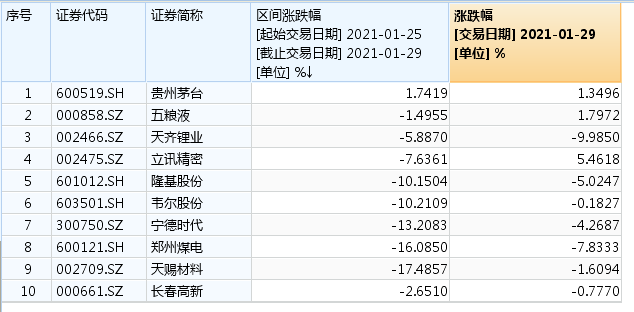

在资金面趋紧的背景下,1月25日~29日期间, 隆基股份(111.200, 2.19, 2.01%)、韦尔股份(294.240, -4.74, -1.59%)(603501.SH)、宁德时代(381.800, 14.00, 3.81%)(300750.SZ)、天赐材料(103.700, 0.51, 0.49%)(002709.SZ)等股均在上周跌超10%。反观贵州茅台(2145.370, 0.37, 0.02%)(600519.SH)逆势上涨1.74%、五粮液(000858.SZ)仅跌1.5%。

“抱团股杀跌,资金就‘买醉’”的现象在1月29日盘中体现得更明显。当天,天齐锂业(58.290, 1.10, 1.92%)(002466.SZ)跌停,隆基股份、宁德时代等股表现萎靡。而中证白酒指数(19038.104, -140.66, -0.73%)逆势上涨1.96%。

除了基本面稳定,白酒指数涨得快是否有外部原因?在汇丰晋信基金经理是星涛看来,2018年四季度之后,白酒行业的驱动逻辑有所改变。增长虽然变缓,但白酒行业作为核心资产稀缺性的代表,在海外资金大量配置A股时,受到海外投资者的明显的青睐。

他对记者说:“近期白酒板块上涨又有加速,是由于大部分的白酒企业是国有企业,他们要制定各自的十四五规划,这些规划的内容在去年的12月份有所释放,基本上都是每年15%甚至是更高的增长。当这些信号被释放出来之后,市场就会认为白酒的长期的趋势得到了进一步确认,从而进一步推升了估值。”

白酒股的估值到底贵不贵,是否到了该“下车”的时候?是星涛认为,从动态角度来看,优秀的白酒个股能通过未来业绩增长消化当前估值,尽管行业的估值处于相对偏高位置,但在众多核心资产中属于可接受的。

- 绩差股现原形遭重创 抱团松动后机构唯有“拉茅台买醉”?2021-02-03

- 散户为何能大幅拉动股价?期权工具加速效应提升空头风险2021-02-03

- 有些可能只是做秀 董监高增持的股票并非有投资机会2021-02-03

- 重仓股接连跌停 机构为何夺路而逃?2021-02-03

- 春节红包行情来了:节前A股买点啥?公私募鼠年收官攻略来了2021-02-03

- 科创板股票入摩 入富评估时间表出炉 彰显A股吸引力2021-02-01