市场前景依然看好

但化解不了内忧外患,就无法走远

图/图虫创意

图/图虫创意

4月13日,嘀嗒出行向港交所提交了新版招股书,这是嘀嗒出行第二次向港股进军。早在去年10月8日,嘀嗒出行首次向港交所提交了招股书,不过此后,上市消息石沉大海,直到半年后,嘀嗒出行招股书呈现失效状态。失效5天后,嘀嗒出行再一次提交了新版招股书。

日前,对于第一次招股书失效,嘀嗒出行回应称,交表后六个月更新招股书是正常程序,不意味着失败。不过,嘀嗒出行火速提交新版招股书,再次向上市发起冲刺,也并非毫无缘由。在共享出行市场,前有滴滴“霸主”,后有曹操、哈啰、首汽等奋起直追,甚至连高德也做起了信息聚合平台进军出行市场。在白炽化的赛道上,嘀嗒出行夺得了顺风车这一隅的话语权,但仍旧过活得艰难。

除了面对赛道上其他企业围攻之外,由于顺风车、网约车其自身独有的特性,安全事故屡次发生,监管部门一再约谈,用户的质疑……嘀嗒出行上市背后,顺风车业务无论是进或是退,都成了拦在港交所门前的一堵墙。

跑进顺风车业态

共享出行的赛道上从不缺野心勃勃的新玩家,但也有不少企业只是昙花一现。

根据弗若斯特沙利文报告,中国四轮出行市场的交易总额预计在2025年达到11005亿元。面对这样万亿级的市场,企业们红着眼开启了一轮又一轮的厮杀,而嘀嗒出行就出生在厮杀最为激烈的时刻。

嘀嗒出行是在2014年切入顺风车市场。而当时正是滴滴、快的烧钱大战最为激烈的时候。但入场后的嘀嗒出行并不想虎口夺食进军庞大的网约车市场,相反推出小客车合乘、车主和乘客顺路搭乘的“嘀嗒拼车”,这也是嘀嗒出行顺风车业务的前身。

2015年,快的、滴滴合并,滴滴开始一家独大,开启了涵盖出租车、专车、快车、顺风车、代驾及大巴、货运等多项业务在内的一站式出行平台的时代。在出行市场“霸主”滴滴的光环下,嘀嗒出行的顺风车业务并没有表现得十分强劲。随着2018年滴滴顺风车业务因为安全事故被叫停,国内顺风车行业的市场规模风云大变,由2018年的233亿元骤降至2019年的140亿元。

与此同时,一直专注于顺风车业务的嘀嗒出行有了新的机会。嘀嗒出行财报显示,2017年、2018年和2019年其顺风车业务交易总额分别为7亿元、19亿元和85亿元,2018年和2019年同比增长分别为171.4%和347.4%。嘀嗒出行一跃成为国内最大的顺风车平台。

尽管嘀嗒出行在顺风车细分赛道上逐渐有了话语权,但在整个四轮出行市场上,顺风车占据不到2%的份额。相反,网约车和出租车(网约出租车和扬招出租车)的市场则更为庞大。此外,用户对顺风车的安全仍旧持怀疑态度,监管部门也逐渐加大对顺风车业务的监管。显而易见的是,嘀嗒出行不能止于一条绳上“走钢丝”。是从滴滴手中抢下网约车的市场,还是进军一个大家都同时起步的出租车市场,答案不言而喻。

自2017年起,嘀嗒出行就开始布局出租车市场。当年10月,嘀嗒出行平台正式上线出租车业务;2018年推出出租车企业版,建立了覆盖超过80个城市的全国出租车打车网络;2019年推出凤凰出租车云平台。到2019年8月,嘀嗒出行开启了出租车网约服务进而变现,出租车业务也成为其营收业务之一。

2020年10月,嘀嗒出行正式向港交所提交招股书。有意思的是,同样的时间段里,滴滴、哈啰上市的消息甚嚣尘上。6月11日,滴滴正式向美国证监会递交了IPO招股书,拟在纽交所上市。

艾媒咨询CEO兼首席分析师张毅认为:“滴滴、哈啰都计划在美股上市,而嘀嗒出行选择的是港股,所以不存在为了争抢第一股之说。但不可否认的是,一旦滴滴先于嘀嗒出行之前上市,市场或许对于嘀嗒出行的呼声就不会特别大。”

上市背后的隐忧

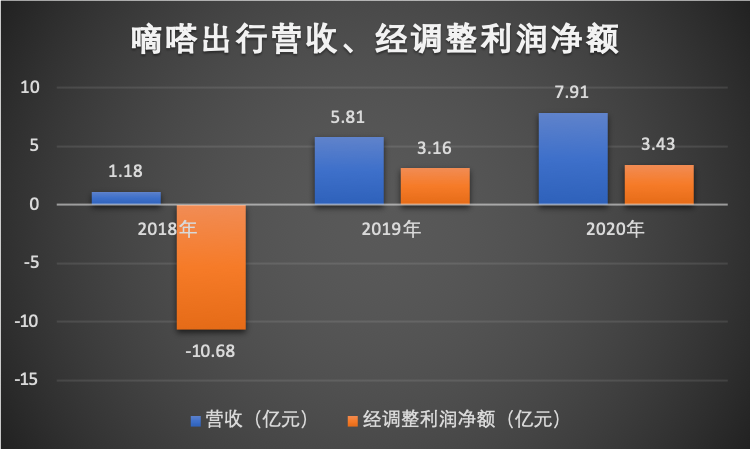

向港股发起二次进军的嘀嗒出行,招股书的数据却如有隐忧。

首先是营收层面,在顺风车业务和出租车业务之下,嘀嗒出行衍生出了三种盈利模式。即对于顺风车业务,公司向私家车主收取服务费;对于出租车服务,公司向出租车司机收取服务费;此外,嘀嗒出行还通过向第三方商家出售应用程序内的广告位提供广告服务。

从财报数据来看,2020年,嘀嗒出行来自于顺风车平台服务的营收为7.06亿元,占总营收的89.2%。虽然相比2019年的91.9%有所下降,但顺风车业务仍然占据绝对主导地位。

此外,广告及其他服务业务从2018年占总营收比例33.7%,也降至2020年的5.9%。而出租车业务从2019年才开始变现,变现的出租车业务尽管占比有所上升,但相比于顺风车业务来说,仍旧九牛一毛。

就目前来看,嘀嗒出行的收入结构单一或将直接影响到嘀嗒出行的营收和公司的发展。在嘀嗒出行财报的风险提示就有提到,目前,中国顺风车市场仍然处于起步阶段。同时,市场对顺风车的接受程度、顺风车是否会继续增长与其增长速率仍存在不确定性,甚至根本不会成长,这些不确定因素均会影响到嘀嗒出行的营收。

受安全事故影响,市场对顺风车的接受程度仍不太确定,这也是主打顺风车业务的嘀嗒出行的一大隐忧。此外,嘀嗒出行还面临着来自外部对手的夹击。2019年滴滴重新上线顺风车业务,且同时推出了主打下沉市场的“花小猪”打车业务,而哈啰出行、首月汽车、曹操出行等平台也均布局了顺风车业务。

张毅也对嘀嗒出行的收入结构表示担忧,他谈到:“滴滴目前没有高调推进顺风车业务,但并不意味着上市之后的滴滴不会大肆进军顺风车业务,到那个时候对于嘀嗒出行来说,可能会更为艰难。”

此外,相比于网约车而言,顺风车市场相对较小,且平台信息服务抽成几乎是网约车20%抽成的一半。过度依赖顺风车业务的嘀嗒出行,在盈利能力上也失去了竞争力。

嘀嗒出行的“内忧”还不止于此。从财报数据来看,从2018年到2020年,嘀嗒出行服务成本支出分别为4867.9万元、1.19亿元、1.31亿元,呈逐年攀升态势。

内忧外患下的嘀嗒出行,其融资轨迹也发生了较大的转变。公开资料显示,嘀嗒出行成立不到三年,共拿到了四轮融资,当时的资本市场对嘀嗒出行充满信心。不过,天眼查信息显示,嘀嗒出行最后一轮融资停留在2018年,此后,嘀嗒出行就没有新的融资进入。

在张毅看来,嘀嗒出行在这样的背景下抓紧上市,是必然的。“如果投资人对于嘀嗒没有担忧的话,就目前出行赛道的火热程度来看,是不会拿不到钱的。相反,嘀嗒出行急于寻求上市的背后,也背负着投资人的压力。”

但在滴滴上市之前抢先上市,或许对于嘀嗒出行来说是一个机会。张毅表示:“目前顺风车业务,整个市场的容量还是比较大,滴滴在市场上目前偏向保守,对于顺风车业务较为慎重,而当前对嘀嗒而言,倒是不错的市场机遇。但如果滴滴抢先上市,市场对嘀嗒出行反应或许不会特别热烈。因此,现在的嘀嗒对上市更为急迫。同时,对于嘀嗒而言,除了上市之外,目前更重要的是需要把业务线做的更大,降低业务结构单一所带来的风险。”

何去何从?

曾经惨烈的安全事故,至今还时不时会拨动外界对顺风车敏感的弦。

在嘀嗒出行提交最新版招股书的一个月后,5月14日,交通运输部等8部门就网约车平台抽出比例高、分配机制不公开透明等问题对滴滴出行、首汽约车、曹操出行、美团出行、T3出行、高德、嘀嗒出行、满帮、货拉拉、快狗打车10家交通运输新业态平台公司进行联合约谈。

而在去年12月,交通运输新业态协同监管部际联席会议办公室组织就“附近订单”功能偏离顺风车本质,涉嫌以顺风车名义从事非法网约车业务等问题对嘀嗒、哈啰等顺风车平台公司进行了提醒式约谈。

“从本质上来说,顺风车属于非营运行为,是司机和乘客双方经平台撮合形成的一种互助行为。顺风车对于环保节能、减轻交通压力、促进人与人之间信任的理念是相对利好的。”在城市智行信息技术研究院院长沈立军看来,顺风车业态此前就存在,但不可否认的是,当互联网模式进入之后,前几年顺风车进入到了一个快速扩张阶段,在此期间对顺风车和网约车的界定和监管存在争议。

“随着顺风车业态的发展,监管出手,企业整改,也充分说明了这个行业从最初的迅速增长阶段逐步趋于理性发展。”沈立军强调,安全事故在机动车出行市场始终存在,并非因顺风车而有特例,只是相对来讲,因为法律法规和监管的缺失,安全风险的监控在进一步加强。

而在目前市场逐渐趋于理性的阶段下,无论是平台方还是监管方,抑或是司机和乘客都需要共同去建立一个信用体系,将业态规范化、合理化。“对于政府端来说可以出台系统性的政策法规;企业端进一步规范司机进驻门槛以及顺风车乘用流程;司机端注册审核则进一步严格审核把控;乘客端也需要理性认识顺风车运营模式。”沈立军谈到,“信用体系建设是需要各方共同推进的。司机端和乘客端可以通过如互相评价机制、芝麻信用等多方信息建立乘车信用体系,而政府端也需要对行业内的平台企业加强企业经营信誉评估。”

规范发展下的顺风车市场,仍旧是被看好的。沈立军认为,进入规范发展的顺风车行业将进入稳定发展期,随着区域内监管市场的理顺,地方顺风车市场需求仍有较大的发展空间。

弗若斯特沙利文报告也显示,中国四轮出行市场的交易总额预计将由2019年的7119亿元增至2025年的11005亿元,年复合增长率为7.5%。具体而言,顺风车市场将成为增长最快的细分市场,其交易总额将由2019年的140亿元增至2025年的1139亿元,年复合增长率为41.8%。

目前而言,不管是企业内部建设,还是面临外部竞争与监管制约,嘀嗒出行都还有很长的路要走。

中国新闻周刊就上市相关问题致电嘀嗒出行,相关人员回复表示:在目前阶段,不予置评。

- 顺风车真的很烫手?全靠它嘀嗒出行要上市了2021-06-21

- 重疾险保障范围有望扩大:将原有25种重疾完善为28种重疾和3种轻疾2021-06-21

- 不足半月价格缩水一半 来伊份酱酒遇冷2021-06-21

- 优质的SOHO中国,为何没给投资者丰厚回报?2021-06-18

- 红日药业销售违反防疫要求引风波 应收款大增三成暗藏隐忧2021-06-18

- 上海电气:突然“爆雷”有蹊跷2021-06-18