全球财经媒体昨夜今晨共同关注的头条新闻主要有:

3、“末日博士”预计全球年底陷入“漫长惨烈”衰退 美国股市恐暴跌40%

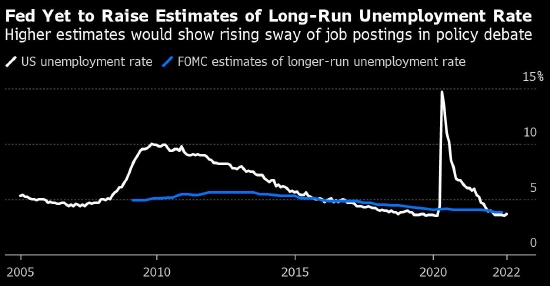

在周三公布点阵图时,美联储官员将把近几周来所做的经济预警以数字形式表现出来,预计对利率和失业率的预测将会大幅上调。

美联储周二起在华盛顿举行为期两天的政策会议,外界预期官员们将连续第三次上调基准利率75基点。

这意味着基准利率将升至2008年金融危机前以来的最高水平。紧缩周期的下一阶段将带来更大的经济风险,这可能会在他们的修订后的经济预测中得到反映。

自6月上一轮经济预测公布以来,美国通胀几乎没有降温,这促使美联储采取了更加激进的立场。他们也越来越怀疑失业率和通胀率之间的关系,这可能是他们现在倾向于让经济活动进一步放缓的部分原因。

德意志银行驻纽约高级美国经济学家Brett Ryan表示,“当然,利率上升将对失业产生更大的影响。我们预计在美联储的新预测中,失业率将接近4.5%,他们仍然会提到‘软着陆’前景,但也会暗示其中有很高的经济衰退风险。”

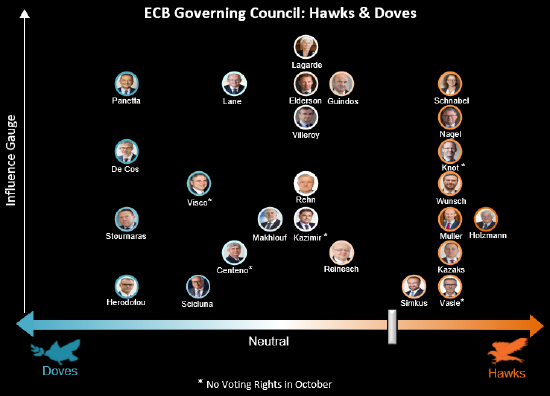

欧洲央行行长拉加德称,在央行靠前发力、实施了“我们历史上最快的利率调整”之后,借贷成本在未来数月还将进一步上升。

“我们在货币政策正常化的道路上迈出了重大步伐,实施了靠前加息,”拉加德周二晚间在法兰克福发表演讲称。“我们预计在接下来的几次会议上会进一步加息。”

在本月效仿美联储加息75个基点之后,欧洲央行官员正在激辩下一步行动。虽然他们同意需要采取进一步行动来控制创纪录的通胀,但随着能源成本飙升推动欧洲走向经济衰退,他们对应该多激进的问题存在分歧。

爱沙尼亚央行行长Madis Muller周二早些时候发表讲话,敦促欧洲央行采取“足够有力和果断”的行动,称当前的利率仍远不到限制欧元区经济扩张的水平。欧洲央行副行长Luis de Guindos周一表示,经济增长放缓不足以缓解通胀。

拉加德重申,欧洲央行将逐次会议作出决定,任何行动都将取决于未来的经济数据。“利率最终落在何处,以及我们每一步的规模,将取决于通胀前景如何演变,”她说。

“末日博士”预计全球年底陷入“漫长惨烈”衰退 美国股市恐暴跌40%

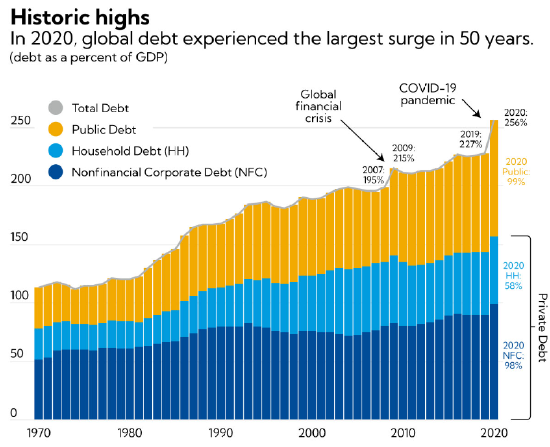

曾准确预测到2008年金融危机的经济学家鲁比尼认为,美国和全球将在2022年底遭遇“漫长而惨烈”的衰退并在整个2023年都深陷其中,而标普500指数也会大幅下跌。

“即使在平淡的普通衰退中标普500指数也可能下跌30%,” Roubini Macro Associates董事长兼首席执行官鲁比尼周一接受采访时表示,在他预计的“真正硬着陆”中,美股可能会重挫40%。

鲁比尼对2007年至2008年房地产泡沫破灭的预见使他获得了“末日博士”的绰号。他表示,认为美国只会浅衰退的人应该看看企业和政府的高负债比。随着利率上升和偿债成本增加,“许多机构、居民、企业、银行、影子银行都会完蛋,” 他说,“所以我们到时候就知道谁在裸泳了。”

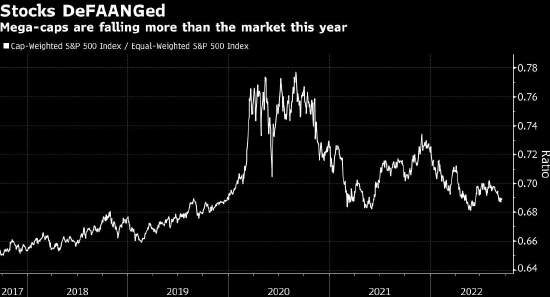

十年河东,十年河西。股市正在经历全球金融危机以来最糟糕的一年,让曾经革命性的量化投资者有机会找回昔日的荣光,一洗他们在廉价货币时代遭受的屈辱。

机器驱动的基金依据股票的一些特质(例如廉价程度、上涨速度等)进行交易操作,今年屡试不爽。这就是所谓的因子投资。相比之下,主动管理的对冲基金和短线炒家都没能躲开市场大跌。

随着历史性的高通胀引发央行加息,导致大型科技股领涨的格局戛然而止,极端行情正在逆转。标普全球的数据显示,超高市值公司不再独领风骚,标普500指数成份股赢家和输家的差距也达到十多年来的最大。

所有这一切都激发了基于规则的基金。买入低波动或高动量个股的策略处于盈利状态,价值股也正在延续疫后的回归。

摩根大通首席执行官杰米·戴蒙在本周两场国会听证会举行前将矛头指向了“资本要求提高”一事。

本周三和周四,戴蒙将与美国银行、富国银行、花旗集团等主要银行的掌门人一起出席有关消费者银行业务的国会听证会。在事先准备好的讲稿中,他称赞自己的公司在全球经济中发挥的作用,并警告说“任意增加资本要求”会带来伤害。

“美国对大银行持续提高资本金要求本身就构成了重大经济风险,特别是在没有反映实际风险的情况下,” Dimon写道。 “这根本是在错误的时间束缚了受监管的银行,导致它们的资本受到限制,在国家经济艰困时期不利于他们扩大放贷等业务”。

摩根大通7月被要求暂停股票回购,以尽快满足与更严格压力测试结果相关的更高资本要求。戴蒙长期以来都对资本要求的提高颇有诟病。

德国政府计划向天然气巨头Uniper SE注入大约80亿欧元(80亿美元)资本,以历史性的协议将该公司国有化,同时防止该国能源行业崩溃。

Uniper周二证实,在与政府最终商讨一份方案,方案包括80亿欧元的增资,完全由政府认购。德国政府还将购入其主要股东芬兰Fortum Oyj的股份。

Uniper是德国国内俄罗斯天然气的最大买家,处在能源危机的核心。在俄罗斯限制对欧洲的能源供应这一背景下,如果Uniper破产,可能对德国经济的各个领域产生波及,并可能威胁燃料供应,因此政府面临行动压力。

Uniper股价上涨3%。Fortnum股价跃升9.5%,随后股票的交易被交易所暂停。

- 外盘头条:联储会议经济预测将揭晓,美失业率或创新高 欧央行行长拉加德称将有更多加息 小摩CEO抨击美国经济2022-09-21

- 央行:继续深入推进利率市场化改革2022-09-21

- 中央企业合规管理办法发布 要求结合实际设立首席合规官2022-09-20

- 前8个月吸收外资同比增长16.4% 高技术产业表现最抢眼2022-09-20

- 中证报头版:着力稳经济 一揽子政策加快落地2022-09-20

- 可再生能源政策供给加大 金融输血靶向发力2022-09-19

- 下一篇:央行:继续深入推进利率市场化改革

- 最新推荐

- TOP+

- 1近十年我国GDP年均增长6.6% 对世界经济增长平均贡献率超30%

- 2中小企业促进条例接连落地 红利释放激发中小企业创新活力

- 3国务院部署加力支持就业创业政策 拓展就业空间培育壮大市场主体和经济新动能

- 4四部门将加快出台稳经济接续政策措施

- 5扩内需密集施策 多地多部门力求实效

- 6人民币汇率韧性显现 中国资产吸引力持续提升

- 7从源头上减少过期药品的产生:普及用药知识、完善回收机制、改革药品包装、倡导理性购药

- 8公路沿线充电基础设施建设时间表敲定 满足高峰时段充电需求

- 9交通运输部等部门印发《加快推进公路沿线充电基础设施建设行动方案》

- 1发改委罕见点评:居民电价偏低!电费要涨?

- 231省份电力大数据:内蒙古发电最多山东用电最多

- 3截至今年10月下旬,数字人民币累计交易金额接近620亿元

- 431省份3月CPI出炉:26地物价涨了 感受到了吗

- 5河南!河南!郑州遭遇千年特大暴雨,洪水引发爆炸!火车被困、地铁灌水…防汛应急响应升至I级

- 6多地卫生部门答疑:备孕无法开具暂缓接种新冠疫苗证明

- 7央视调查脱贫造假,居民跨省拉水50元/吨...记者手机被抢,还被当地干部骂“怂货”!官方表态了...

- 8土地市场下行:部分城市公务员欠薪,房地产整体规模下降已成定局

- 931省份人均公积金排行:14个省份超全国 西藏、北京、青海排前三 广东倒数第七