房企在奔赴A股和港股的路上,显现出不同的姿势。

相较于万达、富力回A之路的君问归期未有期,港股市场已挤满了渴望在资本市场亮相的房企。

2017年末,三盛、福晟相继通过借壳在港股完成上市,正荣也于2018年初成功挂牌。今年二季度刚开始,弘阳地产便递交了招股说明书,4月26日大发地产不甘人后,重复了同样的动作。

此前无论规模还是动作都相对低调的大发地产,此刻好似站上了《中国好声音》的舞台。面对评委席上抛来的“你的梦想是什么?”这一问题,大发地产在聚光灯下许下了“冲击千亿,甚至未来5年冲击3000亿元”的愿景。

小房企大梦想

正当市场欲以好奇的目光打量这位“面试者”时,其官网却接连多日因服务不稳定而无法正常访问,这让原本就鲜有公开信息的大发地产显得更加神秘。

我们试图从已有信息入手,勾勒其大致的发展路径。

大发地产原名凯润房地产,1996年发迹于浙江温州,5年后,扩张至上海并将总部迁至上海,十多年来在上海总计开发5项物业,累计建筑面积达48.98万平方米,当前业务主要集中于长三角地区。创始人葛和凯已辞去管理层职位,鲜少公开露面,80后“二代”葛一旸全面接班,主持工作。

对于中小房企而言,通过引入规模房企旗下成熟人才来复制其高增长路径无可厚非,然而大发的这一操作却让市场直呼“看不懂”。

纵观此前黑马房企的举措,区域总或是战投、营销方面的人才向来是其所爱。

2017年底,时任龙湖集团副总裁的袁春加盟鸿坤地产,袁春在龙湖时分管集团品牌和营销部及客户与市场研究部。业内人士普遍对袁春很是认同,肯定其能力、情商皆出众。基于此,袁春的到来不仅为此前名不见经传的鸿坤带来知名度,重要的是让市场对其未来的增长保有乐观的态度。

而大发地产的现任管理层中最大的王牌便是今年初刚加盟的执行总裁廖鲁江。纵观廖鲁江的从业经历,无论龙湖还是世茂,其分管的工作皆为人事。

有业内人士向《国际金融报》记者直言:“大发挖廖鲁江来做什么?指望廖来帮它继续挖人吗?”

这未尝不是一个方法,此前也有先例。

弘阳地产欲提速冲规模时,先将橄榄枝抛向原旭辉集团副总裁兼首席人力资源官,张良到来后接连出击,4个月便为弘阳带来了9名旭辉、泰禾、新城的高管,这9人到来后将在战投、经营、营销、财务等多个方面合力为弘阳提速。

然而,廖鲁江来到大发4个月尚未有实质性动作,其更为人乐道的是上任时的“豪言壮语”。廖鲁江直言:“中型房企如果想要在未来活下去,此刻就必须拿出奋斗者之心,拿出敢叫日月换新天的魄力,招兵买马,战略进取,加速进入千亿级俱乐部,未来才有可能继续留在地产球场上继续踢球。”

千亿只是廖鲁江的小目标,其5年长期规划中将目光锁定在3000亿元的高度。

人事出身的总裁向规模发起诉求,立足于大发现有的土储和钱袋子,如何支撑其跑进3000亿决赛点是最大的问号。

负债高企

大发地产的营收来源主要为物业开发及销售、商业物业投资以及经营和物业管理服务三方面。近三年里,三块业务均有增长,其中物业开发占比由89.2%增至97.9%,是大发地产绝对核心的业务,而物业管理服务逐渐边缘化至0.2%。

此外,大发地产旗下的商业物业主要为上海凯鸿广场、南京艾尚天地、南京凯鸿广场、港陆广场。数据显示,艾尚天地的营业情况向好,收入贡献逐年上升,2017年已占据商业物业总额的59%,与之形成对比的是凯鸿和港陆的颓势难掩。

大发对于规模的追求绝不仅限于口头上。

资料显示,2015-2016年,大发地产经营收益微减,但毛利和毛利率却均有上升。2017年,大发的经营收益由上一年的6.57亿元一跃至44.14亿元,同比大增571.84%,同期毛利率却下降了3.2个百分点,为近三年最低。

对于这一表现,大发地产表示,主要由于大发继续扩张位于长三角的地区业务,从而使得已竣工及交付的住宅项目数量增加、总建筑面积增加以及平均售价的上涨。

从项目布局来看,大发依然是一家不折不扣的区域性房企。

截至2018年2月底,大发旗下的24个项目构成为20栋住宅物业,3栋商业综合体及一个办公楼层,全部分布于长三角地区,总部上海有5个,其余19个项目分布于江浙皖三省。

这一布局让大发地产颇为得意,其在招股书中表示,长三角区核心城市的土储及高效获地能力是自身竞争力所在。

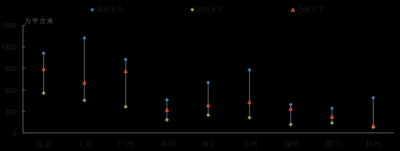

然而,大发地产现有土储总建筑仅为172.03万平方米,其中,可销售及出租的已竣工物业共计20.28万平方米,占总土地储备的11.8%;110.36万平方米的在建物业,占总土地储备的64.1%;41.39万平方米的持作未来开发物业,占总土储的24.1%。

除了上海、南京,大发地产大量持仓的项目均位于三四线城市。具体来看,安徽是其第一大土储所在地,占据了近半壁江山,安徽地区的土储主要集中在安庆和芜湖,其中安庆一地的土储便高达61万平方米,占据总土储的35%。浙江紧随其后,四成土储皆汇于此,温州、宁波和舟山为主粮仓。

招股书中,大发地产表示,因为商业物业位置优越,带来了稳定的现金流量,其实施的积极而稳健的财务政策及运营也是优势之一。

然而根据招股说明书,重视“强运营”的大发地产经营性现金流却并不乐观。

2015年和2016年,大发地产经营活动净现金流分别为-7.92亿元、8.55亿元, 2017年这一数值骤降为-23.93亿元。针对这一表现,大发地产表示,主要是由于物业开发活动增加令已竣工持作销售物业增加,由于预售新物业项目减少令客户预付款项减少,物业开发活动增加令在建物业增加。

大幅扩张也导致大发地产的负债水涨船高。

2015-2017年,大发地产的银行贷款及其他贷款(包括即期及非即期借贷)分别为40.91亿元、32.59亿元和59.87亿元,其中,2017年大发的贷款额增长84%;净资产负债率达269.8%,同比增长119.8%;融资成本也由3.59亿元增长至4.76亿元。

时值银根收紧、去杠杆的背景下,高杠杆房企的天花板近乎肉眼可见。

对于未来的融资,大发地产表示可能会寻求债务融资机会,包括资产支持型证券计划、公司债券及其他债务发行筹集资金。

对于欲冲规模的大发而言,当务之急是改善土储匮乏的困境。而加杠杆后,高昂的融资成本让毛利率下降,净利率仅为3.4%的大发地产而言能否吃得消?

毕竟大发地产利息覆盖倍数仅为1倍,换言之经营活动产生的利润仅仅够支付利息,这一盈利水平能否被港股资本市场认可?

- 起底北京学区房 西城PK海淀2020-05-25

- 北京、杭州等重点城市二手房市场快速复苏2020-05-25

- 深圳核查宝安区部分楼盘二手房挂牌价 价格虚高房源下架2020-05-25

- 房企试水直播卖房升温 线上化销售进程加速2020-05-22

- 多地开展楼市乱象专项整治 北京21家中介被查处2020-05-22

- 800亿债压顶:房企“发债王”又发百亿 排名跌出TOP202020-05-21