今年以来,已有8家房企先后在港递交上市申请,其中大多是区域性房企且规模较小。业内分析指出,扎堆赴港上市的背后或突显出中小房企的融资困境。

炎炎夏日已过,但港交所热闹依旧。

继银城国际在港递交招股书后,内地房企德信中国也迈出了赴港上市的步伐。

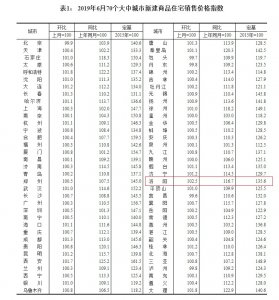

据不完全统计,截至目前,今年以来,已有8家房企先后在港交所递交上市申请,分别为弘阳地产、万创国际、大发地产、美的置业、万城控股、恒达集团、银城国际和德信中国。此外,正荣地产和弘阳地产于今年成功登陆港交所。

值得注意的是,今年递交IPO申请的大多是区域性房企且体量不大,与头部房企相比,知名度也较低。

那么,赴港上市背后是蛰伏后的“蓄势待发”还是另有“隐情”?

中小房企的盛宴

许多人对于正荣地产于今年1月16日在香港上市并不惊奇,毕竟作为规模前30中为数不多还未上市的房企,正荣地产通过资本市场向其已实现千亿规模的闽系“兄弟”看齐也无可厚非。

除了正荣地产的规模较为靠前,今年以来提交IPO申请的房企大多为中小房企,且与正荣地产相比差距较大。比如,截至2018年2月28日,大发地产仅拥有172万平方米的土储,且项目集中于长三角区域,并不分散,2017年营收也仅44.1亿元。

事实上,万创国际、万城控股、银城国际、恒达集团、德信中国这些全国知名度本不高的名字在其各自披露招股书后,突然如“雨后春笋”般进入人们的视线。

他们或是房地产江湖里的“沧海遗珠”,只不过,与在全国范围内大举扩张的头部房企不同,这些房企往往还守着自己的“一亩三分地”,也未有足够的能力去撬动房地产行业金字塔顶端格局的改变。

事实上,万创国际在2015年12月才获得房地产开发企业资质证书,2017年的营收不过6.3亿元,业务主要聚焦安徽省。截至2018年3月31日,建筑面积土储不足200万平方米的万城控股2017年的营收也仅为9.7亿元,目前布局还局限于天津、惠州和河南驻马店。恒达集团称其为河南省许昌市最大的房地产开发企业,但其目前的业务除许昌这个大本营之外,仅涉足同处于河南省的郑州市和信阳市,2017年公司的销售收入为14.64亿元。

或如弘阳地产董事长曾焕沙所言,这些区域性房企对于香港资本市场青睐有加是因为香港市场很开放。但在不少市场分析人士看来,谋求上市或是中小房企在面对头部房企收割速度加快的竞争压力时,期望通过上市来为自家城池争取更多的机会。

生存需求

融创中国董事会主席孙宏斌曾说,如今的房地产市场是大公司的“钻石时代”,“因为大公司在不断地合并小公司的市场份额,小公司都没了,这个时代就结束了”。

据克而瑞统计,截至2018年5月末,融创、保利、恒 大、碧桂园、绿地、万科六家房企的销售总规模达到12359.5亿元,和第二、三梯队房企的业绩总和相当。留给中小房企的或是“蜗居”般的生存空间。就算是2016年就已在百强 房企中排名第23名的正荣地产,彼时其合约销售也仅占全国房地产市场的0.31%。

千亿规模是目标,是房企在房地产江湖里叱咤风云的底气,是免于被迫出局的“金钟罩”。然而,千亿规模意味着持续的投入和开发,这背后,需要的是源源不断的资金。从招股书来看,从正荣地产到德信中国,都有不小的融资需求。

有的房企融资是为了还款,比如正荣地产就在其招股书中坦白,其上市募资资金除了用作现有物业项目开发,还将偿还其背负的大部分现有计息银行及其他借款。

“我们持续寻求融资机会以支持我们的业务”,正荣地产一语道明融资和业务发展之间的密切联系。

对于中小房企而言,融资愈发困难是其不得不面对的现实。万创国际在其招股书中这样描述其贷款渠道的限制:“我们无法通过现有信贷融资,以低成本取得足够的借款。”

许下“未来5年冲击3000亿元”销售规模愿景的大发地产,虽然业绩在2017年实现跳跃式增长,但是,2017年1.5亿元的利润似乎并不足以匹配或支撑其快速扩张所需的周转资金,对资金的渴求也在逐步显现。招股书显示,2017年,大发地产经营活动净现金流从2016年的8.55亿元骤减至-23.93亿元,截至2018年2月28日,公司计息银行及其他借款达11.5亿元,是同期所持现金及现金等价物的两倍。

2017年末,资产负债率达404.7%的恒达集团在其招股书中透露,预计在2018年、2019年分别借款约6.18亿元、3.26亿元,均超过公司2017年1.37亿元的利润规模。

在高速扩张规模的需求下,现金为王。

事实上,即便是头顶何享健家族光环,布局已覆盖11个省份,2017年合约销售额已达507亿元的美的置业也颇愿通过债券、信托等方式增加融资规模,即便其或需支付更高的融资利息。仅2018年,美的置业就先后于3月7日和3月20日分别获得发行本金总额为45亿元和30亿元公司债券的批准。

额度还未用完,但截至2018年3月31日,现金“银票”仅余157亿元的美的置业显然已有“曲线补仓”的打算。据其披露的上市募资用途顺序来看,收购土地或将是资金的第一大去处。值得注意的是,彼时,美的置业的流动负债总额达762.9亿元,短期偿债压力不小。

低估值之苦

上市或能让房企在短时间内不再“囊中羞涩”,但对于不少已在港股上市的内地房企来说,香港资本市场并不是一条“鱼跃龙门”的捷径,甚至,在企业估值问题上,让企业管理层颇为“头疼”。

以今年上市的正荣地产和弘阳地产为例,截至9月20日,弘阳地产报收2.75港元,上市2个多月以来,股价涨幅约为20%,总市值约为91.3亿港元。规模较大的正荣地产的总市值相对较高,截至9月20日为185亿港元。

事实上,截至9月20日,即便是位列内地房企第一梯队的恒 大,其市值也仅比港资房企新鸿基地产多了不到100亿港元。不同的是,前者在2018年上半年获得净利润已足抵后者2017/2018年整年溢利。与此同时,长实集团、恒基地产、太古地产、九龙仓置业等港资房企的市值均高于融创中国、龙湖集团、融信中国等一众内地房企中的“尖子生”。

利润增幅似乎并未对房企的估值有较大的提升作用,交易量不高,股价持续的“不温不火”或是很多H股房企想要回A的原因。

据悉,富力地产、万达商业、龙光地产等均向A股折返跑,只不过回A之路漫漫。

9月17日,在回A路上走了14年的“老兵”首创置业公告称,撤回A股发行申请。碧桂园也曾尝试分拆物业板块在A股上市,但在1年的等待后于2017年年底撤回了申请,并在2018年6月19日于香港上市。

“虽然也不排除在香港分拆上市,但由于在A股上市能获得更高估值,对母公司而言,当然会首选A股”,对比碧桂园前首席财务官吴建斌此前的表态,碧桂园物业撤A赴港更像是与A股失之交臂后的“无奈之举”。

“事实上,港股整体估值在全球就处于较低的水平,港股中内房股的估值也处于较低水平。”易居研究院研究员沈昕指出,“在当下调控政策趋严和融资渠道持续收窄的环境下,房企的业绩增长也面临较大的不确定性,一旦业绩增长未达预期,板块估值就会承压”。

- 起底北京学区房 西城PK海淀2020-05-25

- 北京、杭州等重点城市二手房市场快速复苏2020-05-25

- 深圳核查宝安区部分楼盘二手房挂牌价 价格虚高房源下架2020-05-25

- 房企试水直播卖房升温 线上化销售进程加速2020-05-22

- 多地开展楼市乱象专项整治 北京21家中介被查处2020-05-22

- 800亿债压顶:房企“发债王”又发百亿 排名跌出TOP202020-05-21

- 上一篇:公租房违规转租为何屡禁不止

- 下一篇:房地产调控加码 多地公积金政策生变