|

今年以来,上市公司并购重组持续表现活跃,同花顺(80.800, -1.40, -1.70%)数据显示,年内已有1300余起企业并购重组案例,涉及总金额超3800亿元。业内人士表示,当前市场环境下,企业并购重组将有助于其打通上下游产业链,分摊风险;同时,在市场估值水平处于历史低位时,也是企业开拓业务版图的良好机遇。

值得注意的是,上市公司“A并A”案例表现突出。专家认为,整体看,“A并A”操作更加透明、规范,有助于上市公司之间实现优势互补和产业资源的有机结合,提升行业整体的景气度。同时,也意味着A股市场正逐步走向成熟,“壳”价值逐渐减少,企业能够以合适的价格并购A股市场资产。

年内并购案例超1300起

证监会副主席王建军日前表示,研究出台新的政策举措,支持受疫情影响严重的地区和行业加快恢复发展。支持上市公司通过再融资、并购重组等方式克服疫情影响,快速走出困境。

今年以来,上市公司积极借助并购重组方式拓展业务版图,打通产业链上下游,以应对宏观环境变化等多重风险。

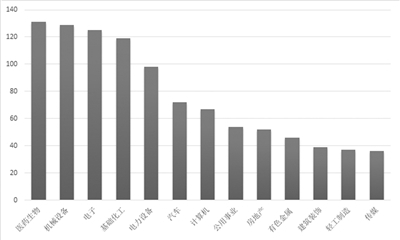

同花顺数据显示,截至5月18日记者发稿,年内共有1079家A股上市公司发布并购重组相关公告,涉及并购案例共1387起,交易标的总价值合计达到3852.27亿元。从公告上市公司的所属行业来看,主要发生于医药生物、机械设备、电子、基础化工、电力设备等领域。据记者初步统计,上述五大行业领域的并购案例分别达到131起、129起、125起、119起和98起。

“并购重组是优化企业资产、资源配置的重要手段。上市公司通过并购重组,可以剥离低效无效资产,剥离非主业资产,从而推动企业加快增强主业发展潜力与竞争力。”中国企业联合会研究部研究员刘兴国对《经济参考报》记者表示,企业通过并购重组能够实现资产与资源配置的优化调整,从而快速而有效地改变上市公司发展的内外部环境,更好帮助上市公司应对风险与挑战,实现平稳健康发展。

“推动企业并购重组在当前市场环境下具有‘抗风险’与‘促发展’的双重意义。”川财证券首席经济学家、研究所所长陈雳表示,一方面,通过并购重组来打通上下游甚至实现跨行业发展,有助于企业分摊风险,渡过难关。另一方面,当前市场估值水平处于历史相对低位,对于企业来说,是开拓业务新版图的良机,特别是传统制造业用并购重组的方式掌握新业务、新技术,可对自身业务进行有益补充。

“A并A”注重产业整合

值得注意的是,年内上市公司“A并A”案例正在逐渐增多。截至目前,5月已有华润三九(39.060, 0.25, 0.64%)、紫金矿业(9.570, -0.22, -2.25%)、通策医疗(124.930, -0.96, -0.76%)3家上市公司宣布收购上市公司标的。今年1月,物产中大(4.970, -0.03, -0.60%)公告称,控股子公司元通实业拟通过支付现金方式收购金轮股份(13.240, 0.06, 0.46%)29%股份。2月,中联重科(5.720, -0.06, -1.04%)、路畅科技(24.500, -0.63, -2.51%)均公告称,中联重科将成为路畅科技控股股东。4月份,长飞光纤(26.500, 0.30, 1.15%)通过协议转让和表决权委托的方式,控制博创科技(15.490, -0.18, -1.15%)25.43%的表决权并取得控制权。

“过去A股市场除银行外的上市公司估值相对较高,外加‘壳’价值,上市公司间并购性价比较低。”陈雳表示,从这个角度看,“A并A”案例的频繁出现说明A股市场逐步成熟,对于企业的估值变得更为合理,“壳”的价值逐渐减少乃至消失,企业能够以合适的价格并购A股市场资产。

值得注意的是,从日前发生的多起“A并A”案例来看,上市公司并购正在回归产业整合需求的“初心”。

5月9日,华润三九公告称,公司拟以支付现金的方式购买昆药集团(12.820, 0.04, 0.31%)28%股份,交易对价为29.02亿元。从这起“联姻”并购目的来看,双方将主要围绕三七资源共同发展产业体系。同日,紫金矿业和ST龙净(10.330, 0.21, 2.08%)也发布公告称,紫金矿业拟17.34亿元收购ST龙净15.02%股份并获取其控制权。紫金矿业表示,取得ST龙净控制权后有利于二者在节能环保及新能源等领域开展合作。ST龙净的除尘及脱硫烟气治理、工业废水及植被修复技术等领域与公司矿山、冶炼板块的环保治理业务产生协同效应。

随后的5月15日晚,通策医疗与和仁科技(11.750, 0.07, 0.60%)各自披露公告,通策医疗拟以支付现金方式受让和仁科技7879.53万股股份,交易总额7.69亿元。交易完成后,通策医疗将持有和仁科技29.75%的股份,成为其第一大股东,进一步提升公司在专科医院领域的技术、科研及医疗信息数字化处理能力。

“此类并购有助于产业资源的有机结合,提升行业整体的景气度。对于收购企业来说,能够帮助他们补齐行业短板,有利于长远稳健发展。对被收购企业来说,并购可以提供资金支持,有助于走出流动性困境。”陈雳评价称。

刘兴国表示,整体来看,“A并A”操作更加透明、规范,一方面有助于并购市场健康发展,另一方面有助于上市公司之间实现优势互补,发挥协同效应,整体促进上市公司发展质量提升。在并购完成后,作为上市公司的新控股股东,将比原控股股东更关注被并购标的企业的发展质量,尤其是其财务绩效,这无疑将推动被并购上市公司财务绩效的提升。

- 年内A股并购超千起 “A并A”推动产业整合2022-05-19

- “应退尽退”方能优胜劣汰2022-05-19

- 连续三个季度下滑!腾讯一季度净利下降23%,研发大增36%!游戏版号、投资风险…看最新回应2022-05-19

- 上市公司股份减持不能随性2022-05-18

- IPO发行节奏放慢?什么情况?或与这一因素有关2022-05-18

- 机构资金要做果敢的“孤勇者”2022-05-17

- 下一篇:“应退尽退”方能优胜劣汰

- 最新推荐

- TOP+

- 1证监会等部门联合发文进一步支持上市公司健康发展

- 2深市主板运行平稳有序 改革落地凸显多重成效

- 3深市公司信披质量稳步提升 用好资金活水促高质量发展

- 42022年,资本市场五方面改革可期

- 5全面实行注册制 将重塑资本市场生态

- 6北交所“初生” “精准滴灌”助力企业成长

- 7一级市场掀起“北交所热” 融资效率有望提高

- 8北交所打新规则调整 吸引更多有实力机构进场

- 9北交所开市渐近 携创新型中小企业开启新征程

- 116万股民无眠 中天科技突然“暴雷” 交易所闪电出手 股价意念跌停?网友:“妥妥的一个大雷!快逃”

- 22天4家上市公司老板、老总被查或被拘 15万股民受连累

- 3缘起11宗自动驾驶车祸,美国76.5万辆特斯拉被安全调查,股价跌超4%

- 4股价涨逾4倍股东套现约60亿 石头科技销售费用率大增还能疯多久

- 5市场监管总局发布行政处罚决定书:扬子江药业被罚7.64亿元

- 6央行、银保监会约谈恒大集团,说了这些话!恒大系股价重挫,后续或有更多动作

- 71.9亿股民注意了!股票账户不要随便借,首例处罚来了:违规出借,账户主人被罚5万

- 8A股分红榜:神华累计派息超总市值 爱美客腰斩后高分红补偿谁?

- 9景津环保鸣锣上市 成德州第十家A股上市企业