近期,中泰证券首席经济学家李迅雷一篇《沪指失真问题应引起充分重视》引发股民刷屏,文章称全国两会上,有代表和委员接受采访时指出,上证综指编制方法有待优化,李迅雷也认为十分必要,应引起证监会、上交所等有关机构的充分重视。

李迅雷指出,四大原因影响沪指表征性:一是我国上市公司结构与宏观经济结构变迁未完全同步;二是随着企业生命周期变化,上市公司中微利或亏损类企业数量增多;三是新股计入指数的时间存在不合理之处。四是加权方式的问题。

李迅雷建议,科创板公司计入上证综指本就是上证综指的题中之意,因此,应尽早解决尽早实现。ST股票宜尽早从指数中剔除。对新股计入指数的时间进行调整。上证综指于1991年7月15日发布以来,在新股计入时间方面做过几次调整,现行的上市后第11个交易日计入指数规则是2007年确定的,主要是与当时新股首日无涨跌幅且普遍大幅高开有关。

关于加权方式,李迅雷指出,从国际情况看,2005年标普宣布,对其美国市场指数(含标普500指数)由总股本加权改为自由流通股本加权;2006年开始,香港恒生指数逐步由总股本加权改为自由流通股本加权;2005年开始,日本东证TOPIX指数分3个阶段,由总股本加权改为自由流通股本加权。由此看来,国际经验也是十分丰富和成熟的。沪指也有必要早日推进。

笔者认为,第一点和第二点均属于制度层面的重大变革,未来方向和进度有待监管层进一步明确。第三点和第四点则是技术性因素。关于新股的计入时间,目前新股的发行和交易制度,决定新股上市在二级市场连续一字涨停,二级市场投资者参与度其实不高。

笔者查阅了创业板综指编制方式,对于深证综合指数(1769.700, 0.00, 0.00%)、深证 A 股指数、深证 B 股指数、行业分类指数、中小板综合指数、创业板综合指数(2307.804, 0.00, 0.00%)及深证新指数(8058.819, 0.00, 0.00%),凡通过首次公开招股(IPO)上市的新股,在上市后第十一个交易日纳入指数计算,与上证指数无异,因此说新股因素影响了上证指数可能并不像大家想象中那么大。

单纯从技术因素,最值得探讨的可能就是加权方式的调整。

其实中证指数有限公司早在2010年12月2日发布了上证流通指数(1087.6811, -0.63, -0.06%),相对于上证综指目前的总市值加权编制方式,该指数样本由全部沪市A股组成,未完成股权分置改革、暂停上市的A股除外,可以表征沪市自由流通股份的股价变化。指数采用的加权方式为市值加权自由流通市值加权分级靠档方式编制,很大程度符合和满足了目前市场的呼声,目前该指数的成分股数量为1505只。

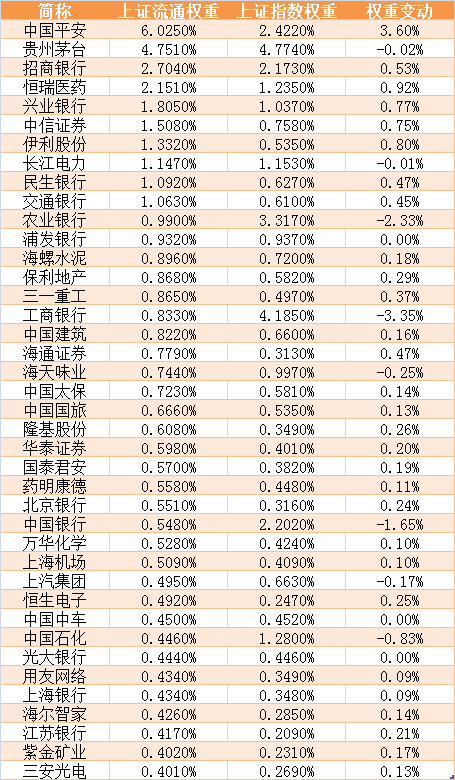

当然,该指数没有包含科创板股票。前10大权重分别为中国平安(71.510, 0.00, 0.00%)、贵州茅台(1344.000, 0.00, 0.00%)、招商银行(34.220, 0.00, 0.00%)、恒瑞医药(78.500, 0.00, 0.00%)、兴业银行(16.150, 0.00, 0.00%)、中信证券(22.480, 0.00, 0.00%)、伊利股份(28.440, 0.00, 0.00%)、长江电力(17.450, 0.00, 0.00%)、民生银行(5.760, 0.00, 0.00%)、交通银行(5.160, 0.00, 0.00%)。

上证流通指数前40大权重与上证指数对比

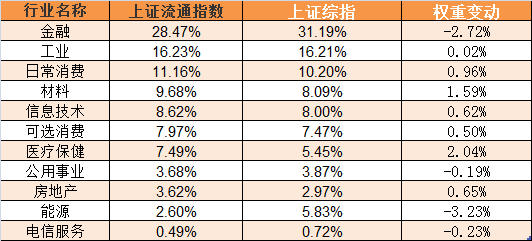

行业权重大变动

▲▲▲

相对于上证综指,上证流通指数的行业权重变化最大的是:

金融和能源权重下降最大,分别由31.19%、5.83%下降到28.47%、2.60%,下降幅度为2.72个百分点和3.23个百分点。

电信服务、公用事业的权重也将下调,分别下降0.23个百分点和0.19个百分点。

医疗保健、材料、日常消费权重上升最大,分别上升2.04个百分点、1.59个百分点和0.96个百分点。

其它行业方面,工业、可选消费、信息技术、房地产总体权重也将有所上升。房地产、信息技术、可选消费权重分别上升0.65个百分点、0.62个百分点、0.50个百分点。工业的权重小幅上升0.02个百分点。

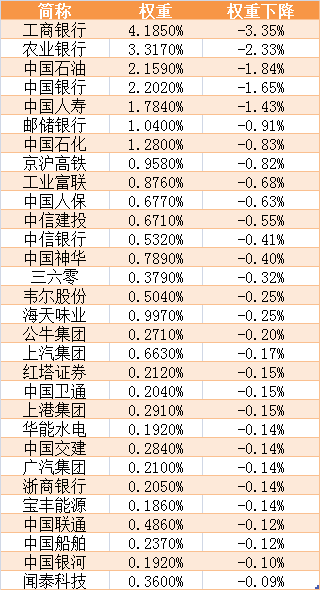

前10大权重股大变迁

▲▲▲

从个股权重看,目前上证指数前10大权重股分别为贵州茅台、工商银行(5.170, 0.00, 0.00%)、农业银行(3.430, 0.00, 0.00%)中国平安、中国银行(3.470, 0.00, 0.00%)(维权)、招商银行、中国石油(4.290, 0.00, 0.00%)、中国人寿(26.110, 0.00, 0.00%)、中国石化(4.190, 0.00, 0.00%)、恒瑞医药,如果按照上证流通指数方式加权,工商银行、农业银行、中国人寿、中国石化、中国石油、中国银行将被挤出10大权重股行列,交通银行、民生银行、兴业银行、伊利股份、长江电力、中信证券将进入10大权重股行列。

前10大权重股中保持不变只有贵州茅台、恒瑞医药、招商银行、中国平安。

按照上证流通指数方式调整后,工商银行、农业银行、中国石油、中国银行、中国人寿、邮储银行(5.100, 0.00, 0.00%)、中国石化、京沪高铁(6.280, 0.00, 0.00%)、工业富联(13.460, 0.00, 0.00%)、中国人保(6.190, 0.00, 0.00%)10只股票权重下降最大,其中工商银行、农业银行、中国石油、中国银行、中国人寿权重均下降1个百分点以上。(权重对应现上证指数权重)

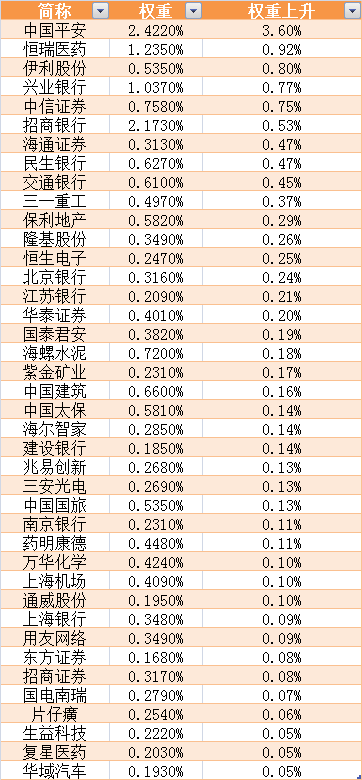

权重上升最大的10只个股分别是中国平安、恒瑞医药、伊利股份、兴业银行、中信证券、招商银行、海通证券(11.620, 0.00, 0.00%)、民生银行、交通银行、三一重工(18.350, 0.00, 0.00%)。中国平安权重上升3.6个百分点,恒瑞医药、伊利股份权重分别上升0.92个百分点和0.8个百分点;兴业银行、中信证券、招商银行权重上升0.5个百分点。(权重对应现上证指数权重)

调整后指数赚钱效应如何?

▲▲▲

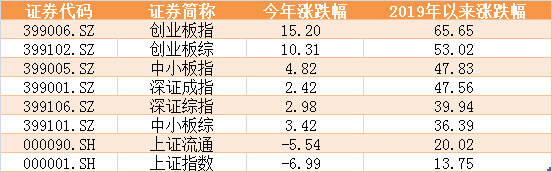

最后大家最关心的是指数编制方式调整后赚钱效应如何,截至5月27日,上证指数年内跌6.9938%,跑输深成指、中小板指和创业板指,上证流通指数情况稍微好一点,累计下跌5.53%,但仍跑输深市指数。

如果从本轮上涨行情2019年年初开始看,上证指数累计涨幅只有13%,继续垫底,上证流通指数累计涨幅为20%,但仍较为明显跑输深圳各大指数。

如果从指数发布日2010年12月2日起算,截至目前,上证指数累计涨幅只有0.47%,而深成指累计跌幅则达13.22%,上证流通指数累计涨幅15.44%,远远跑赢深证成指、上证指数、中小板指,但明显跑输创业板指。

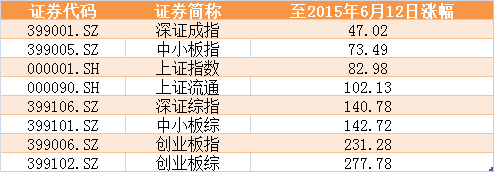

如果要考虑指数编制方式调整在牛市中的弹性,我们观察指数发布日2010年12月2日至2015年6月12日牛市高峰的累计涨幅,期间表现最差的是深证成指,累计涨幅只有47.02%,中小板指、上证指数表现稍好,收益为73.49%和82.98%。上证流通指数累计涨幅为102.13%,表现仍输于深证综指、中小板综、创业板指、创业板综,创业板指、创业板综累计涨幅高达231.28%和277.78%。

总体而言,改善指数编制方式确实可能会提高指数在牛市行情和阶段行情的表现,但更大的影响因素则是市场风格和行业变迁等。投资者不应把只赚指数不赚钱完全归咎于大盘因素,而应该与时俱进,提升个股研究能力,或通过基金定投的方式实现资产的保值增值。

- 两企业精选层首审过会 A股公司争抢分拆上市“新赛道”2020-06-11

- 疯狂精选层:7天4次过会审核 赶超科创板赛跑创业板2020-06-11

- “活水”正源源而来 多因素共振强化A股“磁铁效应”2020-06-11

- 房多多暴涨12倍后大跳水 A股“涨跌停”还敢取消吗?2020-06-11

- 上市公司宜居安思危 不要等到股价跌破2元再头疼不已2020-06-11

- 不做假账让投资有安全感 放水养鱼令投资者有获得感2020-06-10