宏石激光与同行可比公司的两大财务指标对比情况 (数据来源:宏石激光招股说明书) 郭晨凯 制图

究竟是业内的技术传奇,还是浓妆艳抹的上市包装?

近年来,中国制造业升级带动上游激光切割设备行业突飞猛进,一批公司乘势向资本市场发起冲击。广东宏石激光技术股份有限公司便是其中一员。2021年7月,宏石激光以“国内领先的激光切割设备供应商”身份提交上市材料,并宣称公司“自主生产激光切割加工控制系统、高功率激光切割头、激光切管机智能卡盘等核心零部件”。

然而,上海证券报记者调查发现,宏石激光的核心技术能力与其上述表述大相径庭。

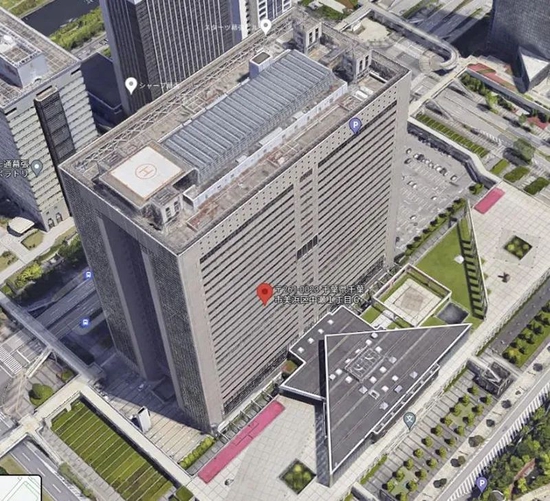

宏石激光对外大肆渲染的“日本研发部”,“蜗居”在一座写字楼的“格子间”,无论是办公面积,还是使用的供电系统,均与其自称的“三大激光实验室”要求相去甚远。

更神奇的是,宏石激光宣称自主研发的Alpha T总线系统(一种激光钣金切割加工控制系统),安装文件的版权标识竟然是供应商维宏股份(20.230, 0.00, 0.00%)。

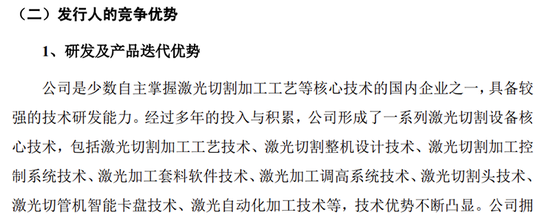

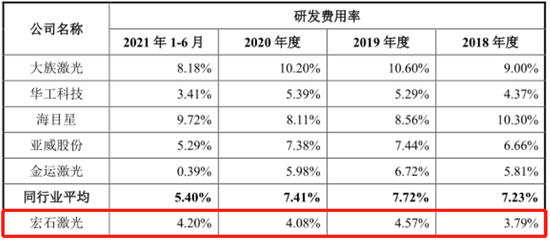

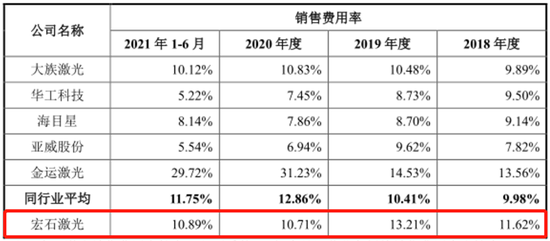

而且,公司的研发费用率,连续3年行业垫底,比平均值低3个百分点以上;销售费用率却连续2年高于平均值,排名行业第二。

宏石激光为何要在招股书中对技术能力大书特书?

答案或许就在上市这一行为本身。面对巨大的市场需求,激光切割设备行业正“野蛮生长”——上游有成体系的供应商,可以提供较为完备的技术支持;下游各类需求旺盛,销售往往比技术更关键。在此过程中,谁有更强的融资渠道和资金实力,谁或将成为“盛宴”的最后赢家。

既然如此,以更具科技含量的姿态进入资本市场,显然能获得更高关注度。

只是,“包装”不能无节制,“粉饰”更需有限度。

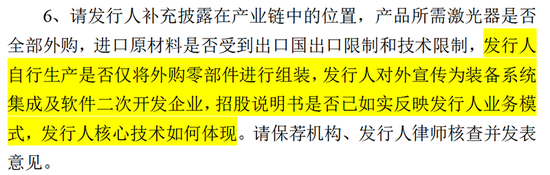

这一点,监管层已经重点关注。证监会在反馈意见中问及宏石激光:“发行人自行生产是否仅将外购零部件进行组装”、“招股说明书是否已如实反映发行人业务模式,发行人核心技术如何体现”。

神秘的“日本研发部”

宏石激光海外研发机构“藏身”在一栋写字楼的出租屋内,这合理吗?一间占地面积80多平方米的房间,建有3个激光实验室,这靠谱吗?以民用电压代替大功率试验设备用电,来开展高能耗的激光实验研发,这可行吗?

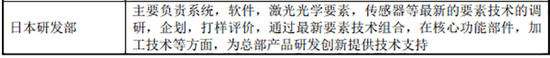

招股书显示,宏石激光设立研发中心开展研发工作,研发中心下设机械设计部、电气开发部、软件研发部、日本研发部等10个部门。其中,日本研发部主要负责系统、软件、激光光学要素、传感器等最新要素技术的调研、企划和打样评价,通过最新要素技术组合,在核心功能部件、加工技术等方面,为总部产品研发创新提供技术支持。

在宏石激光的官方发布中,日本研发部是频频被提及的核心部门。

宏石激光官方微信视频号(“宏山激光”)发布的宣传视频显示,公司P系列智能总线切割头的研发生产有日本和中国两个基地,其中日本基地负责核心功能部件之一——切割头的研发。

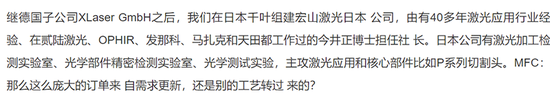

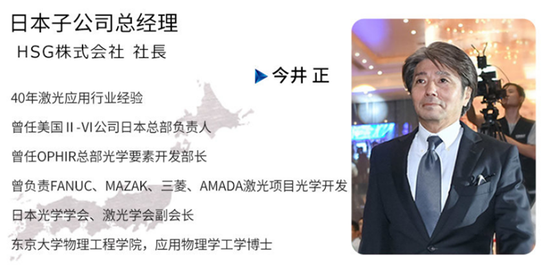

在2020年12月接受某杂志采访时,宏石激光总工程师成军就强调了日本研发部的重要性,“日本公司由有40多年激光应用行业经验,在贰陆激光、OPHIR、发那科、马扎克和天田都工作过的今井正博士担任社长(董事长)。日本公司有激光加工检测实验室、光学部件精密检测实验室、光学测试实验,主攻激光应用和核心部件,比如P系列切割头”。

招股书显示,宏石激光日本研发部拥有3个实验室,主要负责系统、软件、激光光学要素,传感器等最新的要素技术的调研,主攻激光应用和核心部件,如P系列切割头。这些高强度的研发活动需要场地、设备、电力等一系列的基础设施支持。

那么,实际情况是怎样的?

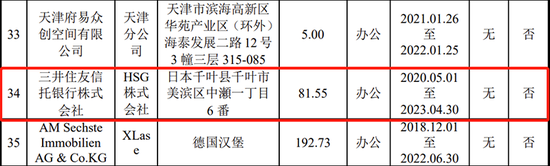

日本研发部的地址是日本千叶县千叶市美滨区中瀬一丁目6番,用途为办公,占地面积81.55平方米,出租方为三井住友信托银行株式会社。

“对于任何公司的研发部门来说,80平方米的使用面积未免太寒酸了,更何况还是从事激光技术研发。这样的使用面积,可能连研发设备都摆不下。”国内某大型券商分析师对记者表示,专业的技术研发要用到大功率设备专用电,而写字楼出租屋一般不会为租户提供大功率的专用电。

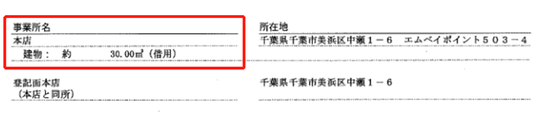

顺藤摸瓜,记者对宏石激光位于日本千叶县的研发中心“HSG株式会社”进行调查发现,其具体地址为千叶县千叶市美滨区中濑1-6 m BAY POINT 503-4,实际租用的面积仅30平方米左右,与招股书披露的81.55平方米相去甚远。

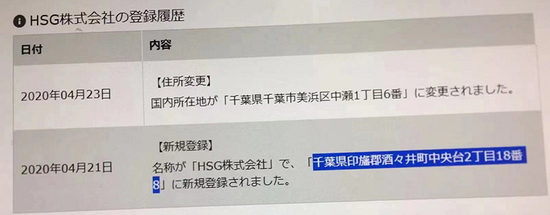

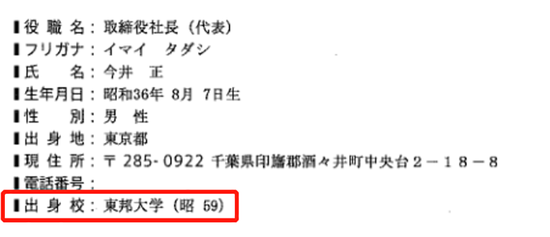

不合常理的情况是,HSG株式会社于2020年4月21日成立,成立后的第三天就更换了注册地址,迁至现在的办公楼内。而其成立时的注册地址“千叶县印旛郡酒々井町中央台2-18-8”,是一处民宅。

除了办公地难以满足“研发”需求,宏石激光日本研发中心的设备也难言够格。

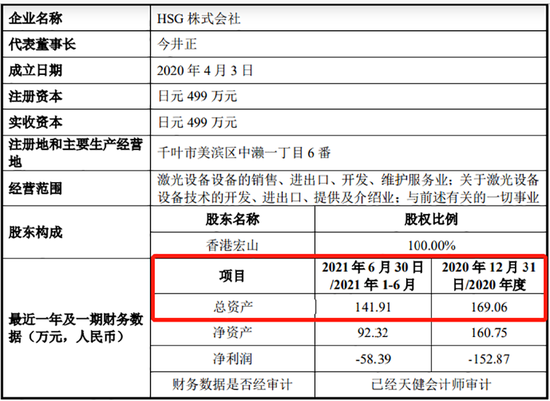

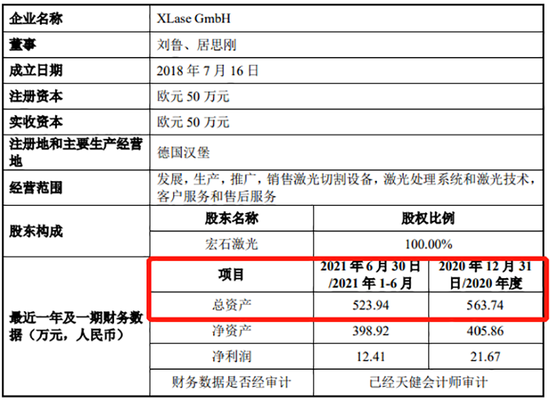

招股书显示,截至2021年6月30日,日本研发中心的总资产为141.91万元,净资产为92.32万元;而德国营销中心的总资产达到523.94万元。

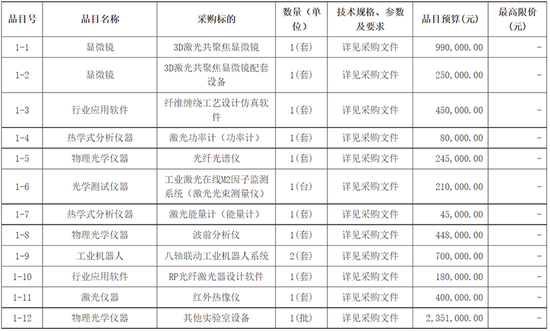

记者获取的一份发布日期为2022年4月,来自长春理工大学中山研究院激光制造装备技术实验室的实验设备采购招标公告显示,该实验室采购了3D激光共聚焦显微镜、波前分析仪、工业激光在线M2因子监测系统(激光光束测量仪)等12款设备,金额为634.9万元。

一个大学研究院实验室的设备采购金额已经超过600万元,号称拥有3个实验室的宏石激光日本研发中心,为何总资产却不到142万元?

同样令人感到困惑的还有日本研发中心的负责人、HSG株式会社董事长今井正的个人履历。

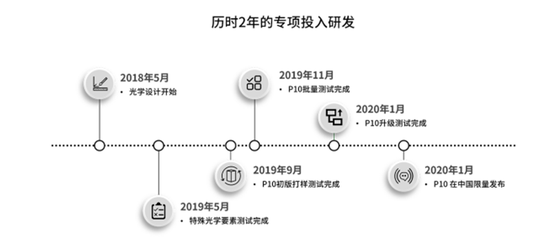

2020年7月,宏石激光宣布,HSG株式会社发布P10高功率智能切割头,并表示这款切割头由具有40年光学专业技术经验的今井正带领跨国研发团队,在历时2年的专项投入研发后正式推出。

宏石激光对外公布的履历显示,今井正是东京大学物理工程学院应用物理学工学博士。但根据记者的调查显示,今井正毕业于日本东邦大学。记者进一步查询东京大学官网发现,东京大学并没有物理工程学院。

宏石激光的日本研发部究竟是虚有其表还是名副其实?倘若日本研发部存在夸大宣传或虚假陈述的情况,那么由其主导的P系列智能总线切割头,含金量又有几何?

谁的核心技术?

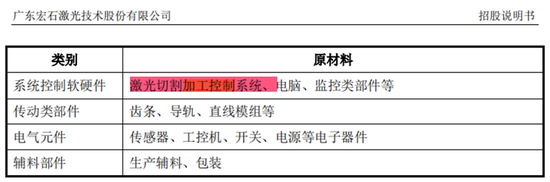

宏石激光自称是少数自主掌握激光切割加工工艺等核心技术的国内企业之一,然而,其在激光器、激光头和激光控制系统三大核心件上都存在外购情况,难以称得上是完全自主掌握核心技术。

激光切割,是利用高功率密度激光束照射被加工材料,使被照射的材料迅速熔化、汽化、烧蚀或达到燃点,进而将被加工材料切割开,可加工材料多用于金属、塑料、玻璃、陶瓷等。宏石激光从事激光钣金切割领域的设备供应,相对应的主要加工材料为金属。

激光切割机的核心三大件为激光器、激光头和激光控制系统——激光器用于发射激光,激光头负责将激光聚焦,激光控制系统发出指令对前两者进行控制。

宏石激光在招股书中称:“公司是少数自主掌握激光切割加工工艺等核心技术的国内企业之一,具备较强的技术研发能力。经过多年的投入与积累,公司形成了一系列激光切割设备核心技术,包括激光切割加工工艺技术、激光切割整机设计技术、激光切割加工控制系统技术、激光加工套料软件技术、激光加工调高系统技术、激光切割头技术、激光切管机智能卡盘技术、激光自动化加工技术等,技术优势不断凸显。”

但记者调查发现,宏石激光在激光器、激光头和激光控制系统方面都难以称得上是完全自主掌握核心技术。

首先来看宏石激光的核心控制系统能力。

宏石激光在招股书中披露,公司激光切割加工控制系统具备管材三维五轴坡口切割能力;能够实现Z轴数控随动一体,可保证R角切割转速达100转以上;通过三维空间蛙跳技术可以缩短20%以上无效空移路径,提升空移效率,显著缩短非加工时间。

然而,在“采购模式”一栏中,宏石激光却披露,公司对外采购激光切割加工控制系统、电脑、监控类部件等。如果公司已掌握控制系统技术,为何还要对外采购控制系统?

2020年5月,宏石激光宣布推出了自主研发的板材激光切割总线系统Alpha T。

然而,记者获得的宏石激光Alpha T总线系统的软件安装包中,安装文件的版权标识竟然来自另一家公司——维宏股份,而激光切割机控制系统正是维宏股份的主要业务之一。

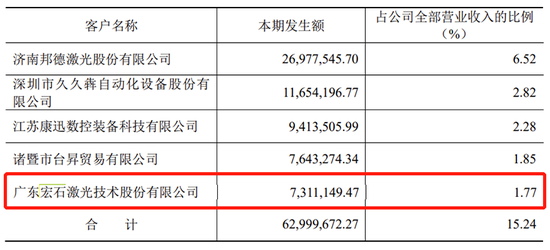

根据维宏股份2021年年度审计报告披露的数据,宏石激光为维宏股份2021年度的第五大客户,发生交易额731.11万元。

“维宏LS6000M总线型激光切割控制系统已包括CAD图形导入、CAM加工控制、工艺管理、机床实时监控等功能,即天然具备机床控制逻辑和运动控制算法等。”一位使用维宏软件系统的业内人士表示。

记者了解到,柏楚电子(287.330, 0.00, 0.00%)、维宏股份等国内企业都能为企业提供完整的数控解决方案。

“包括宏石、迅镭在内的多家激光企业目前都没有核心软件控制体系,主要是靠购买柏楚或维宏的控制卡。”业内某头部上市公司相关负责人在接受记者采访时表示,目前国内平面切割机市场已经非常成熟,行业透明度很高,几乎所有核心部件都能够实现国产替代,但不代表所有企业都具备核心能力。

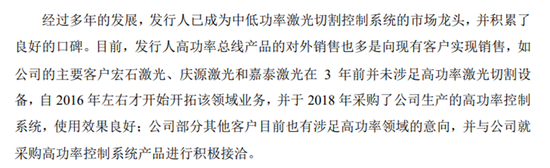

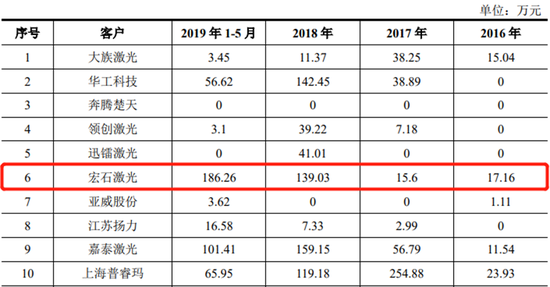

科创板公司柏楚电子2019年披露的招股说明书,从另一个角度印证了上述业内人士的说法。柏楚电子表示,公司的主要客户宏石激光、庆源激光和嘉泰激光正是因为采购了柏楚的高功率激光切割系统,得以顺利进军高功率激光切割设备领域。

根据柏楚电子的记载,宏石激光2016年左右开始开拓高功率激光切割设备领域,此后于2018年采购了柏楚电子的控制系统。

另据柏楚电子披露的客户销售情况,2016年至2018年,宏石激光均为第一大客户。2018年,宏石激光向柏楚电子采购了高功率控制系统60套及中功率控制系统1354套,且更具技术含量的高功率控制系统采购量呈逐年上升之势。

记者了解到,国内有小部分头部激光切割设备制造商,能够基于德国PA、西门子、法格等企业的成熟控制系统进行二次开发工作。那么,宏石激光是否进行了二次开发?

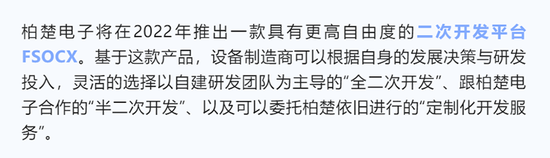

记者从宏石激光控制系统的主要供应商——柏楚电子了解到,柏楚电子开发的FSCUT系列产品在行业内得到了广泛应用,但现有产品仍不支持二次开发功能。为了响应市场诉求,柏楚电子计划在2022年推出一款具有更高自由度的二次开发平台FSOCX。

事实上,激光切割设备行业产业链已较为成熟,对外采购数控系统是业内普遍做法,包括德国PA、西门子、法格、日本发那科等。只是,在对外采购且不进行二次开发时,这些企业并不将其“标榜”为自身的核心竞争力。

再来看激光切割头。

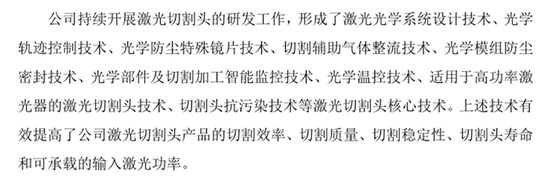

宏石激光在招股书中表示,公司已形成了激光光学系统设计技术、光学轨迹控制技术、光学防尘特殊镜片技术等激光切割头核心技术。

与控制系统如出一辙的是,宏石激光的激光切割头也存在外购情况。

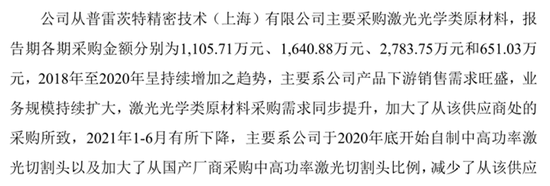

据披露,2018年至2020年及2021年上半年,宏石激光从普雷茨特精密技术(上海)有限公司采购激光切割头的金额分别为1105.71万元、1640.88万元、2783.75万元和651.03万元。

对于2021年采购金额有所下降,公司表示,主要系公司2020年底开始自制中高功率激光切割头,以及加大了从国产厂商采购中高功率激光切割头比例。此外,根据宏石激光总工程师成军2020年底接受采访时的表述,公司P系列切割头的研发基地和部分生产基地位于日本。

根据记者上文对宏石激光日本研发中心的调查结果,该研发中心的研发能力及相关负责人的履历存在较大疑问。如果P系列切割头的研发场地是一间面积狭小的写字楼内的出租屋,那么该产品的技术含量或许也要打个问号。

最后,在激光器领域,宏石激光同样在大量外购。

据招股书,光纤激光器是宏石激光对外采购金额最大的产品之一,并且采购金额和数量连年扩大。

宏石激光的激光器供应商分别为阿帕奇(美国IPG Photonics)和A股上市公司锐科激光(32.200, 0.00, 0.00%),自2018年至今,宏石激光向这两家企业采购了大量光纤激光器。其中,在报告期内,阿帕奇一直是宏石激光第一大供应商。

对供应商的激光器有如此依赖,宏石激光具备激光器核心技术的说辞如何站得住脚?

至于宏石激光疑似“粉饰”核心竞争力的动机,上述业内上市公司高管分析,由于激光器等核心零部件近年来价格不断下降,激光钣金切割整机成本持续走低,传统等离子切割和火焰切割大面积升级,激光钣金切割市场迎来快速扩张。在这一背景下,一批激光钣金切割公司,特别是中低端厂家近几年来业绩增长非常可观。“目前激光行业有两类企业:龙头厂家大力布局智能制造,转型抢占高端市场;中低端厂家则在中低端市场通过低价和成本竞争扩大规模,获得资本青睐,上市后再进行转型升级。”

值得一提的是,证监会2021年12月10日发出的《反馈意见》已经关注到宏石激光的技术能力问题,要求宏石激光补充披露公司“在产业链中的位置,产品所需激光器是否全部外购,进口原材料是否受到出口国出口限制和技术限制,发行人自行生产是否仅将外购零部件进行组装,发行人对外宣传为装备系统集成及软件二次开发企业,招股说明书是否已如实反映发行人业务模式,发行人核心技术如何体现”。

“盛名”之下,宏石实力究竟如何?

种种迹象表明,宏石激光更像一个“组装商”,这在其产品销售单价和毛利率变化上有所体现。

国内激光钣金切割行业格局到底是怎样的?宏石激光是否有意“粉饰”自身核心竞争力?带着这些问题,记者采访了几位产业链内部人士。

“现在无论是数控系统、发光器、切割头,还是床身、横梁,业内都有成熟的专业供应商,有各种配套解决方案,可以说进入行业的门槛较低,对技术层面的要求也没那么高。”长三角地区某从事钣金机床以及激光设备的企业负责人在接受记者采访时表示,从技术层面来讲,激光钣金切割装备的产品主要是金属毛坯,与半导体激光切割等高端应用领域相比,对精度等级的要求很低,甚至低于一些金属成形机床的精度。

招股书显示,宏石激光2018年至2020年及2021上半年的研发投入占营业收入百分比分别为3.79%、4.57%、4.08%和4.20%,低于5家同业可比上市公司的平均水平。其中,公司2018年至2020年的研发费率居5家同业可比公司末位。

与之相反的是,宏石激光在销售方面出手阔绰。招股书显示,宏石激光2018年和2019年的销售费用率均高于5家同业可比公司的平均值,位居第二。

“但从更长时间维度来看,就像已逐渐被边缘化的火焰切割机和等离子切割机,激光切割机未来会被新的技术路线逐渐取代。”该负责人认为,激光钣金切割机虽然不会完全退出市场,但随着行业内卷不断加剧、技术更迭,激光钣金切割机从业者数量将大幅下降。

根据宏石激光招股书,大族激光(29.580, 0.00, 0.00%)、华工科技(18.890, 0.00, 0.00%)、海目星(59.670, 0.00, 0.00%)、亚威股份(6.100, 0.00, 0.00%)和金运激光(11.790, 0.00, 0.00%)5家同业可比上市公司的毛利率均值自2018年以来逐年下降。宏石激光也难逃毛利率不断下滑的大势,2020年,宏石激光24.68%的毛利率更是低于行业平均值6个百分点。

“我感觉,目前激光金属切割的整机厂还没有具备做数控系统的能力。即便是通快激光、大族激光这样的企业,也并不主攻数控系统。”一位产业链上游资深人士对记者表示,数控系统的研发门槛很高,即便是二次开发的门槛也非一般企业能够企及,纵观整个行业,做数控系统进行二次开发的同样屈指可数。

“现在很多激光整机企业就好比电脑主机厂,将来自各个厂商的零部件进行组装,真正的技术含量不高,很多号称自研激光器、自研切割头的企业事实上都在贴牌生产。”谈到激光金属切割行业的现状,该资深人士表示。

记者从多个收售激光钣金切割机的二手商处了解到,宏石激光的产品由于性价比较高,在二手市场多受小规模工厂青睐。根据多个二手商提供的宏石激光产品规格参数可发现,市面上常见的近三年的宏石激光二手设备,主要采用的是柏楚或维宏的控制系统、热刺激光,瑞科或IPG的激光器、万顺兴切割头等,核心部件几乎均为外购。

在调查中,记者以采购商身份与宏石激光的销售人员取得联系。简单提出需求后,该销售人员发来了产品的机型配置信息。该信息直接列示了核心部件的产地和品牌,与电脑组装机的销售方法颇为类似。

“组装商”的真实定位,在一定程度上体现在公司产品销售单价和毛利率变化上。

招股书显示,宏石激光主要产品过去几年出现了平均单价大幅下降的情况。平面光纤激光切割机的平均单价从2018年的62.16万元降至2021年上半年的45.9万元,专业光纤激光切管机的平均单价从2018年的102.10万元降至2021年上半年的66.64万元,板管光纤激光切割机的平均单价从2018年的77.95万元降至2021年上半年的53.73万元。

同时,宏石激光2018年至2020年的毛利率分别为31.76%、31.27%、24.68%。

种种迹象显示,宏石激光正力求以更具科技含量的方式,实现资本市场的“惊险一跃”。可按照现行规则,拟上市企业应提供更加符合实际的招股说明书。

今年1月,证监会发布的《关于注册制下提高招股说明书信息披露质量的指导意见》提出,发行人及中介机构应当按照招股说明书内容与格式准则规定,结合主要经营和财务数据,分析发行人主要业务经营情况和核心技术产业化情况。

“略带修饰”尚可理解,但宏石激光显然超越了这个边界,有“过分包装”的嫌疑,将给其上市前景带来考验。

- 难觅高科技,更像“组装商”!宏石激光IPO成色几何?2022-05-20

- 电视剧太难了:又见巨亏!影视巨头三年亏16.7亿2022-05-20

- 两度停牌,多方周旋,格力电器终于放弃这场“对决”……2022-05-20

- 留抵退税政策红利加速释放 12家上市公司公告收到“红包” 累计超10亿元2022-05-20

- 新产品接连“上架” 基金发行走出“冰点”2022-05-20

- 4家村镇银行取款难后续:股东涉嫌违法犯罪,储户不知道河南新财富2022-05-20

- 最新推荐

- TOP+

- 1线上禁售?下单充电盒到手电子烟,“悦刻非我优惠店”挂羊头卖狗肉,未成年购买呢?

- 2邯郸建投集团涉嫌违规使用“纾困债”遭质疑:用“纾困债”收购民企债权

- 33700亿"猪茅"牧原股份怎么了?董事长遭监管部门约谈 两名保代也受罚

- 4仁和药业长高、生男“神器”牵出OEM乱象 四年仅一款仿制药获批一致性评价

- 5无人机拍照取证被击落!深圳高端楼盘尖岗山壹号花园遭业主集体控诉!区委书记几天前刚去视察

- 6腾讯起诉抖音侵权《王者荣耀》,获赔60万?抖音:没侵权,已上诉!

- 7海航集团:航空主业板块实际控制权利正式移交至辽宁方大集团

- 893套老公房“一夜卖光”却堵在网签,购房者到世茂集团总部“维权”

- 9*ST辉丰业绩大变脸:从盈利到巨亏2.9亿 子公司失控 到底发生了什么?