日前,厦门建发股份有限公司(以下简称“建发股份”,600153.SH)披露2019年业绩报告,房地产开发业务实现营业收入459.14亿元,同比增加13.15%;实现归属于母公司所有者的净利润46.76亿元,同比增长0.08%。

尽管营利双增,处于“上升期”的建发股份仿佛提前迈入了“更年期”,不但权益销售规模开始缩水,财务压力也不断放大。其中,截至2020年3月末,其资产负债率已突破80%大关,而流动比率、速动比率等指标更是连续多年低于“安全线”。

较大的短期偿债压力,也迫使建发股份频频借新偿旧。相关数据显示,一季度公司累计新增借款金额为285.39亿元,占上年末未经审计净资产的43.18%。

这一切与“地王”项目的拖累不无关系。《中国经营报》记者走访发现,上海宝山区“地王”项目央玺尽管高层部分压低价格分两期入市,并以“8平方米阳台可改造房间”为卖点提高性价比,但开盘已10个月,去化率刚过六成。

对此,建发股份上海区域相关负责人在接受记者采访时表示,“高层部分目前去化还不错,网上数据一般会有延迟,别墅部分暂时仍未有入市计划。”

规模压力

同为闽系房企,在融信、旭辉、阳光城(6.900, 0.16, 2.37%)等纷纷迈入千亿房企行列后,建发股份房地产业务销售规模始终在千亿“门槛”前徘徊。

记者了解到,建发股份房地产业务运营主体为建发房产和联发集团。克而瑞披露的数据显示,建发房产、联发集团2019年权益销售额分别为581.3亿元、306.4亿元,合计887.7亿元;而在2018年,两家子公司权益销售额分别为544.8亿元、345.5亿元,合计890.3亿元。

“可能也就是一个楼盘销售的事情,这样的波动还是可以接受的。”上海中原地产市场分析师卢文曦在接受记者采访时表示,建发股份尽管还处于上升期,但并不意味着每年必定要实现一定的增长额。销售额下滑,一方面是因为2018年新增土储20多块,拿地相对较少;另一方面可能还受到公司在不同能级城市布局的影响。

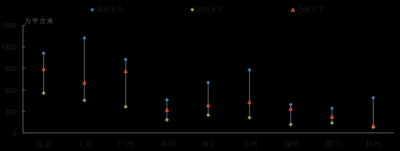

对规模的渴求,也让建发股份在2019年疯狂拿地。财报显示,2019年,建发房产和联发集团通过多种方式新增土地42宗,新增计容建筑面积约837.16万平方米,其中权益面积约624.36万平方米。

截至2019年末,建发房产和联发集团尚未出售的土地储备面积权益口径达到1515.28万平方米。其中,一、二线城市的土地储备面积权益口径占比为54.08%。

由此,尽管“降杠杆”是近年来房企的主基调,建发股份的债务压力却逆势加大。时间拨回至2015年,建发股份的负债率和总负债分别为73.18%和727.63亿元;截至2020年3月末,上述数据已飙升至80.21%和2681.94亿元。

“对房企而言,负债率到80%就会有一些风险了。主要原因在于建发股份2019年拿地较多,且不少集中在二线城市,这一年不少房企选择回归核心城市,所以拿地成本会上升。”卢文曦如是说。

此外,建发股份还面临着较大的短期债务压力。Wind数据显示,2016~2020年3月末,建发股份流动负债规模分别为648.59亿元、838.57亿元、1107.74亿元、1662.37亿元和1917.59亿元,占总负债比重分别为69.15%、63.74%、67.94%、72.50%和71.50%。

2016~2020年3月末,公司流动比率分别为1.65、1.79、1.75、1.61、1.60,速动比率分别为0.71、0.75、0.52、0.57、0.60。

法国SKEMA商学院(苏州校区)客座教授于宝山此前向记者表示,一般而言,企业流动比率要达到2,速动比率要达到1才比较安全,企业近5年速动比率均小于1,说明一直有着较大的短期偿债压力。

面对突如其来的疫情“黑天鹅”,如何“保卫”现金流成为众多房企的共同课题。加之短期偿债压力,建发股份在一季度频繁融资,包括超短期融资券、公司债券、ABS等多种方式。

建发股份公告显示,截至2020年3月末,公司未经审计借款余额为1117.18亿元。一季度累计新增借款金额为285.39亿元,占上年末未经审计净资产的43.18%。其中,公司及子公司通过银行累计新增借款177.44亿元,通过新发行公司债券和债券融资工具累计新增借款108.35亿元。

以发债为例,记者梳理发现,1月,建发股份发行2020年公司债券(第一期),发行规模为10亿元;2月, 获准注册100亿元超短期融资券,拟用作子公司营运资金及偿还本部有息负债;3月,15天内连续发行4期超短融,总额达40亿元。

地王之困

在业内看来,建发股份的债务压力一定程度上是由于“地王”项目的拖累。

4年前拿下的上海宝山区“地王”就是其中最典型的例子。2016年8月,建发、中粮联合体以67.9亿元的成交价格竞得了上海宝山顾村N12-1101单元06-01地块,楼板价53727元/平方米,溢价率115%。

事实上,该地块出让政策颇苛刻。公开信息显示,该项目全装修比例为60%以上,中小户型比例不低于60%,地上建筑限高50米,同时,须配建5%保障性住房,并且自持15%的住宅物业用于租赁。以此计算,该项目可售商品住宅的楼板价约为66852元/平方米。

此后,该项目被命名为“央玺”,包括高层公寓及别墅两类产品,却风波不断。为了避免过大的亏损,建发股份也曾报备过8.8万元/平方米的高价,但因为限价等原因未能如愿。去年4月,央玺高层部分甚至发生火灾。最终,沉寂3年之久的央玺,在去年6月和10月先后两次开盘,共推出675套住宅。

近日,记者走访发现,尽管上海楼市逐步回暖,央玺的人气也难言兴旺。据置业顾问介绍,目前主推的是85平方米、95平方米两种户型,均价仅为6.2万元/平方米,可谓“面包比面粉便宜”。

在备受推荐的95平方米的样板间内,该置业顾问表示,北阳台大约8平方米可以“灵活”改造成卧室,“不到100平方米,可以做成三室两厅两卫,这在市面上是很少见的,性价比很高。”

但所谓的“低价”和“性价比”也未得到市场的认可。开盘已10个月,央玺去化刚过六成。据上海网上房地产数据,截至5月7日,仍有253套处于待售状态。1~4月,分别售出28、14、31、64套。

“这种项目基本都是要亏的,2016年的决策没有做对,现在只能慢慢买单。”卢文曦也对央玺的前景不予看好,他表示,房企项目是滚动开发的,央玺项目出现亏损无可避免,就要吃一堑长一智,通过其他项目慢慢回本。

但这似乎并未打消建发股份拿地王的信心。2019年底,厦门枋湖2019P05地块,由于位于厦门岛内,吸引了建发、中骏、金茂等多家大型房企参与土拍。

然而,该地块却被名不见经传、当时仅成立不到20天的厦门恒融晨房地产开发有限公司(以下简称“厦门恒融晨”),以刷新岛内总价地王纪录的75.25亿元夺得。

但厦门恒融晨与建发股份有着诸多关联。例如,工商登记备案信息显示,拿地次日,厦门恒融晨股东林晨娟、施汉彬将所持全部股权质押予建发股份间接持股的子公司厦门益悦置业有限公司(以下简称“厦门益悦”);今年3月,林晨娟将公司45%的股权转让给厦门益悦;厦门恒融晨设立时的注册地址与建发股份一家关联企业一致;此外,厦门恒融晨的5个董事席位至少3个有建发股份背景,并由建发股份相关人士出任了法人代表及总经理。

针对权益销售总额不进反退、负债压力较大、厦门总价地王与建发存在何种关联等问题,记者多次致函、致电建发股份,其厦门总部相关负责人表示,“采访均由公司证券事务代表负责,并已将情况告知。”但截至发稿,未有任何回复。

- “表外输血”被问询 房企藏了多少隐形负债2020-06-11

- 祥生地产欲赴港上市:重仓三四线销售增速滑落 融资过半依赖信托2020-06-11

- 房企加大推盘力度 楼市成交逐渐复苏2020-06-10

- 部分城市存在炒房现象 多地严控楼市2020-06-10

- 拒绝做“房地产加工厂”什么才是海南的王牌2020-06-10

- 千亿房企账面现金仅24亿 祥生控股亟待募资“解渴”2020-06-09