在中国房企TOP30中,祥生控股(集团)有限公司(下称:祥生控股)是唯一未上市的房地产公司。日前,这家千亿房企最终朝现实低头,向港交所递表上市。

公司实现从百亿到千亿规模的跨越,仅花3年时间。长期依赖银行、信托、私募等融资渠道是公司火箭式跃进的助推器,这也让公司盈利能力不强、靠信托借款强撑规模等被诟病不已。楼市白银时代,公司亟待募资“解渴”。

可用账面资金仅24亿

从百亿规模到跨越千亿规模,祥生控股只用了3年,成为中国房地产企业中的一匹黑马。

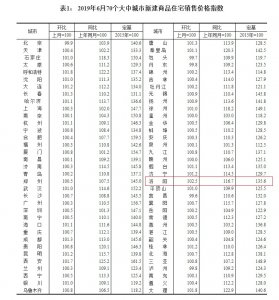

公司聆讯资料显示,2017年至2019年,公司实现收入分别为62.93亿元、142.15亿元、355.20亿元,复合增长率137.6%。

正是专注于规模性扩张,让这家房企跌入了靠借贷维系投资与运转的鸿沟。

斑马消费发现,祥生控股通过银行借款、信托融资、ABS等融资渠道,将融资发挥到极致。其中,公司通过信托渠道融资获得资金更为显眼。

2019年底和2020年4月末,公司未偿信托融资借款分别为180.07亿元和152.70亿元,分别是各期银行及其他借款总额的63.12%和48.40%。

公司依赖于信托渠道融资,和上市前的江西房企新力控股集团(02103.HK)几乎一模一样。

2018年至2019年一季度末,新力控股集团通过信托融资借款总额分别为113.92亿元和133.02亿元。其中,公司在2018年末未偿还信托融资总额是同期借款总额的51.6%。

截至2019年末,祥生控股有51笔信托融资借款未偿,其年利率在8%-19.60%区间,同期公司整体融资成本为9.28%,超出中国主流房企6%的平均融资水平。同一时期,公司仅银行及其他借款利息支出高达32.33亿元,公司年内溢利为32.09亿元。

通过高成本融资方式维持高杠杆运转,公司付出了不小的代价。

过去3年,公司全部利息支出分别为18.80元、34.71亿元和44.77亿元。资本化利息后,融资成本几乎翻倍速度增长,分别为2.20亿元、4.32亿元和7.78亿元。

截至2019年底,公司现金及现金等价物为24.12亿元,较上年减少22.54%。2017年-2019年,公司的账面有息负债从258.74亿元升至285.27亿元。虽然净资产负债比率从13.8倍降至3.6倍,缺钱的现实仍如鲠在喉。

今年以来,公司在1月、3月和5月发行总额3亿美元优先票据,利率高达12.50%,这还是海内外整体融资成本下滑背景之下。

在此次赴港募资中,公司提出将一部分募资用于项目开发用途的部分现有信托贷款的偿还。这包括3笔信托融资:2021年3月4日到期的年利率9.50%的信托贷款、2021年3月26日到期的年利率14.50%的信托贷款、2020年12月4日到期的年利率12.00%的信托贷款。

激进拿地补仓

祥生控股能在短时间内崛起,靠的是三四线城市的棚改货币化红利。随着红利逐渐消失,公司销售受到不小的影响。2019年,公司销售目标1300亿元,仅完成89.18%。

长期重仓三四线城市市场,以及当地房地产市场的销售乏力早给公司敲响了警钟,这也是公司拼命逃离三四线市场的重要原因。

2019年开始,公司提出1+1+X策略,即以浙江为主,主张泛长三角化、再选择性地布局一些核心二线城市及一线城市周边的二三四线城市。

随着销售放缓以及新策略的提出,公司似乎有意放缓拿地力度。

克尔瑞发布《2019年中国房地产企业新增土地TOP100》榜单显示,祥生控股在2019年新增土地投资额为217.3亿元,较上年减少49亿元。

公司从2018年开始优化财务指标至今,其资金状况并不充裕,且偿债能力依然较弱,但在今年上半年的新一轮土地补仓运动中,公司依然掷下重注,死死盯住疫情过后已渐渐复苏的长三角地区及东南沿海房地产市场,先后在宁波、温州及杭州等城市一级土地市场拿地。

据中指院数据,今年前5个月,公司支出土地金额128亿元,是去年拿地支出金额的7成左右。

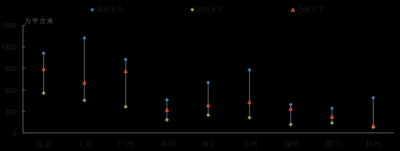

从土地储备结构来看,今年上半年新增土地储备中,准一线、强二线以及二线城市的占比为85%左右。

今年,祥生控股在杭州拿地堪称大手笔,3月,以总对价44.98亿元竞得杭州钱塘新区下沙大学城北单元两幅住宅用地。在聆讯资料中,公司拟将部分募资用于这两幅地块的建设及开发项目。

公司从上世纪80年代的浙江诸暨创立并发迹,浙江一直是公司重要收入来源区域。2017年-2019年,公司物业开发及销售收入中分别有51.8%、71.4%和62.5%来自浙江。截至2020年3月31日,公司2304.47万平方米土地储备中,有50.2%在浙江。

从土储规模来看,公司现有规模远低于中国奥园(03883.HK)、远洋集团(03377.HK)等同等规模房企,后二者在2019年底土地储备规模,分别为4503万平方米和3724.3万平方米。

二代顺利接班

2019年,国内不少房企陆续曝出二代接班的消息,宝龙地产、融信集团、正荣地产、禹洲地产等,房二代们直接接班或者作为梯次预备。

从去年以来,年近70岁的祥生控股实际控制人陈国祥几番操作,逐渐向外界透露出扶持子女接班的迹象。

2019年2月,陈国祥大儿子陈弘倪接任赵红卫成为公司总裁,小女儿陈雪宜出任祥生地产集团总裁助理,并协助副总裁姚筱珍分管财务事宜。今年5月,陈弘倪、姚筱珍分别被委任为公司执行董事。

36岁的陈弘倪有海外商科学习背景,在公司内部多个部门历练,特别是在发家之地诸暨城市分公司担任董事长、负责诸暨市内各项目公司管理及运营,在集团的营销、酒店、物业等岗位轮岗多年。

原公司总裁赵红卫让渡权力,陈国祥花了不少心思安抚这位已为公司贡献16年的老臣。

祥生控股将间接非全资附属公司泰兴祥瑞置业30%股权给转让给诸暨九库。启信宝显示,诸暨九库由赵红卫及配偶陈慧萍持有。

赵红卫让渡权力后,回归祥生实业集团,负责小镇运营管理业务。

另外,陈国祥还将绿城前行政总裁寿柏年“拉”入公司,成为公司的战略投资者,后者通过Golden Stone间接持有公司1%股权。

二代顺利接班的前后,一批职业经理人被陈国祥引进。

2019年下半年,奥山控股原副总裁谈铭恒出任公司副总裁兼财务总监及公司秘书一职,专事负责融资业务,承担着改善公司财务压力的重要任务。

现年44岁的谈铭恒先后经历过景瑞控股(01862.HK)、正荣地产(06158.HK)两家房企IPO上市,并在正荣地产IPO中出任财务总监。

除此之外,从2017年下半年开始,正荣地产原副总裁刘翔、中南置地广深区域原总裁白皓、绿地城投集团原总裁助理王家文等入职公司。

- “表外输血”被问询 房企藏了多少隐形负债2020-06-11

- 祥生地产欲赴港上市:重仓三四线销售增速滑落 融资过半依赖信托2020-06-11

- 房企加大推盘力度 楼市成交逐渐复苏2020-06-10

- 部分城市存在炒房现象 多地严控楼市2020-06-10

- 拒绝做“房地产加工厂”什么才是海南的王牌2020-06-10

- 千亿房企账面现金仅24亿 祥生控股亟待募资“解渴”2020-06-09