屋漏偏逢连夜雨,对于招商蛇口(18.690, -0.08, -0.43%)(001979. SZ)而言,事情一件接着一件。

除3·15被点名、深交所问询外,还有暴跌的净利润。

业绩持续恶化

上半年净利预减80%

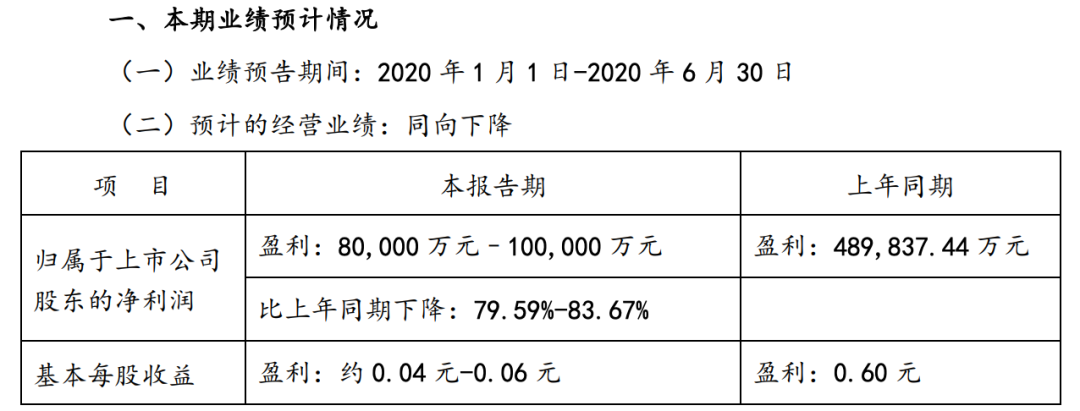

7月13日晚间,招商蛇口发布业绩预告,预计2020年上半年归属净利润为8亿-10亿元,较上年同比下降79.59%-83.67%。

图片来源:招商蛇口2020年半年度业绩预告

需要注意的是,从预告来看,招商蛇口的业绩情况较2020年一季度无好转反而有恶化迹象。

2020年一季度,招商蛇口实现归属净利润5.39亿元。半年报业绩预告数据可以看出,即便按照净利润上限10亿元计算,进入二季度业绩可以说是越来越差。

在业绩预告中招商蛇口称,归属净利润下降较多主要一个原因是新冠疫情影响,公司采取了减租免租、暂缓开工等措施,经营业务受到不同程度的影响,营业收入和投资收益较预期减少。

同时,业绩同比下降较多的原因为2019年同期其通过增资扩股转让子公司股权产生税后净收益22.26亿元。

不过,2019年上半年招商蛇口实现归属净利润48.98亿元,若剔除22.26亿元转让股权的净收益,仍为26.72亿元,2020年上半年业绩下滑十分明显。

在业绩预告中,招商蛇口还指出,房地产业务结转规模同比增长,但受结转项目地区结构影响,毛利率同比下降,可以体现在2020年一季度营业收入同比增长171.17%,而净利润却出现下滑。

对于结转规模及结构影响的陈述,同样出现在2019年年报中。2019年,招商蛇口合并报表范围内结转收入合计894.36亿元。

值得注意的是,虽然2019年招商蛇口销售额突破2000亿元,但营业收入、净利增速均呈逐年放缓趋势。

2017年-2019年,招商蛇口营业收入增速分别为18.02%、16.25%、10.64%,归属净利润增速分别为28.06%、20.42%、5.20%,放缓趋势早已显现。

而在2019年,招商蛇口的扣非净利润便已出现负增长,同比下降14.55%。

《全球财说》浏览年报后发现,2019年招商蛇口三费支出均呈上涨趋势,销售费用增速格外明显,同比增长42.01%至22.07亿元。

销售数据方面,2020年1-6月,招商蛇口累计实现签约销售面积497.30万平方米,同比减少3.48%;累计实现签约销售金额1107.13亿元,同比增加9.41%,完成年度2500亿销售目标的44%。

虽然业绩愈发不明朗,但招商蛇口并没有放缓扩张速度。

据相关券商研报显示,2020年上半年,招商蛇口总拿地金额为641亿元,同比增长61.5%,拿地额占同期销售额的57.9%。

以上海虹口宅地为例,招商蛇口便为此溢价近30%。逆势而为,究竟是捡到了便宜,还是对自身资金的消耗?

激进扩张也致使招商蛇口负债逐步攀升。2020年一季度,其三费较2019年再度攀升。其中财务费用较上年同比增长178.86%,至7.32亿元。

Wind数据显示,进入2020年,招商蛇口已发行6次短期融资券,合计金额96.5亿元;发行2次中期票据,合计金额20亿元。

拟引中国平安(81.220, -1.58, -1.91%)入局

深交所问询 尚存不确定性

7月12日下午,中国平安和招商蛇口共同公告购买资产的草案。

公告披露,招商蛇口拟向深圳国资委旗下深圳市投资控股(简称“深投控”)非公开发行股份、可转换公司债及支付现金,以购买其所持有的南油集团24%股权,该笔交易总对价为70.35亿元。

其中,以发行股份方式支付的对价为1.76亿元,以发行可转换公司债券方式支付的对价为33.42亿元,以现金方式支付的对价为35.17亿元,分别占本次交易对价的2.5%、47.5%、50%。

股权信息显示,交易前招商蛇口持有南油集团76%股权,深投控持有另外24%股权。交易完成后,南油集团将成为招商蛇口的全资子公司。

此次交易的关键在于,招商蛇口将凭借本次收购,引入新的股东。

6月7日,招商蛇口宣布购买南油集团24%股权的同时,将就此向中国平安(601318. SH)旗下的平安资管定增募资。

而深投控也正是中国平安第二大股东,持股占比5.27%。

该项交易引起深交所关注。7月17日,深交所向招商蛇口下发重组问询函,共计6个问题。

其中重中之重是关于标的作价的合理性。

问询函显示,南油集团的股东全部权益评估值为293.14亿元,较其账面价值增值64.36%。

南油集团的主要资产为下属公司前海自贸投资持有的前海自贸区内土地资源,该土地资源主要由招商蛇口与深圳市前海开发投资控股有限公司于2019年12月以各自持有的招商驰迪与前海鸿昱100%股权共同增资注入。

深交所要求招商蛇口说明招商驰迪、前海鸿昱是否构成交易标的具有重大影响的下属企业。

此外,招商蛇口需对比此次交易标的资产评估情况与去年12月增资前海自贸投资的评估过程,并进一步分析此次评估结果的合理性。

同时,问询函中显示,南油集团原部分地块被调整为公共配套用地,存在被政府收回的风险;南油集团下属公司持有部分地块到期后能否进行续期存不确定性。深交所要求详细说明未来经营影响及风险因素是否合理。

深交所的第三个问题,同样是重点,可转债。

重组预案显示,经招商蛇口与深投控协商,购买资产的股份发行价格为上市公司重组定价基准日前20个交易日的交易均价,即16.58元/股,可转换债券初始转股价格则在定增价格基础上上浮5%。

剔除2019年利润分配影响后,此次发行股份及可转换债券初始转股价格分别为15.77元/股、16.60元/股。

深交所要求招商蛇口结合当前股价情况,分析说明前述参考价格的主要考虑,本次交易未设置发行价格、转股价格调整机制的合理性,是否有利于维护公司利益及中小股东的合法权益。

虽然,中国平安表示,本次关联交易不构成《上市公司重大资产重组管理办法》规定的重大资产重组。过去12个月内,中国平安与深投控的关联交易未达到本公司最近一期经审计净资产绝对值5%。

但介于中国平安、深投控、招商蛇口三者之间的关系,各方对此次交易也格外审慎,一定程度上可以说,本次交易仍存在不确定性。

7月20日,招商蛇口报收18.77元/股,总市值为1487.02亿元。对于后续发展,《全球财说》将持续关注。

- 招商蛇口业绩持续恶化净利预降80% 引入中国平安或存不确定性2020-07-21

- 上半年国内机场旅客吞吐量排名:成都排第一 首都机场跌至第五2020-07-21

- A股的未来是谁的牛市:货币宽松慢牛可期 科技为主消费金融为辅2020-07-21

- 港创建材IPO:应收账款的“纠葛”该何以解忧?2020-07-20

- 持续改善股市生态 推动长期理性繁荣2020-07-20

- 科创板领衔 A股迎下半年最大解禁周2020-07-20