中小农商银行的形势逼人,自身优势也不是没有,关键看能不能顺应形势,利用资源,做出务实有用的尝试和努力。

段治龙(资深农村金融从业者和研究者)

近日,关于马某人在外滩金融峰会上的演讲,各界说法不一。但有一点是大家都认同的,那就是数字技术在实现普惠金融方面的作用。当各家银行都在加快数字化转型,通过数字化方式推动普惠金融的时候,作为曾经的普惠金融主力军的中小农商银行,无疑被远远地甩在了后面,基本上还是在做着传统的业务,沿袭着传统的做法。一面是市场同业数字化技术的高举高打“悬崖”,一面是无法迎合客户数字化生活和工作习惯而导致客户流失严重的“绝壁”,中小农商银行该何去何从?

落后就要挨打

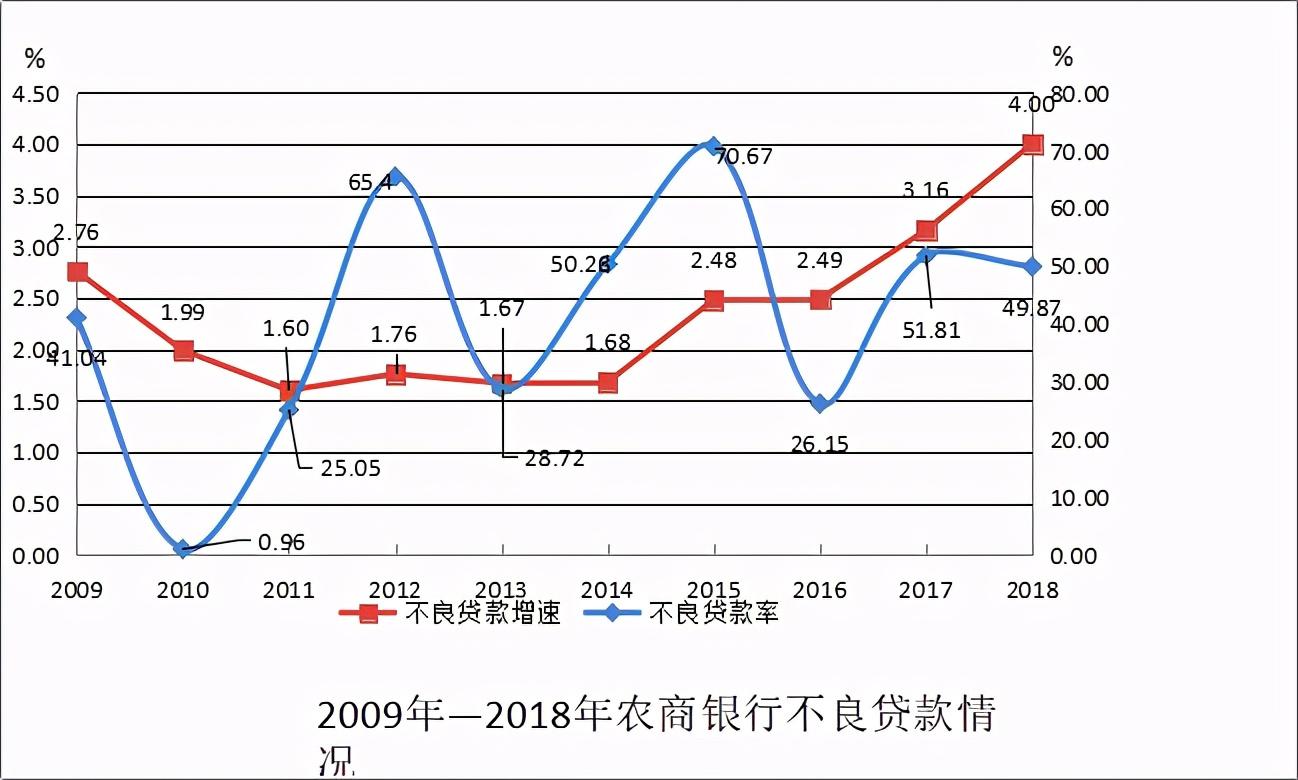

先来说一下中小农商银行的现状。目前中小农商银行的主要风险,主要来源于两个方面:一是不良贷款的激增,二是科技发展的滞后。从存量角度看,不良贷款给中小农商银行带上了“脚镣”;从增量角度看,金融科技则又捆上了“双手”。过去的包袱化解不掉,新增业务拓展不了,大多数中小农商银行陷入愈加艰难的地步。

截至2019年6月末,全国农商银行的不良率是3.95%,远高于城商行的2.30%、股份行的1.67%;拨备覆盖率为132%,远低于股份行的193.01%、城商行的149.26%。本次疫情之后,这种局面更加突出。

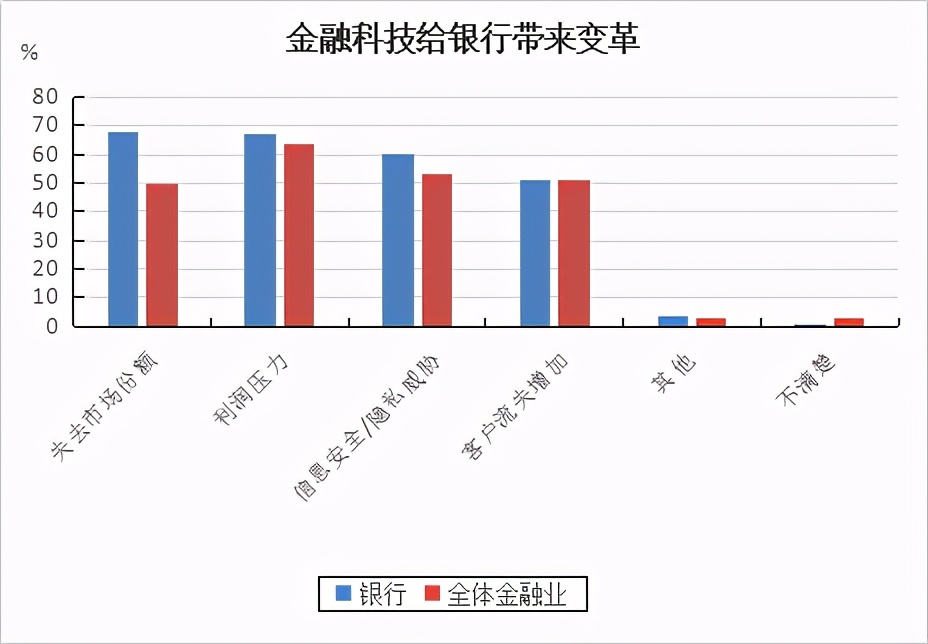

上面这张图表明,金融科技给银行带来的主要压力是四个方面:客群逐步流失、市场逐步失去、利润逐步下滑,以及信息安全/隐私威胁。而对于还是“小米加步枪”的中小农商银行来说,只有招架之功,没有还手之力,受冲击最大,影响最直接。

两相对比,从2013年开始,中小农商银行的不良贷款增速一路上扬;从2013年开始,互联网金融全面爆发式增长。这难道是历史的巧合吗?显然不是,其中的关联是,技术对业务的影响较之过去,发生了翻天覆地的变化,过去是支撑,后来是引领。

与此同时,过去国有大行与中小农商银行错位发展,将众多小微和个人类信贷业务“留给”中小农商银行来承接。近年来,国家普惠金融政策力度不断加码,国有大行凭借可靠的品牌、低廉的资金、快捷的技术等优势,与中小农商银行“抢食”,进一步加剧了中小农商银行的发展困境。

追赶是正确姿态

在这种背景下,中小农商银行该怎么办?我给出的路径是“两手抓”,一手抓锻造内生力,一手抓追赶数字化。锻造内生力就是抓好目前线下的人海战术,发挥既有的点多面广人多等传统优势,解决今天吃饭的问题,同时要整合内外部资源能力,做一些铺管道的事情,想着明天吃饭的问题。这就是另一手抓追赶数字化,以金融科技为驱动,推动数字化转型。

2000之前,各家银行进入银行电子化阶段。这个时候,中小农商银行的前身农村信用社还处于手工作业阶段,互联互通都实现不了。2000以后,银行进入互联网化阶段。这个阶段,中小农商银行在干什么呢,做银行电子化阶段的事情。近两年,银行步入数字化阶段。中小农商银行还没有完成互联网化阶段的追赶。客观地讲,中小农商银行从来都是走在银行科技的后面,这一轮数字化也不例外。

追赶,是必须的,而且要同步跨越两个阶段。这是因为两个原因,一是技术快速迭代,具备后来者追上的可能;二是大环境变了,追不上那就是一场生死考验。

一场疫情,深刻地改变着国家治理体系,也改变着老百姓(71.090, 0.74, 1.05%)的生活方式。此次疫情抗击成功,有两个关键:一是党的集中领导,中国社会主义制度的独特优势;二是我国数字化发展的技术保障。这次疫情必然是一个数字化时代的分水岭,过去是渐进式,下一步可能是“大跃进”。有人说,在可预见的未来,我们不再有后疫情时代,而是常疫情时代。这个咱不懂。但是,定义为大流行传染病对人类社会扰动的“蝙蝠效应”,应该会成为任何商业组织谋划变革必须考虑的重大风险变量,至少未来很长一段时间如此。从一个较长的时间轴看,所有具有“密闭空间”和“人员聚集”特征的商业形态都将受到反复冲击直至解构。银行业也不例外,多网点的分销体系、集中式的信贷审批和科技开发模式将受到挑战。新冠疫情不是改变了银行业的发展趋势,而是确认和强化了数字化转型这个趋势,非接触社会必然加大零接触金融服务的需求。

这个时候,中小农商银行不是你转不转的问题,而是在这轮浪潮的裹挟下,你不得不进行数字化转型。就好比置身春运火车站人流中的你,想不动都难。追赶不丢人,追赶有追赶的好处,至少能少走些弯路,少踩些坑儿。但要有追赶的姿态,不能等靠要,也不能无知者无畏。

那么,中小农商银行如何追赶数字化?笔者的观点是:不需要“高大上”,只需要管用好使有效果。

另类“非接触服务”

当下,看中小农商银行的工作效果如何,衡量一个领导的水平高低,一个重要的维度是看有没有意识和能力,在国家给“争取”的半年多时间里,在数字化方面有没有做尝试,做了多少对应举措;在再来一次疫情的情况下,能不能实现基本业务的非接触服务。

》嫁接式金融科技。中小农商银行科技创新也好,数字化转型也好,一个前提就是省级联社的系统支持情况以及开放态度,因为核心业务等科技系统在省级联社。不管是何种情况,中小农商银行的参与是必须的,省级联社的参与也是必须的。所不同的是,中小农商银行侧重应用系统,省级联社侧重管理系统,这是各自职责使然,也是优势互补需要。因此,嫁接式金融科技应运而生,中小农商银行的本地化部署势在必行。

如果省级联社具备开放能力,中小农商银行的应用系统可以直接接入省级联社管理系统,这是最佳状态。如果省级联社不具备开放能力,中小农商银行自己也要搞一个中台架构(可以是数据中台、业务中台等)。我对此有个“池子”理论,中小农商银行的自建系统,就是个“池子”,外端响应客户需求,内端连接省级联社系统,主要是总账的汇入。省级联社系统可以随时、自由进入“池子”抓取信息,而中小农商银行的自建系统未经批准不能进入省级联社系统。

不管哪种情况,在应用端,中小农商银行的自建系统是必备要件,主要是五个大类,一是云平台。这个省级联社整体统筹且开放接口的情况下,可做可不做。二是要搞一个数据中台,哪怕不专业、不全面,也不管怎么叫,但要有。三是负债系统,四是贷款系统。这两个都是传统业务应用层面系统,也必须有。五是客户管理系统,是在省级联社CRM基础上,针对本地客户进行分层,基于不同权益,进而维系本地场景的系统。对于中小农商银行来说,这个才是“要害”。失此,城门打开。

》“土办法”也有大作用。对于大多数中小农商银行来说,一下子上系统,无论财力,还是人力,亦或是各方面条件,未必全面具备,但“磨刀不误砍材功”,中小农商银行眼下至少可以抓紧做几个关键事情。

一是全面实施“扩面增量工程”。中小农商银行是典型的区域性银行类机构,衡量工作标准的重点在深度,而不是广度。所谓深度,就是与客户之间的业务交互关系。比较欣慰的是,中小农商银行和广大客户的“第一次亲密接触”基本都做到了,基本上在县域,每一个客户都有中小农商银行的一类卡。但在城区型机构、在外出就业群体等方面还有扩充客群基数的空间。也就是说,还需要继续获客。只有把客群基础做扎实了,中小农商银行的发展才能更加稳健,成本才能进一步降下来,风险也才能更好的分散和对冲。

二是下大力气“活客”。对于有了本行卡的客户,需要重点在绑卡率、活卡率等方面多下功夫。根据权威机构统计,目前每个人平均有2.89张银行卡,有将近8个银行账户。也就是说,有中小农商银行卡的客户同时也是其他多个银行的客户,这就是需要想办法让客户在微信、支付宝、云闪付等常用支付方式上,把本行卡绑上,用起来。否则,中小农商银行最爱“宣称”的主办银行、老百姓自家的银行等口号,就可能是一句空话。一方面要从客户激励角度,利用交叉销售等方式,让客户绑上卡;另一方面要从场景角度,大力拓展不同类型的场景,并配套开展各种满减、权益活动,让客户培养主用本行卡的习惯。这方面的现成应用系统有很多,要加强联合,尽可能地“多快好省占场景”,搞出一个农商银行版“掌上生活”。

三是铺天盖地地预授信。中小农商银行的客群大多是基于当地生活和工作的稳定性客群,这为铺天盖地地进行预授信创造了良好的基础。要变等客户上门,为主动给客户授信。这个是中小农商银行目前唯一可以拿得出手的营销“利器”,也是彰显短频快决策和人海战术优势的最好方式。对于农牧户,要大力推动整村授信工作;对于受薪人群,要大力拓展薪金贷;对于有房产的客群,要大力推动房地产抵押的备用金贷款;对于经营类商户,要选取相对稳定现金流的客户,以流水贷、房租贷、税务贷等方式进行预授信;对于大额、低频的消费场景,要抓紧进行装修贷等业务拓展。目前,省级联社的手机银行大多实现了线上用信、还款等功能,完全可以先不必考虑客户是否用信,先把授信做出去,先把“坑”站住,这样客户就可以一定程度上实现“非接触服务”了,也可以抵御同业的市场竞争。

》“新办法”要有所为有所不为。所谓数字化转型,就是以“数字”为生产资料,以“化”为生产方式,以“转型”为最终目标。银行数字化转型至少需要通过业务数字化、数字业务化、数字化治理等三个主体阶段。客观地讲,中小农商银行还处于业务数字化的“初级阶段”,要走的路还很长,但要先动起来,因地制宜地选择恰当方式来推动,在实践中去成长。

根据有关专家的观点。数据源是数据分析或挖掘效果的主要因素,其比例高达65%;其次是数据标准化,比例6%;再次是由什么样的团队和选择什么样分类方法,占比3%;接着是变量数量,占比2%。这几个数据分析和挖掘的要素决定了最终效果的85%。基于这种判断,中小农商银行要重点做好三项工作。

一是抓取真实的数据源。这方面中小农商银行是有优势,几十年的人缘地缘情缘不是白给的。这就好比是一个老农民,手里面拿着纯天然无污染的绿色蔬菜,但只能采用传统做法,做个大烩菜。但我认为,这样也行,或许还可以有不一样的味道。

这次疫情促动下,各级政府对于数据重要性的认识进一步提高,对待数据的态度也转向积极态度。中小农商银行要利用这样的契机,在户籍信息、不动产数据、公积金数据、代发工资数据、税务数据、社保数据、犯罪数据等强社会、强金融属性的数据获取、运用、转化等方面加快步伐。我摆着手指头数过,地方有效数据最多不超过10类,一个一个拜码头,甚至笨办法导入,也足够使用。这方面,数据的有效性胜过实时性,能做到有效且实时就更好了。当然,大数据的一个特点是大,数据还是要多多益善为好,现在这方面的条件都具备,就看你能不能用,会不会用,用了有没有效果。

二是建设专业人才队伍。上面说了,中小农商银行抓取真实有效数据源是有优势的,缺少的是数据应用能力。就好比让老农民学习各类名菜的做法和工艺,这个难度多少有点大。有时候学习也学不好,索性不如请个名是大厨来。但理念要不为所有、但为所用。你让一个北京的专家把户口“迁”到你那里,那可能吗。数字化转型根本在人才,人才建设有有四种道路可供选择:

第一条路是自建队伍,自主研发。这适合中大型或者区位优势较好的农商银行,好处在于产权归己,迭代随时,不足在于前期投入较大,时间较为漫长。

第二条路是引入顾问、指导研发。适合具备一定科技基础、有一定区位便利的农商银行,好处在于顶层设计、少走弯路,不足之处在于基础条件需要具备。

第三条路是创业合作,各取所需。适合区位较偏的中小农商银行,好处在于一起创业、只需要提出需求即可,不需要过多投入,不足之处在于创业合作方选择较难。

第四条路是联合三方,共同研发。适合区位较好、有一定科技基础、资金也比较充足的农商银行,好处在于上手就干、快速上线,不足之处在于费用投入较大或者分润较多,且不好培养自主能力。

三是定规则胜过建模型。对于没有线下优势,甚至没有线下的金融业务,模型是至关重要的,因为这直接决定着业务的成败。而对于有线下优势的中小农商银行来说,规则重于模型。这方面,可以先探索利用省级联社网金平台,或者自建信贷系统,利用本地数据进行试水。对于不具备条件的机构,可以在个人贷款,特别是农牧户贷款方面,尝试在人行征信等基础上,增加线上多头借贷信息风控,逐步培养这方面的能力。不管是策略,规则,还是模型,目的就是区分好坏人以及各自概率,关键是要充分结合自身特点因地制宜,活学活用。

在上面的基础上,要扎实推动数据治理,按照监管文件的要求,建立数据治理委员会,并切实落地相关职责。同时,要夯实数据应用基础。主体是三个层面。第一层是基础层,重点是数据采集、数据清洗、数据加工。对历史数据及其质量要更加重视,系统地推进包括标准、质量、元数据等细项梳理和建设。第二层是数据中台,主要是平台建设和数据模型。平台建设包括但不限于数据开放运营平台、数据整合平台、实施数据平台、数据资产整合平台。数据模型包括但不限于数据驱动的精准营销、智能风控、数字运营等模型。第三层是应用层,重点是基于精准营销的大数据风控等。我是比较推荐中小农商银行尝试数据中台的做法,从局部逐步到全貌,循序推动这方面的工作。

“兵马”“粮草”都先行

如果说数字化转型是银行业的新的生产力。那么,需要相应的新的生产关系。否则,就会产生动力掣肘,起到反向作用。。

》一把手的支持最关键。中小农商银行的业务推动,特别是牵扯全业务体系的数字化,“一把手”和班子的支持力度是最重要的保障。领导们不仅要在决策层面支持,更主要的是抓细节,中小农商银行的战略没那么多需要你定的,国家早就定好了,只不过从过去的金融支农主力军变成了现在的乡村社区银行,关键在于如何实现。这就要盯细节,细节决定成败。特别是新生事物,需要突破的地方很多,领导不拍板,怎么能做到。同时,领导要具备穿透数字化业务底层逻辑的能力,具备调动建模师、算法师等各类专业人员工作动力的专业素养,具备保障科技人员和业务人员相互融合的管理方式。领导要当聂荣臻,专业人才才能变成钱学森,才能造出原子弹。

》重塑组织模式。一方面总行需要通过“信任+授权”的方式,局部建立敏捷组织,逐步带动全行转型。另一方面要搭建总/支行数字化体系。总行负责提升规划客群、规划产品、规划渠道、规划活动等能力;搭建数据平台、应用工具等基础设施;建立客户价值评价体系;加强转型文化宣导。支行负责强化业务区域营销的作用,明确岗位设置,理顺工作流程,建立日常规范,做好营销和线上业务落地事项,经营好网格化范围内客群。

》改变算账方式。中小农商银行不可能像其他银行一样每年拿出营收的百分之几、十几去搞科技投入,但可以从借力的角度,用好省级联社的系统,重点做好本地应用系统的搭建。同时,发挥机制灵活优势,可以从财务角度,改变传统记账和算账方式,将科技投入按照风投的理念去转换,将科技投入视作资本,而不是费用。条件具备的中小农商银行,可以考虑将科技部门从成本中心,向利润中心来转换,将来探索建立金融科技公司。未来的银行,可能就是一个金融科技公司,这种探索未尝不可。

》建立容错机制。不要光看科技体验好的一面,那是无数次试错后的结果。科技出现错误主要来自两个方面,一是决策层面,二是操作层面。不管是哪个层面,没有容错就没有创新,有的,也是伪创新。这方面,中小农商银行可以参照自己的不良贷款,不放贷款肯定没不良,放贷款肯定有风险,科技也是一样的,只是人靠谱还是科技靠谱,要好好想想。

总之,中小农商银行的形势逼人,自身优势也不是没有,关键看能不能顺应形势,利用资源,做出务实有用的尝试和努力。

- 前有峭壁、后有悬崖 中小农商银行如何追赶数字化2020-11-09

- 银行实行永久弹性工作制 免费加班家常便饭?2020-11-09

- 蚂蚁集团将连本带息退还打新资金 预计短期内难以重启发行2020-11-06

- 金融体系机制再优化 监管透明度法治化进一步提升2020-11-05

- 资金面跨月再现滞后效应 央行连续投放稳市场预期2020-11-04

- 网络小贷新规来了 两部门:贷款不得用于买房炒股2020-11-04