虽然行情总体冷淡,但投资者跑步入场的热情依旧未减。

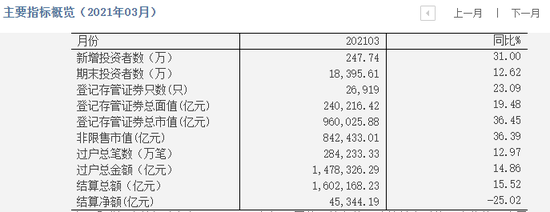

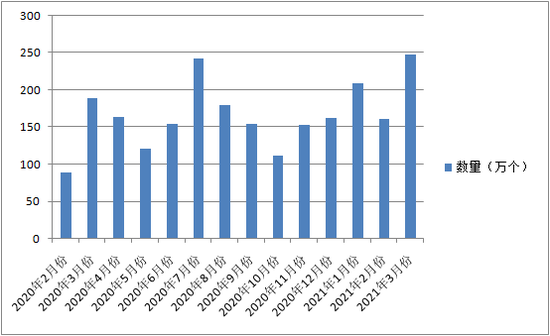

最新数据显示,3月份, A股新增投资者247.74万个,单月新增数量创出5年多新高。截至3月末,A股投资者总数高达1.84亿。

对于A股后期的走向,机构认为,3月是市场悲观预期的顶点,风险已充分释放,4月投资者情绪料将持续修复。市场短期震荡但向下有底,全年仍有10%左右上涨空间,建议关注四条新主线。

单月新增投资者247.74万,创2015年7月以来新高

尽管3月份A股行情冷淡,但依然没有阻挡投资者的入市热情。

4月9日,中国结算披露的数据显示,3月份,A股新增投资者247.74万个,同比增长31%,环比增长53.93%,单月新增投资者数量创出2015年7月以来新高。截至3月末,A股投资者总数为18395.61万个,同比增长12.62%。

而上一次投资者入市这么积极,还要追溯到2015年6月,当月A股单月新增投资者数量达到惊人的464.22万,当时A股经历了一波大牛市,沪指在2015年6月触及高点5178.19点,随后开启股灾模式,新增投资者数量也断崖下滑,2015年7月新增投资者204.87万,2015年8月降至136.85万。直到2019年,市场再度火热,2019年3月新增投资者数量回升到202.48万,随后行情再度转冷,新增开户数也继续下降。2020年7月份,重新突破200万,当月新增投资者242.63万。随后5个月均维持在200万以下,直到今年1月份再度突破200万,达209.43万。

值得注意的是,自去年3月份以来,A股新增投资者数量已连续第13个月突破100万。2021年前3个月,累计新增投资者618.11万个。2020年全年,A股新增了1802.25万个投资者。

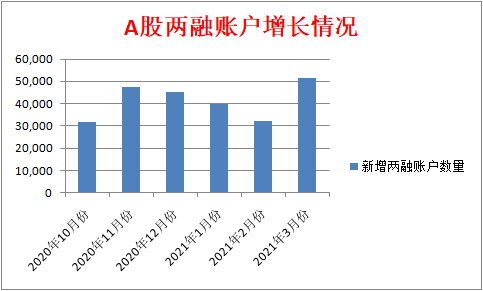

中国结算数据显示,3月份,A股市场新开立信用证券账户投资者数量为5.13万个,较前月新增信用账户数量增加1.91万个,创出近5个月的新高。截至2021年3末,共有569.32万个两融账户投资者,较年初增加了11.24万个。

3月A股分化明显,抱团股大幅回调

3月份,A股三大指数集体下跌,沪指累计下跌1.91%,深成指跌5.02%,创业板指跌5.34%。沪深两市合计成交1.56亿股,总成交金额为18.53万亿元,日均成交8054亿元,环比下降16%,日均成交额已连续三个月下降。

行情分化明显,3月份,机构抱团股跌幅较大,立讯精密(33.170, -0.28, -0.84%)、顺丰控股(67.410, -5.31, -7.30%)、爱尔眼科(58.900, -2.40, -3.92%)、三一重工(31.720, -1.68, -5.03%)、比亚迪(164.530, -2.19, -1.31%)、美的集团(80.020, -0.43, -0.53%)、贵州茅台(2000.610, -19.39, -0.96%)分别下跌了27.25%、22.81%、18.03%、16.93%、16.61%、11.66%、5.36%。

然而碳中和概念股集体爆发,雪迪龙(10.420, -0.05, -0.48%)、长源电力(12.270, 1.12, 10.04%)、南网能源(13.590, 0.34, 2.57%)、新天绿能(16.400, 0.55, 3.47%)、开尔新材(10.550, 0.32, 3.13%)、中材节能(11.100, -0.01, -0.09%)等涨幅分别高达145.42%、133.43%、107.24%、105.35%、71.09%、70.58%。

机构:A股风险已释放,关注四条新主线

进入4月以来,A股依旧维持震荡格局,赚钱效应较差,仅有氢能源、钢铁等少数板块表现亮眼,那么,后市行情又会如何演绎呢?

分析人士指出,整体来看,前期市场所面临的流动性压力已经获得了很大程度上的缓解。在经历了前期的激烈调整之后,交易层面上压力与拥挤程度显著下降,无论是交易占比还是龙头交易占比都是类似的。基金赎回压力整体可控,尤其是新基金目前仓位显著低于整体,已经通过控制仓位来应对赎回压力。海外利率上行也已经度过了边际影响最明显的阶段。市场仍然需要一段时间去消化各方面的风险,但仍有安全边际。

光大证券(15.740, -0.31, -1.93%)表示,市场短期仍将面临扰动,短期震荡但向下有底,全年仍有10%左右上涨空间。当前龙头整体估值仍然较高,但仍有机会。不同板块之间龙头相对于行业估值差异明显,并非所有的龙头都偏“贵”。单纯从风格角度出发,认为龙头股整体缺乏机会是有误解的,不应该将行业的景气轮动归因到龙头的身上。整体来看,龙头仍然是各个行业最为优质的资产,也仍然是整体最值得投资者关注和配置的资产。而且长期来看,贵的资产未来可能会便宜,但是好的资产则可能始终稀缺。

华泰证券(16.710, -0.08, -0.48%)认为,第二季度,A股、港股的机会成本仍高,预计指数维持横盘震荡,下行风险约5%;二季末至三季度,美债利率和美元指数大概率减压,预计盈利驱动A股、港股上行空间10%~15%左右。上行空间10%~15%、下行风险5%,意味着股指当前性价比高、市场仍在右侧,建议震荡中指数加配中证500、行业加配周期、制造,等待融资盘压力消化和三类潜在资金加配。

中信证券(23.560, -0.04, -0.17%)首席策略师秦培景表示,A股依然处于持续数月的平静期中,3月是市场悲观预期的顶点,风险已充分释放,4月市场关注点将由外部转向内部,国内基本面预期上修,海外基本面预期下修,市场流动性整体均衡;随着投资者情绪面担忧与实际情况背离的不断修正,4月投资者情绪料将持续修复。

配置上,秦培景建议继续聚焦平静期的四条新主线,重点布局一季报高弹性品种:

一是本轮市场调整后性价比较高的成长板块,如半导体设备、军工等;

二是景气恢复明显的疫情受损板块,如旅游、酒店、航空等;

三是受益于海外需求复苏的品种,如汽车零部件、家电等;

四是一季报的潜在高弹性品种,这条主线建议近期重点布局,其中除了上游资源品外,主要包括医药、汽车、交通运输、电子等。

- 谁在跑步进场:A股新增投资者创5年来新高 什么信号?2021-04-12

- 355家新三板挂牌企业预案出炉 拟派现金红包逾71亿元2021-04-12

- "牛散"能否玩转基金?有人几个月单只基金就亏6000万元2021-04-12

- 证监会原主席肖钢:全面推行注册制还需要一定的时间和条件2021-04-12

- 热炒国潮概念美邦服饰“九连板”飙涨135% 变卖资产回血2021-04-09

- 追涨杀跌VS原地卧倒谁更赚钱?基金投资风格大比拼2021-04-09