3月14日,南侨食品发布2022年年报,公司实现营收28.61亿元,相比去年基本持平;归母净利润1.61亿元,同比减少56.41%。关于业绩减少原因,南侨食品年报显示,上游受原材料价格高企影响,下游受外部环境影响导致线下消费无法释放,行业两头承压。

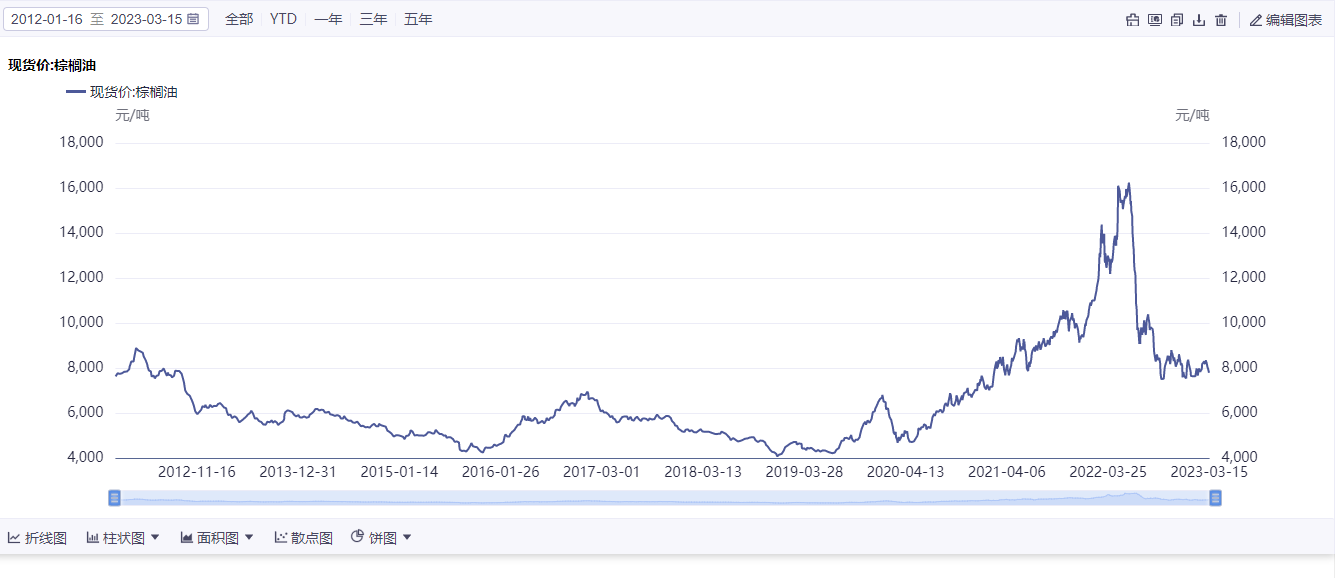

2022年,因地缘冲突、国际宏观环境变化,棕榈油等大宗商品价格一度攀升至十年以来高位。同花顺数据显示,至2022年中,棕榈油现货价升至1.6万元/吨左右,此后快速回落。而企业消化库存存在一定周期,成本的滞后性,直接导致南侨食品下半年业绩受损。另据了解,南侨食品高价的棕榈油库存已于去年底基本消化。目前公司的棕榈油成本价和当下行情价接近。从业绩表现看,南侨食品净利率在去年三季度见底后回升。

从南侨食品细分业务看,公司主要产品包括烘焙应用油脂、淡奶油、乳制品、冷冻面团和馅料五大系列。五大系列产品销售结构总体保持稳定,其中,烘焙应用油脂收入15.4亿元,占比较高,为53.82%;乳制品收入5.93亿元,占比20.72%;淡奶油收入5.1亿元,占比17.82%;冷冻面团收入1.96亿元,占比6.85%;馅料收入1437.74亿元,占比0.5%。

冷冻面团5年复合增速超28%

最受投资者关注的冷冻面团增速方面,产品销量和收入均同比增长,表现出较强韧性。年报显示,2022年冷冻面团产品收入1.96亿元,同比增长10.35%;实现销量5287.28吨,同比增长12.51%,是五大系列产品中销量增速最快的产品。拉长时间线看,2017年公司冷冻面团收入仅5587.09万元,以此计算,5年复合增速达到28.52%。

民生证券研报也显示,近年来,受益于下游降本增效的需求,中国冷冻烘焙市场规模增长迅猛,从2013年的20亿元增长至2021年的111亿元,年复合增速为23.86%,是烘焙行业增长最快的子赛道。

冷冻烘焙虽然增速较快,但渗透率仍处于相对低位水平。东莞证券研报称,2020年我国冷冻烘焙食品的渗透率仅为10%,而 2018年日本、北美的冷冻烘焙渗透率已分别达到31%与83%,我国冷冻烘焙食品渗透率有较大的提升空间。

加速扩张解决产能瓶颈

南侨食品在年报中表示,冷冻面团业务将是公司下一阶段重点发展的方向,不仅将持续扩充冷冻面团的品类,也会大力发展其他预制烘焙产品品类。此外,公司也在加大对天津、广州、上海生产基地的投资,持续扩充冷冻面团及预烤焙产品产能。截至2022年末,南侨食品冷冻面团设计产能达到1.3万吨,相比2021年末增长8389.85吨。此外还有在建产能1.2万吨。

从产能布局区域看,除了在已有工厂进行产能扩建外,已在重庆投建公司第四座,也是公司中西部第一座生产基地,并以此作为公司在国内中西部乃至辐射东南亚市场的生产基地。至此,公司生产基地辐射华北、华东、华南和中西部地区。从年报看,受产能爬坡、内外部环境影响消费等因素影响,南侨食品冷冻面团新增产能未完全释放。进入2023年,随着消费复苏,公司冷冻面团业务有更大的潜力。

除冷冻面团外,南侨食品淡奶油、乳制品业务也实现增长。年报显示,公司淡奶油、乳制品销量分别为24,262.78吨、15,772.42吨,同比分别增长4.48%、9.88%;分别实现收入5.1亿元、5.93亿元,同比增长6.9%、18.05%。

市场信心正在恢复

进入2023年,随着主要原材料价格下降、内外部环境好转、消费复苏,南侨食品盈利能力在逐步恢复。公告显示,今年前两个月,南侨食品累计实现营业收入4.55亿元,相比去年同期增长3.64%。公司净利率也在去年三季度见底后回升。

从终端消费者信心看,中消协3月15日发布的调查结果显示,近八成受访者对未来一年经济发展状况有信心,62.9%的消费者认为未来一年家庭收入将增加,预计家庭消费支出增加的比重要高于预计储蓄增加的比重,消费动能释放趋势明显。此外,从下游烘焙企业需求看,在消费升级的大背景下,下游企业产品对上游价格的敏感性相对偏弱,更注重与品牌知名度高、研发能力强、能提供定制化服务的头部供应商合作。南侨食品深耕烘焙油脂领域 27 年,在 2021 年 FoodTalks 全球食品特种油脂企业榜上位列全球 11 名,国内第一。

2023年,产业链两端情况都向好发展。从上游成本端,原材料价格下降,带动南侨食品成本端轻装上阵;线下消费场景恢复,经济复苏向好,南侨食品经营情况有望明显改善。

- 高成本库存完成去化叠加新产能释放,南侨食品盈利能力逐步修复2023-03-16

- 惠通科技创业板IPO迎上会,下游客户为“两高”行业2023-03-02

- 茂莱光学深耕精密光学二十余载,借力资本市场再上新台阶2023-02-28

- 迪尔化工北交所上会,实控人经营房地产债台高筑2023-02-23

- 宝地矿业启动新股申购,信息披露完整真实吗?2023-02-22

- 明美新能实控人离婚7千万“分手费”,曾找人虚开3千万发票2023-02-16