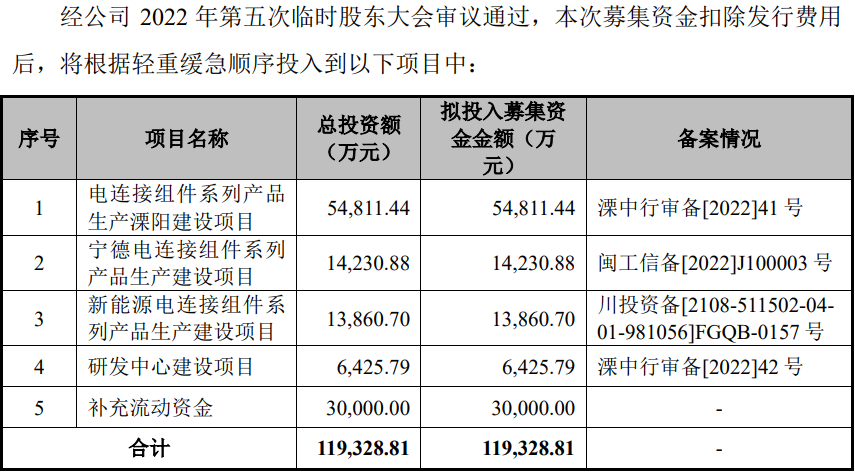

深圳壹连科技股份有限公司(简称“壹连科技”)迎来上市前临门一脚,公司将于11月8日进行新股申购,此次计划募资11.93亿元,用于电连接组件系列产品生产溧阳建设、宁德电连接组件系列产品生产建设、新能源电连接组件系列产品生产建设、研发中心建设,以及补充流动资金。

壹连科技实际控制人为田王星、田奔父子,田王星及田奔直接与间接合计持有71.16%的股份。公司主营业务为电连接组件研发、设计、生产、销售、服务;目前已在广东深圳、福建宁德、江苏溧阳、四川宜宾、浙江乐清等多地建有生产基地,2023年,公司实现收入30.75亿元,年利润2.55亿元。

65%以上收入来自于宁德时代,包括前五供应商在内的12家主要供应商由宁德时代指定,出售股权和销售返利绑定第一客户宁德时代,宁德时代旗下长江晨道入股时曾签对赌协议如上市未果实控人回购股份仍自动恢复

2023年,公司实现收入30.75亿元,净利润为2.55亿元,收入较报告期初的2021年翻番,利润较2021年也几近翻倍。

而这离不开背靠宁德时代这课大树。

招股书显示,2021年-2024年1-6月(报告期),公司对前五客户的销售收入分别为110,583.70万元、229,917.11万元、269,352.69万元和146,538.12万元,占比分别为77.12%、83.37%、87.61%和86.59%。

公司对前五客户的集中度高于同行平均水平,同期同行对前五客户销售占比多集中在50%比例左右。

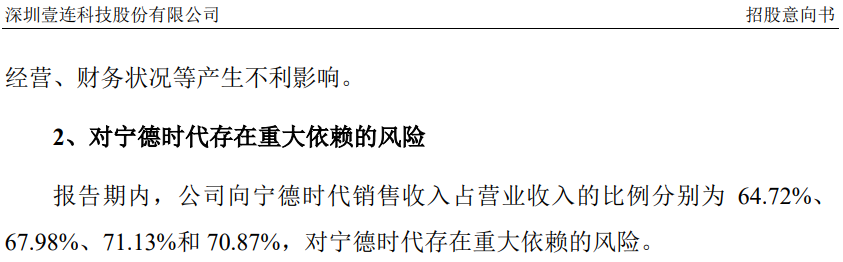

前五客户中,壹连科技对第一大客户宁德时代的销售占比尤其高。报告期内,对其销售金额分别为92,797.77万元、187,479.78万元、218,698.16万元和119,933.91万元,占比64.72%、67.98%、71.13%和70.87%,均超过50%红线。

2021-2023年,公司对第二客小鹏汽车的销售占比分别为5.53%、5.71%、7.35%,2024年上半年对第二客户威睿电动的销售占比为7.58%,比重远低于对宁德时代销售占比。

公司不得不在招股意向书中,将对宁德时代的重大依赖做风险提示。

值得注意的是,壹连科技似乎失去了自主权。除了在宁德时代总部周边建立子公司宁德壹连外,供应商还受宁德时代指定。

问询函显示,宁德时代考虑集中采购的成本优势根据产品项目所需原材料要求指定供应商,并与指定供应商协商该项目的原材料价格。

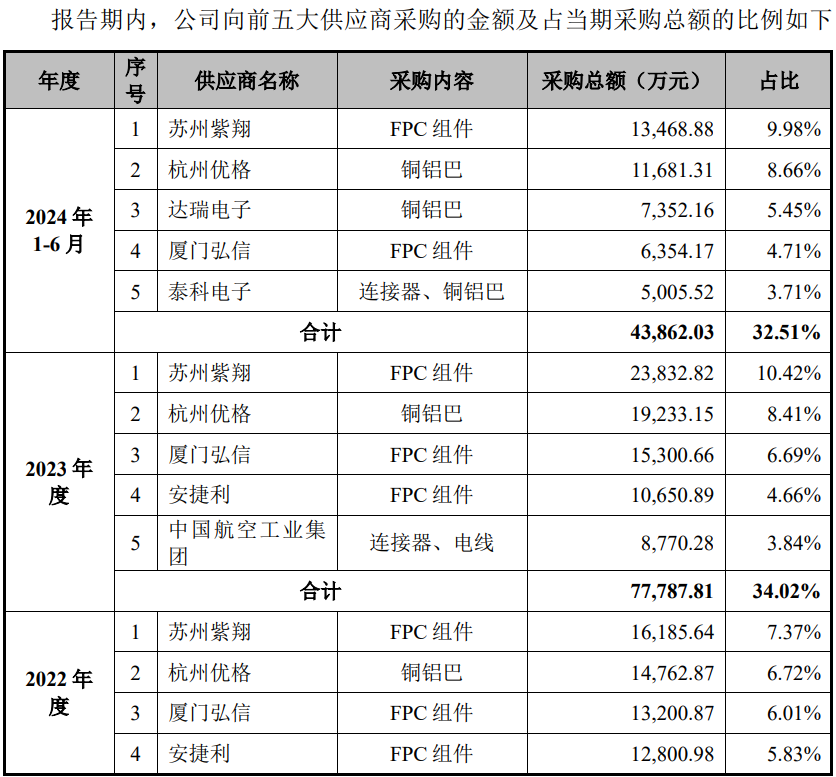

据显示,公司主要供应商苏州紫翔、安捷利、杭州优格、厦门弘信、中国航空工业集团、安费诺、兴勤电子均由宁德时代指定;贸易型供应商中,富昌电子、大联大商贸、华商龙商务,佳远科技、瑞捷机电等也由宁德时代指定。

此外,富春码电子、辰普电子分别由其他客户指定和介绍。

有意思的是,公司不仅从供应商直接采购还通过贸易商从其采购,从辰普电子采购最终由泰科电子供应,从华商龙商务采购最终由安费诺供应。

此外,对同一家最终供应商还从2家贸易供应商中采购,富昌电子、瑞捷机电最终供应商均为广濑电机株式会社。华商龙商务、博颂汽车最终供应商均为安费诺。

战略入股,是宁德时代捆绑供应商最常用的手段。

早在2018年,宁德时代局开始可该方面的布局,到了2020年,宁德时代又发布《关于开展境内外产业链相关投资的公告》。公告表示,其明确表示,公司计划以不超过190亿元的额度,投资境内外产业链上下游企业,以解决产业链配套设施不完善、关键资源供应不足等问题。

从那之后,宁德时代便频繁出现在供应商的股东名单中。简单来说,就是供应商通过出让股权或者合资建厂等方式,来换取宁德时代的订单。

壹连科技便是如此。

2021年6月,外部投资者长江晨道、宁波超兴以现金出资方式分别认缴壹连科技新增注册资本441.14万元、44.11万元,增资价格为18.13元。增资后,长江晨道持股比例9.01%,成为壹连科技第四大股东。

长江晨道备案时间为2017年11月28日,主要投资领域为“对新能源产业投资”。长江晨道共有11位出资人,其中宁波梅山保税港区问鼎投资有限公司为宁德时代全资子公司,持有长江晨道15.87%份额;北京华鼎新动力股权投资基金(有限合伙)、湖北长江招银产业基金合伙企业(有限合伙)、湖北省长江合志股权投资基金合伙企业 (有限合伙) 3家为宁德时代股东,合计持有长江晨道的38.09%份额。

在“宁德时代”投资版图的“朋友圈”公司中,往往在长江晨道入股的同时,宁波超兴总是伴随在侧。公开资料显示,宁波超兴的实控人黄锟另一身份即为宁德康本科技有限公司的董事长,宁德康本则是宁德时代的重要供应商之一,2019和2020年度还分别荣获宁德时代颁发的“供应优秀奖”和“质量优秀奖”。

2021年6月,长江晨道、宁波超兴在入股公司时,还与公司及实控人约定了“要求回购权”等多项特殊性权利和安排,但3个月后又签订了终止协议,不过,公司若未成功上市,则实控人回购公司股份又自动恢复。

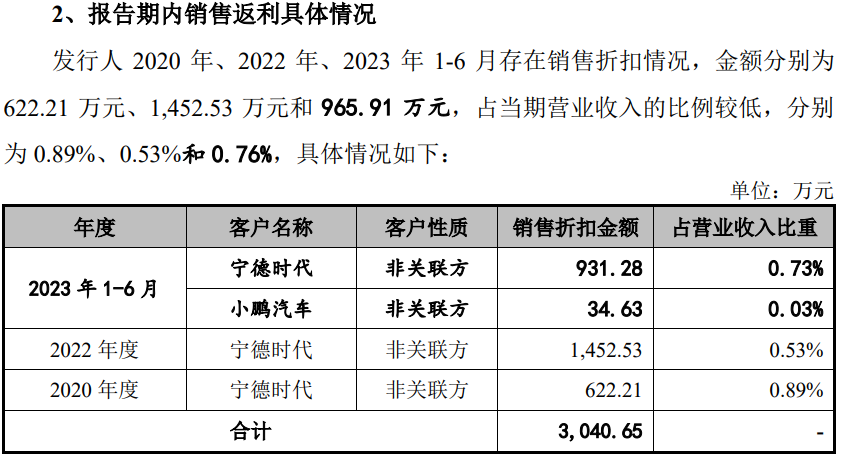

除了出售股权外,壹连科技还对宁德时代采取销售折扣的方式返利。

2年半,公司共向其返利3,040.65万元,但招股书并未披露2023年下半年及2024年上半年的返利情况。

上市前密集重组斥资1,100多万收购实控人亏损公司,7家子公司5家亏损毛利率持续下滑,与实控人妹妹妹夫控制的企业共用供应商采购金额合计6.49亿元,上市前注销或转让关联方12家,募集项目及资金与两年半前一致,公司并未利用经营利润资金拓产而是用于上市前1.2亿元的分红,之后又募资3亿元“补流”

上市前,为了规避同业竞争和减少关联交易,壹连科技于2019年实施了同一控制下的资产重组:发行股份收购宁德壹连、溧阳壹连100%股权及现金收购王星实业的线束业务。

2019年10月16日,壹连科技与王星实业签署《股权转让协议》,约定壹连科技新发行股份1,782.42万股收购王星实业持有的宁德壹连100%股权,以每股17.01元,转让对价为30,310.00万元。

同日,壹连科技与深圳奔云签署《股权转让协议》,公司收购溧阳壹连100%股权的相关议案,并约定转让对价为3,182.00万元,对价的支付方式为公司新发行股份187.12万股支付。

2019年11月,公司整合王星实业的线束业务,以现金方式675.26万元收购了王星实业生产线束业务相关的机器设备、存货等经营性资产,同时承接其客户资源并聘用相关人员。

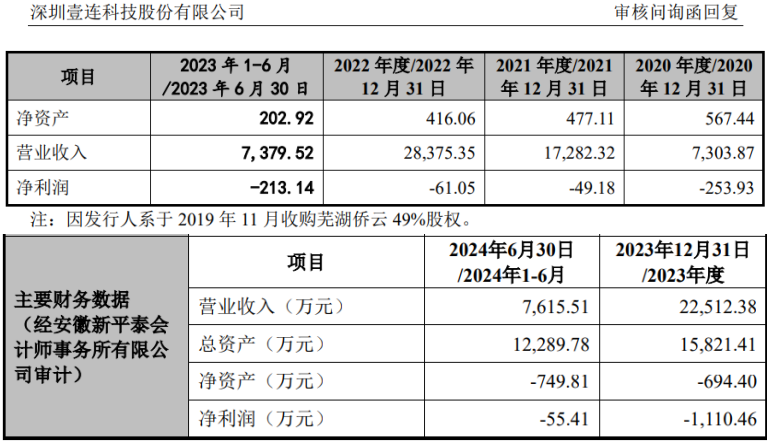

此外,2019年11月,公司与田王星签署《股权转让协议》,以1,127.00万元的价格受让田王星持有的芜湖侨云49%股权(对应1,127.00万元出资额)。不过,从接手时该企业就亏损,此后持续亏损,2023年更是亏损达千万以上。

2020年8月21日,壹连科技与浙江近点签署《股份合作协议》,约定双方共同投资组建浙江壹连,专业生产、销售 FPC制品。根据协议约定,壹连科技以2,087.00万元向浙江壹连增资,认缴浙江壹连1,938.00 万元注册资本,增资后持有浙江壹连51%的股权,该企业经营也不理想,面对持续亏损风险。

通过重组后,壹连科技拥有6家直接控股全资子公司(宁德壹连、溧阳壹连、宜宾壹连、肇庆壹连、长春壹连和斯洛伐克壹连)、1家控股子公司(浙江壹连)、3家参股公司(芜湖侨云、芜湖云达、海普锐),

上述公司中,宜宾壹连、肇庆壹连、长春壹连、斯洛伐克壹连在2023年中均出现亏损,宜宾壹连2024年上半年扭亏为盈,其他公司继续亏损,肇庆壹连更是在2023年亏损565.66万元的情形下,2024年上半年继续471.22万元,有亏损加大之势。控股子公司浙江壹连在2023年亏损655.97万元的情形下2024年上半年延续亏损。

3家参股公司中,公司斥资1,127万元从实控人天王星手中购买的芜湖侨云持续亏损,2023年亏损更是高达1,100余万。

或面对上下游较低的溢价能力,壹连科技整体盈利能力持续下降。

报告期内,公司综合毛利率分别为21.69%、19.54%、18.94%和16.17%,未来随着行业周期性波动和产品的更新换代,公司产品存在协商降价的压力,如 公司不能持续加强技术研发、巩固或开拓客户资源、保持和强化自身竞争优势,则公司毛利率将有继续下滑的风险。

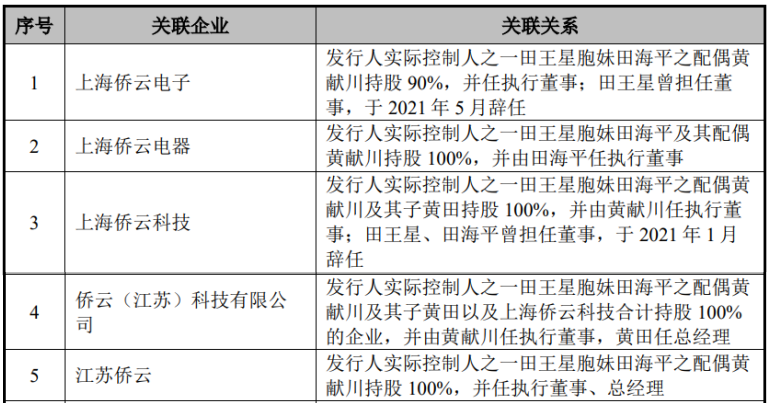

值得注意的是,壹连科技原名为侨云科技,2021年6月更名为现在名。

壹连科技实控人田王星家族及其关联人士曾创建了一系列以“侨云”为商号的关联企业。

成立于2003年的上海侨云科技有限公司(下称“上海侨云”)、江苏侨云电子有限公司,(下称“江苏侨云”)、上海侨云电子有限公司(下称“侨云电子”)以及深圳市侨云商贸有限公司(下称“侨云商贸”)和侨云有限公司等几家便是如此。

上海侨云和江苏侨云,皆是从事低压线束生产、销售的企业,也是当年深圳侨云的业务之一,与如今的壹连科技存在部分的重合。

上述企业基本上由田王星胞妹田海平及其配偶黄献川控制。在2021年之前,田王星的配偶朱青青曾一直是上海侨云100%股权的持有者。田王星自己也在2021年前亲自出任上海侨云科技、侨云电子公司董事一职。

2020-2023年1-6月,壹连科技向与上海侨云科技共用泰科电子、日新传导、铭岳电子、今朝联合和大联大商贸及其他多家供应商,公司向重叠供应商采购合计金额分别为8,991.34万元、16,847.73万元、29,150.06万元和9,940.56万元,采购金额占发行人采购总额比例分别为 16.53%、13.91%、13.27%和 11.72%。

2021年,公司还向上海侨云采购了217.78万元的原材料。

同时与江苏侨云也存在重叠供应商,公司向重叠供应商采购金额分别为2,014.02万元、1,677.33万元、1,507.11万元和215.80万元。

招股书显示,持有5%以上股份股东、董监高及其他核心人员及其他关联自然人直接或间接控制或施加重要影响的其他关联方多达44家,报告期内被注销或转让的侨云商贸、香港侨云电子等关联方12家。被注销或转让的关联方中还曾于壹连科技发生过关联交易。

公司首次在2022年6月披露了申报稿,如今两年半过去,根据上市进程再次披露了招股意向书,两次募投项目及募集资金一致,项目多在2022年备案。

实际上,随着业绩的提升,公司积累了丰厚的利润,2029年-2024年1-6月,公司实现的净利润分别为8,191.80万元、6,560.22万元、14,260.85万元、23,577.32万元、25,989.28万元和11,529.14万元。

不过,公司并未将近年来积累的丰厚利润用于扩大再生产,也是分红。2019年和2020年,壹连科技实行了三次分红,金额分别为6,500万元、3,016.75 万元和2,801.09万元,累计实施现金分红达1.2亿元以上,以至于截止到2020年末公司的账面货币资金余额仅剩1500万元左右、尚未达到同期总资产的3%。

大额分红后,公司在此次募资中又向市场要3个亿用于补偿流动资金,实际上,公司资金较为充裕,截至2023年末,公司现金流净额达3.24亿元,截至2024年上半年末,公司货币资金余额2.23亿元,其中,2.12亿元用于银行存款。

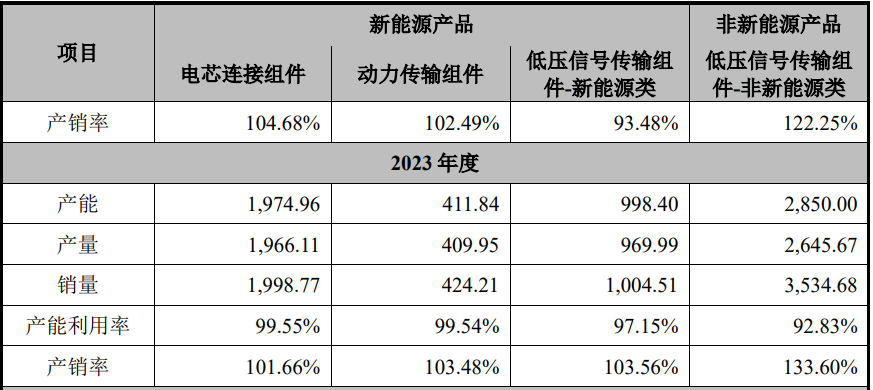

2023年产品产销率均超过100%当年库存金额却较上一年增加,与大客户披露的订单签署时间和状态发生“冲突”

报告期内,公司的主要产品包括电芯连接组件、动力传输组件以及低压信号传输组件等,为公司主要收入构成。2023年,公司产品产销率均超过100%,即销量均超过产量,换言之,2023年并未新增产品库存。

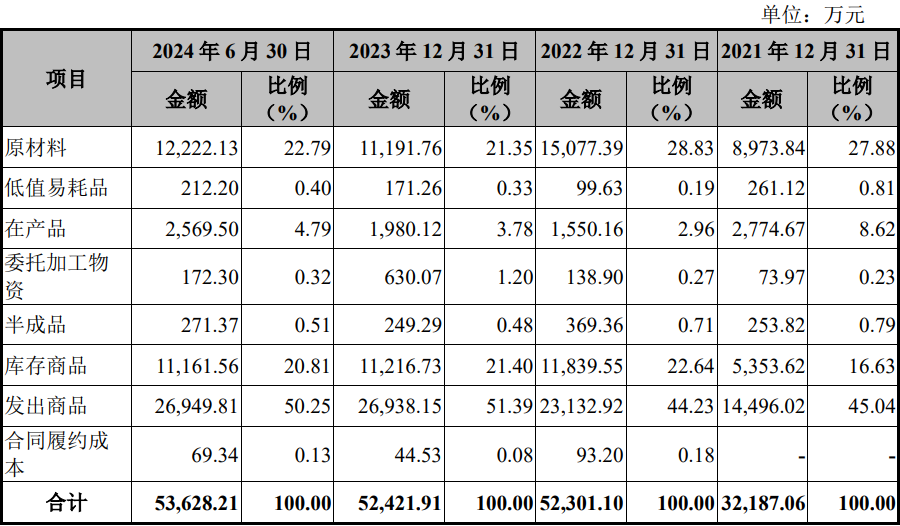

然而,招股书显示,2023年库存商品金额为11,216.73万元,发出商品为26,938.15万元,即公司库存金额为38,154.88万元,较2022年库存金额的34,972.47万元增加了34,972.47万元,那么,这新增产品库存从何而来?

那么,公司2023年是否存在虚增销量从而提高收入?为何所有产品产销率均超过100%的情形下,该年度却新增库存产品。

除了内部数据经不起推测外,壹连科技与客户披露的信息也出现偏差。招股书显示,海博思创为公司2023年的第五大客户,该年度对其销售金额为4,459.67万元,公司与签订的订单日期是2023年6月2日,该订单状态是履行完毕。

而据海博思创在2024年10月11日发布的上会稿中显示,其与壹连科技签署的合同订单为2023年1月和2024年2月,目前正在履行当中。

(文中图源招股书、问询函)

- 壹连科技高度依赖宁德时代,分红1.2亿元后又募资3亿元补流2024-11-06

- 天工股份二度闯关北交所,八成收入来自于第一客户2024-10-31

- 双瑞股份员工受贿被判刑,分红7,800万又募资补流2024-10-31

- 港迪技术实控人曾涉港迪电气行贿案,分红7千万又募资1亿补流2024-10-23

- 强达电路实控人配偶代收代付,产品产销均下滑仍募资拓产2024-10-18

- 上大股份专注高温合金十七载,致力成为高端装备材料的领先供应商2024-10-17